Избранное трейдера ан ук

Достиг одной из целей на год

- 14 июня 2019, 11:59

- |

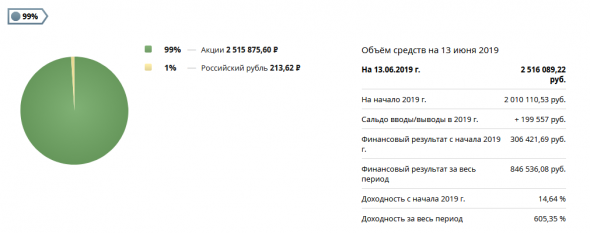

В конце каждого года, вот уже 5 лет, я составляю план с целями на будущий год (Небольшой совет – начинайте планировать как можно раньше, я начал поздно, о чем сейчас очень жалею). В план, помимо жизненных целей, входит и финансовые цели, в т.ч. цели по размеру счета. И вот, пока вся страна праздновала День России, моя цель по году размера брокерского счета была выполнена, чему я был несколько удивлен, ведь цель ставиться для конца года, а тут середина и уже результат достигнут. В предыдущие периоды цели по счету с трудом и чудом достигались в последние дни года.

Финансовая цель по размеру счета ставилась с 2млн. довести до 2.5млн., консервативно, конечно. На текущий момент счет немного больше 2.5млн, т.е. годовая цель выполнена.

Особенность интернет-кабинета в том, что он отражает информацию на прошлый день, на текущий момент она изменилась немного в большую сторону.

На скрине видно, что год я начал с 2млн. 10тыс. рублей. Я постоянно нахожусь в акциях, только покупаю, продажи единичные за всю историю портфеля были и то, на отказе компании в выплатах дивидендов, на моей памяти я продал только Мегафон и НКНХ.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 41 )

Торговля облигациями

- 11 июня 2019, 15:13

- |

Оставлю здесь 1 цитату:

"Спекулянт должен угадать, в каком направлении двинется американский рынок облигаций — вверх или вниз. Обычно пытающиеся угадать часами пялились на графики, изображающие прошлую динамику цен на облигации. Как и с чернильными пятнами в тесте Роршаха, необычные формы на графиках, похожие на силуэт человека, что-то такое тайно нашептывали созерцателям кривых. И тогда графолог — так они себя называли — брал линейку и карандаш и начинал чертить будущее движение цен на облигации, мечтая о том, чтобы прошлое точно повторилось в будущем. И вот чудо из чудес — на рынке быков они всегда угадывали, что рынок и дальше будет расти.

Многие из наших английских и французских спекулянтов — увы! — честно верили, что из графиков можно вычитать тайны рынка. Видимо, они вели происхождение от друидских жрецов и прорицателей. Они бы пользовались графиками, даже если бы остальной мир об этом и не думал. Для них эти графики и диаграммы были как блюдечко для спиритов. Они им что-то рассказывали.

Как объяснил мой проводник по джунглям, главное, чтобы клиенты делали свои ставки через меня. А их логика меня волновать не должна. И даже наоборот. Всего через несколько дней после выхода на работу мне пришлось выслушивать такого рода монологи инвесторов: «Вчера вечером я разглядывал скользящую десятидневную среднюю и обнаружил, что это точь-в-точь перевернутый хвост утки и фазан. Сыграем-ка по-крупному». От меня здесь требовалось только проорать в трубку что-либо одобрительное: «Ну конечно! Важно не опоздать!»". )))

Рецензия - "Курс активного трейдинга" А. Герчика.

- 06 июня 2019, 13:18

- |

Книга на 4.

Итак, критика. На собственной шкуре прочувствовав, как порой бываешь чувствителен к критике своего творчества, повторюсь: всё, что ниже – лишь моё личное мнение.

Начну немного издалека.

Персона Герчика не раз привлекала моё внимание. Много раз я пытался смотреть его семинары, записи видео-выступлений, но каждый раз так и не доходил до сути его технических стратегий: как же именно он торгует? В выступлениях он уж очень часто отвлекается. Александр человек, конечно, харизматичный, любит пошутить, и делает это хорошо, но всё же иногда хочется услышать конкретно и по делу. А поэтому книгу его прочесть мне было любопытно вдвойне. С Герчиком, кстати, я лично незнаком.

Так вот. Книга удовлетворяет интерес к тому, как он торгует, полностью. В этом книга честная. Собственно, за это 4, а не 3. Здесь очень много про технический анализ. Где-то 80-90% книги – это описание стратегий, т.е. точек входа и выхода.

Стратегии Герчика строятся в основном на использовании горизонтальных уровней. Ну, грубо говоря (очень грубо): пробили уровень, закрепились – значит идём дальше вверх. Если был ложный пробой – идём вниз. В принципе классика, ничего нового. Оригинальности тут нет. За это книге 4, а не 5.

Очень многое здесь зависит от правильной идентификации уровней, и на этом автор делает акцент. Где ставить стопы – всё это есть. В принципе, всё логически обосновано.

Что я могу сказать по данному поводу? Думаю, тема вполне рабочая. Характер входа в сделки трендовый, то есть Герчик следует за рынком — это хорошо. Однако всё это весьма и весьма субъективно. Я не уверен, что системы эти в долгосроке дадут шикарные результаты. Тестирования систем на исторических данных, т.е. статистической анализа, к сожалению, в книге нет, хотя протестировать системы, думаю, можно было.

Еще я не совсем согласен с тем, как автор идентифицирует уровни. Тут можно поспорить. На Forex и на других супер-ликвидных рынках, думаю, горизонтальные уровни работают не очень хорошо. Точнее совсем не работают. Как образуются горизонтальные уровни? Лимитными ордерами крупных участников. Но на таких рынках даже крупная лимитная заявка быстро тает в огромном потоке заявок.

Кроме того, ордер крупный участник может и передвинуть, если видит, что на него слишком давят. Более того, на Forex к примеру существует много других видов ордеров (помимо лимитного): TWAP, VWAP, at best и.т.п — это я знаю непонаслышке, т.к. работал в этой сфере. Всё это делает такую стратегию использования горизонтальных уровней совершенно несостоятельной.

Думаю, тема с горизонтальными уровнями лучше работает там, где есть сильные маркет-мейкеры, их мало, и они сильны относительно остальных участников. То есть тема эта может работать на малоликвидных акциях.

Вообще, с течением времени я всё больше начинаю думать, что всё искусство трейдинга — это выбор правильного рынка и инструмента, подходящих для торговой стратегии. Короче, подбор актива, которым нужно торговать, — это 50% успеха.

Структура книги примерно следующая:

вначале немного вводной теории базового уровня,

далее — идентификация горизонтальных уровней,

потом — конкретные стратегии с использованием этих уровней,

далее управление рисками и психология,

в конце книги много полезных схем: идёт разбор конкретных рыночных ситуаций и даются рекомендации, как в них нужно действовать. С большинством из них я согласен. У меня тоже есть что-то типа набора-коллекции таких паттернов.

В целом Герчик говорит довольно правильные вещи. Местами видно, что опыт у него большой. Подход к трейдингу серьезный.

Что не понравилось: не понравилась вставка — реклама курсов. Глава про психологию трейдинга начинается с рассказов двух парней: как они торговали-торговали, как им было тяжело, а потом они раз, такие, пошли на курсы к автору и всё у них стало замечательно (ну каг бэ так ненавязчиво). Ну, видимо, без этого никуда. Все делают свой бизнес.

С чем я согласен и с чем не согласен?

Ну начнём с того, что я в принципе очень скептически отношусь к такой распространённой парадигме в трейдинге: что якобы надо установить себе жёсткие правила и торговать строго по ним. На мой взгляд (и я уже не раз это повторял): контролировать себя невозможно. Устанавливать себе правила, если вы – частный трейдер, — самая милейшая и незатейливая форма самообмана. Ну, это всё равно, что, скажем, садить в землю монетки, как Буратино, и надеяться, что из них вырастет золотое дерево. Создавать для себя правила = перекладывать ответственность на какого-то вымышленного несуществующего персонажа, каким вы не являетесь. Когда ж вы, наконец, поймёте: вы всё равно нарушите данные себе обещания. Ищите другой выход. Пора уже книгам по трейдингу пойти дальше. Проблема тут не в отсутствии самодисциплины, а в том, что вы не верите в стратегию, т.е. проблема в выборе стратегии, в недостаточной её проработанности… Корень нарушения правил состоит в том, что ваш мозг не верит, что, торгуя по строгим правилам, вы придёте к значимому результату (и, в принципе, правильно делает). А значит нужно заставить его верить. Решение проблемы состоит в поиске такой стратегии, которую вы будете выполнять неукоснительно по доброй воле, т.е. такой стратегии, в которой вы будете убеждены, которую вы будете соблюдать легко.

На странице 215 книги говорится, что вы должны создать инструкцию по расчетам допустимых рисков. В том числе определить: риск на сделку, максимальную дневную потерю, максимальную недельную потерю, месячную и т.п., что нужно следовать правилу «после трёх подряд убыточных сделок вы делаете паузу». Всё это, конечно, хорошо и правильно. Так «по идее» должно быть. Но всё это уже говорилось много-много раз, а всё-таки толку мало. Про фундаментальный анализ, новости в книге нет (может быть, оно и не надо).

Книгу хорошо бы дополнили страницы из личной истории Герчика. Как он торговал и поднимался в США. Какие взлёты и падения у него были. Этого в книге мало. Было бы круто, если бы он рассказал, как устроен трейдинг в проп-компаниях в штатах (ведь он там работал), как выстроено управление в российских компаниях. Надо было добавить немного жизни, рассказать про свои проекты, про истории других трейдеров…

Пробегусь немного по тексту.

Вначале книги понравилась цитата из Талмуда: «Многому я научился у своих наставников, еще большему – у своих товарищей, но больше всего – у своих учеников». Вот что пишет Герчик: «На самом деле мои затраты на обучение образовательной деятельности окупаются, поскольку, обучая, я постепенно совершенствуюсь сам». Сенека говорил, что, обучая других, мы учимся сами.

Интересная фраза: «Будьте готовы к тому, что рынок умеет открывать человеку то, чего он сам о себе не знает».

Утверждение, что тейк-профит к стопу должен быть 1:3 дано в книге даётся без доказательств. По крайней мере, я их не нашёл. Почему именно 1:3? А в конце книги, оно вроде становится уже 1:4. Ну это так, мелочь.

Очень понравилась фраза Сунь-Цзы: «Победителем будет тот, кто знает, когда он может сражаться и когда не может».

Нашёл довольно много совпадений, точнее схожих мыслей, со своей книгой. К примеру, стр. 222: «привыкайте мыслить самостоятельно». Об этом я пишу в самом начале своей книги. Или, стр. 205: «Иногда делать паузы нужно не только тогда, когда у вас что-то не получается, но и после удачных сделок». Напомню, в своей книге я пишу о том, что перерывы необходимы, так как позволяют психологически восстанавливаться, т.е. восполнять что-то типа «маны» для волшебных кульбитов трейдинга (помните, в Diablo была такая?). Вот еще: стр. 222: «если цена начинает движение против моей позиции, отменяя ранее полученные сигналы, то, не дожидаясь срабатывания стопа, я закрываю позицию по рынку». Вообще, вся под-глава «Распорядок дня и торговый алгоритм Александра Герчика», в которой он последовательно описывает свой распорядок действий в течение дня, на стр. 217, похожа на то, что я описываю у себя в главах «Трейдинг как бизнес-процесс: этапы «До», «Во время» и «После».

Ни в коем случае не намекаю, что это было подсмотрено у меня или что-то в этом роде. Наоборот, найти эти совпадения мне было приятно. Значит, я и сам, когда писал, мыслил в правильном направлении. Вообще, в трейдинге есть некоторые универсальные моменты-истины. И повторяются они у разных авторов. И глупо спорить, что какая-то идея ваша или не ваша.

Прочитал тут, кстати, как-то мою книгу Элдер, автор известной книги «Как выигрывать на бирже», и заявил, что я списал всё у него… И что идея про журнал сделок – его, и что разделение трейдинга на стратегию, риски и психологию – его, и всё остальное – его, его, его… Ну, охренеть…

Хорошо описана идея, что сначала мощный игрок наращивает позицию, а потом «отпускает» рынок, т.е. двигает его в нужном направлении. Полностью согласен. Дополню лишь, что «мега-игрок» часто двигает рынок в те моменты, когда рынок менее ликвиден (двигать лечге).

Хотя, как мне показалось, ту сторону, которая якобы управляет рынком, т.е. кукловода, Герчик несколько переоценивает. Конечно, кукловоды имеют место быть. Но всё же они не настолько всесильны. Не думаю, что они прям специально рисуют уровни, как утверждает Герчик. Этот тезис верен лишь отчасти. Ради чего им это делать? Ради того, чтобы «покрошить» копеечные позиции несчастных домашних спекулянтов? Завлечь в сети мелких рыбешек? У них, у этих мелких рыбешек, объемы-то мизерные. Они не настолько велики, чтобы профессиональным управляющим это было интересно. К тому же, чтобы рисовать уровни, нужно порою входить в противоположные по замыслу позиции, а это затраты. Нет… Не думаю, что они сидят и специально всё рисуют. По крайней мере на ликвидных рынках. Они могут временно отпустить рынок, дать ему провалиться и быстро выкупить объем — это да. Так получаются свечки с длинными тенями, но в остальном… Рынок – это в большей степени хаос. К тому же, есть и другие сильные игроки. Как же им всем между собой сговориться? Даже сам кукловод может ошибиться. Попробуй-ка нарисуй уровень где-нибудь ликвидном форексе, где тысячи фондов, — любой из них может двинуть рынок. И всё-таки, конечно, профессиональные управляющие, у которых есть сила и мощь, ловят рынок. Вспомните вынос по нефти (кажется это было в декабре 2018). Посмотрите на Газпром последних дней. Там действия крупного игрока можно идентифицировать.

Книга обстоятельная, довольно честная, ненадувательская. Виден труд. Для меня основная польза была в том, чтобы обратить дополнительное внимание на горизонтальные уровни. Порадовало, что автор не стал описывать индикаторы, стохастики и тому подобную лабуду. Я тоже считаю, что они бесполезны. По-моему, описывать в десятитысячный раз, что такое MACD, это уже, пардоньте, дурной тон.

P.S. Какие выводы?

Если всё, что Герчик пишёт о себе, — правда, то он, конечно, молодец. Из таксиста превратиться в управляющего-миллионера, с нуля сделать 2 млн. баксов, в течение 8 лет не получать минуса каждый месяц, — всё это заслуживает похвалы, согласитесь. За честную книгу, в которую вложен труд, тоже хотелось бы поставить плюс.

Однако, признаться, всё-таки Герчик вызывает у меня некоторое недоверие. Сколько лет он уже занимается семинарами? Как пишет сам автор, лет 13 минимум. Всё это довольно странно. Не должен истинный трейдер строить на этом бизнес. Тема с горизонтальными уровнями, я практически уверен, работает довольно слабо. Системность в торговле, на которой настаивает Герчик, — это конечно, хорошо, но мир уже давно ушёл вперёд.

Вообще круто, что книги уже написали такие люди как Герчик, Мартынов. Ну и такой оболтус, как я:) Раньше нормальных книг по трейдингу в России вообще толком не было… А теперь есть.

Еще было бы здорово, если бы книги написали другие трейдеры, к примеру, А. Резвяков. Я вообще призываю: ребят, успешные трейдеры, кто здесь есть, Enter1, Secret, победители ЛЧИ, напишите что-нибудь! Необязательно вымучивать из себя толстенный талмуд. Выпустите хотя бы брошюру, методичку, но, чтобы можно было ознакомиться с вашей методой. Как прочитал я где-то фразу: «книги сшивают лоскутки вселенной в единое целое»…

Как заработать на дивидендах? ДТС №1

- 05 июня 2019, 18:57

- |

Как заработать на дивидендах? ДТС №1

Введение

Сейчас начинается большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

Стать клиентом «Открытие Брокер» теперь можно через маркетплейс Московской биржи

- 05 июня 2019, 18:49

- |

«Открытие Брокер» стал первой российской инвестиционной компанией, внедрившей возможность онлайн-оформления брокерского счёта в личном кабинете маркетплейса Московской биржи. Теперь стать клиентом ведущего российского брокера можно без посещения офиса или корпоративного сайта компании, используя регистрационные данные на маркетплейсе.

«Открытие Брокер» представил возможность дистанционного открытия брокерского счёта на маркетплейсе Московской биржи — площадке, пользователи которой могут познакомиться с финансовыми инструментами Московской биржи, актуальными инвестиционными идеями, образовательными материалами и актуальными предложениями инвестиционных компаний.

С помощью нового сервиса зарегистрированные пользователи маркетплейса получили возможность открывать счёт в «Открытие Брокер» прямо из личного кабинета без необходимости перехода на сайт брокера и повторного заполнения анкетных данных. Новый функционал значительно упрощает процесс регистрации новых инвесторов на Московской бирже.

( Читать дальше )

Заявление в налоговую для получения справки (для ИИС 2 типа с вычетом на доход). Может кому пригодится.

- 05 июня 2019, 10:22

- |

Приложение № 1 к Рекомендациям

Примерный перечень сведений, указываемых налогоплательщиком в заявлении о выдаче Справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

В ИФНС России №

по области (краю)

от [1]

(фамилия, имя, отчество полностью)

ИНН:

Документ, удостоверяющий личность *:

( Читать дальше )

Трейдинг. Риск менеджмент на FORTS. Размер позиций.

- 30 мая 2019, 13:43

- |

Спасибо за просмотр и ваши лайки.

Подписывайтесь на телеграм канал посвящённый экономике и заработку на фондовых и срочных рынках: https://t.me/ProfitGate

( Читать дальше )

Что мешает нашей эффективности?!

- 29 мая 2019, 08:55

- |

4 основные проблемы, которые мешают эффективности:

1 — Мультизадачность (большой выбор);

2 — Прерывания (отсутствие концентрации);

3 — Заинтересованность в развлечении, а не в получении результата;

4 — Отсутствие планирования.

( Читать дальше )

Что почитать об управлении портфелем акций

- 28 мая 2019, 18:15

- |

Я снова укрепился во мнении, что в портфеле должно быть не менее 20 бумаг

+

Сколько акций должно быть в портфеле?

+

Нужно ли проводить ребалансировку портфеля?

+

Какой тип ребалансировки портфеля вы применяете?

+

Рентабельность активов или рентабельность чистых активов? Фильтрация акций для портфеля.

+

P/E ratio — слишком примитивный коэффициент? Фильтрация акций для портфеля.

+

Как распознать шлак? Фильтрация акций для портфеля.

+

Список дивитикеров с хоршими фундаментальными показателями. Фильтрация акций для портфеля.

+

( Читать дальше )

Как участвовать в IPO без локап-периода с Тинькофф Инвестициями

- 28 мая 2019, 16:42

- |

Привет!

Сегодня расскажем про то, как инвестировать в IPO через Тинькофф Инвестиции.

Что такое IPO и локап-период

IPO — это первое размещение акций компании на бирже. Для компании это возможность заработать на продаже своих акций и привлечь деньги для бизнеса. Вы же можете инвестировать деньги в перспективный стартап до начала торгов, когда большинство инвесторов еще не могут вложиться в эти бумаги.

Локап-период — это период после IPO, когда вы не можете продать акции компании, чтобы после начала открытых торгов они не обвалились из-за спекуляций. Обычно он длится от 14 до 180 дней — это указано в проспекте эмиссии.

Кто может участвовать

В IPO могут участвовать клиенты Тинькофф Инвестиций с тарифом «Премиум», которые получили статус квалифицированного инвестора. О тарифе писали в одном из прошлых постов.

Статус квалифицированного инвестора можно получить бесплатно — для этого обратитесь к своему персональному менеджеру. О том, какие требования к квалифицированным инвесторам, мы описали в Тинькофф Помощи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал