Избранное трейдера П М

Индикатор BullBearPower

- 21 июля 2020, 08:55

- |

Не думал, что будет такой интерес к моему посту https://smart-lab.ru/blog/634217.php , а точнее к индикатору, о котором в нем написано. Много сообщений в личку, не успеваю. Поэтому просто выкладываю код индикатора. Написан в QLua. Копируйте, вставляйте, запускайте и пользуйтесь! ВАЖНО: Для нормальной работы индикатора нужно, что бы была открыта таблица обезличенных сделок и шел поток данных по вашему инструменту!!!

p_CLASSCODE = «SPBFUT» --Код класса

p_SECCODE = «SiU0» --Код инструмента

function OnInit()

frame_60min = CreateDataSource (p_CLASSCODE, p_SECCODE, INTERVAL_H1)

frame_5min = CreateDataSource (p_CLASSCODE, p_SECCODE, INTERVAL_M5)

Index_60min = nil

Index_5min = nil

LastPrice = nil

IsRun = true

end

function main()

CreateTable()

while IsRun do

if Index_60min ~= frame_60min:Size() then

Index_60min = frame_60min:Size()

end

if Index_5min ~= frame_5min:Size() then

Index_5min = frame_5min:Size()

Transaq = 0

BuyWay = 0

SellWay = 0

end

if LastPrice ~= frame_60min:C(Index_60min) then

LastPrice = frame_60min:C(Index_60min)

BuySignal(frame_60min, Index_60min)

SellSignal(frame_60min, Index_60min)

if BuySpeed ~= nil and SellSpeed ~= nil then

if LastPrice < BuyPrice and BuySpeed > SellSpeed then

SetCell(t_id, 1, 4, «Buy»)

elseif LastPrice > SellPrice and SellSpeed > BuySpeed then

SetCell(t_id, 1, 4, «Sell»)

else

SetCell(t_id, 1, 4, «None»)

end

end

end

sleep(10)

end

( Читать дальше )

- комментировать

- 4.5К | ★45

- Комментарии ( 51 )

ГМК Норильский Никель. Схватка бульдогов под ковром.

- 18 июля 2020, 18:17

- |

Меня неоднократно обвиняли в том, что я «прилип в гамаке» и последние 4 месяца пытаюсь разогнать его на новичках, чтобы выйти наконец-то из него. У меня вопрос — куда? В условную Систему или Распадскую? Играть в очередную азартную игру типа IPO Озона, продажи Детского мира или организации супершахты? В Сургут или ИнтерРАО, сидящих на бабках который год?

Я в четверг и пятницу записал пару кино https://www.youtube.com/watch?v=tPVZEcUN7UI&feature=youtu.be и https://youtu.be/fy28cMc9n-c (соответственно).

Недостаток видео — невозможность выложить ссылки на первоисточники (я зануда и читаю только там). Так что краткий структурированный конспект.

Что известно рынку о ГМК и Русале:

0. Есть соглашение о уровне дивидендов ГМК, действующее по 2022 год.

Русал — банкрот без дивидендов ГМК (в 2019, если верить Ларисе Морозовой, у Русала собственная прибыль 70 миллионов долларов, расходы на обслуживание кредитов больше 700).

Русал накладывал вето на любые инвестиционные проекты ГМК, ведущие к уменьшению денежного потока либо увеличению капитальных затрат (как варианты: Русская платина в марте 2020 или выход на фонду Быстринского ГОКа)

В июне 2020 ГМК объявил о продаже австралийского подразделения https://www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-obyavlyaet-o-nbsp-prodazhe-nikelevogo-proekta-honeymoon-well-v-nbsp-avstralii/?dateStart=46800&dateEnd=1595019599&type=releases. Посмотрите, там есть фраза «закрытие сделки в кратчайший срок».

Судя по РСБУ за 1 квартал 2020 ГМК за 1-е полугодие 2020 окажется наименее пострадавшим в результате карантинов, при этом объективно (из-за закрытия границ и прочего) уменьшится капекс. В отличие от большинства российских эмитентов ГМК по МСФО отчитывается в долларах, так что курс доллара влияет только на итоговую сумму дивидендов.

Совершенно неожиданно ГМК объявил о возобновлении сотрудничества с Русской платиной https://www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-i-russkaya-platina-dogovorilis-o-partnerstve-v-npr-/?type=releases (не прошло и месяца от пункта 3).

6 июля 2020 Росприроднадзор обрадовал насквозь коррумпированных (личное мнение) борцов за экологию типа Гринписа, озвучив штраф практически в 150 миллиардов рублей https://rpn.gov.ru/news/rosprirodnadzor_proizvel_raschet_ushcherba_ekologii_nanesennyy_avariey_v_norilske/?CODE=rosprirodnadzor_proizvel_raschet_ushcherba_ekologii_nanesennyy_avariey_v_norilske.

Дальше очевидно: началось бесконечное нагнетание ужаса вокруг Норильска, ГМК и лично Владимира Олеговича в ОБС-ресурсах. Национализация, экспроприация. Отобрать и поделить. Забрать государству и отдать порулить честным (три раза Ха) чиновникам. Очередь из желающих порулить в комментариях. Минфин, заявивший, что столько региону не положено. Красноярск, орущий как потерпевший, что Минфину только дай — ничего не вернет на восстановление экологии. Валентина Ивановна и Совет Федерации, взявшие эту историю на особый контроль. Дальше и сами вспомните.

Сто тысяч раз писал и говорил, что логика и эмоции — вещи несовместимые. Работает либо одно, либо другое. Кроме того, мы сейчас наблюдаем сказанное Уинстоном Черчиллем

«Кремлевские интриги напоминают схватку бульдогов под ковром. Снаружи слышно лишь ворчание, и только когда наружу вылетают кости, становится понятно, кто победил».

Так что отключаем эмоции и включаем логику.

Продажа австралийского подразделения — объективный факт.

В чем интерес Русала — пустить бабло на дивиденды.

В чем интерес ВО — развитие ГМК, в том числе увеличение капитальных затрат.

Интересы прямо противоположные.

В марте на проект с Русской Платиной Русал наложил вето, через 4 месяца проект возобновлен (и сомнительно, что без предварительных переговоров с Русалом).

Вывод (в соответствии с бритвой Оккама) — ВО и Русал договорились о дележке денег за Австралию. Например пополам (50% спецдивиденд, 50% капзатраты).

Теперь штраф.

Вариантов два.

Сумма штрафа (появившаяся между 19 июня и 16 июля) — элемент торга (смотрите выше, имею ввиду ВО и Русал) по австралийским деньгам.

Самостоятельная история, обусловленная стремлением региональных чиновников (сумма рассчитывалась в региональном Управлении Росприроднадзора) заработать себе «плюсиков в карму». Естественно, что все вышестоящие, включая Кобылкина, радостно под этой суммой подписались. Ровно с теми же целями.

Прошу не писать в комментах, что это некая показательная порка олигарха и сигнал остальным. Показательная порка — это Ходорковский и Дерипаска. Про сигналы остальным: проф написал, что штраф — сигнал некоей нефтегазовой компании. Я не понимаю, что, не позвонить сослуживцу (там бывших не бывает): «Иваныч, ты типа там с экологией поосторожней, в тундре. А то я беспокоюсь за вечную мерзлоту!» и нужно изобретать такие схемы?

Судьба штрафа (независимо от варианта 1 или 2), скорее всего, будет решаться в Арбитражном суде https://www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-ne-soglasen-s-primeneniem-metodiki-rascheta-vreda-prichinennogo-v-rezultate-razliva-dizelnogo-topliva/?dateStart=46800&dateEnd=1595105999&type=releases. С большим количеством разнообразных экспертиз. История небыстрая. Причем с моей точки зрения никакого мирового соглашения не будет. Чиновники побоятся. Но и решения а-ля Система и Роснефть не будет.

Напоминаю, что в любом случае штраф платится из чистой прибыли и на величину дивидендов не влияют. Не верите мне — спросите любого знакомого бухгалтера. И штраф в себестоимость не спрятать.

И еще. Мой первый наставник в бизнесе — старый еврей из той самой торговой мафии 70-х начала 80-х. Начинал трудовую деятельность мясником (кто моложе — спросите родителей или бабушек с дедушками, что было с мясом в СССР, это было круче банкира сейчас). Рассказывал, что мог продать любую кость, крутя перед глазами покупателя маленьким кусочком мяса на кости. Или наоборот, не продать кусок мяса с маленькой косточкой, крутя перед глазами именно косточкой. Я считаю, что независимых СМИ не бывает. И если нам перед носом бесконечно крутят косточкой (штрафом, корпоративным конфликтом или чем-то еще) эти ОБС средства массовой информации — значит, заказчик не хочет, чтобы мы увидели картину целиком.

Андрей

ОБС — одна бабка сказала. И от того, что это какая-нибудь Новая газета, ничего не меняется. Кто девушку ужинает, тот ее и танцует.

ИгРы РаЗуМа 2020. Приемы белых

- 06 июля 2020, 21:48

- |

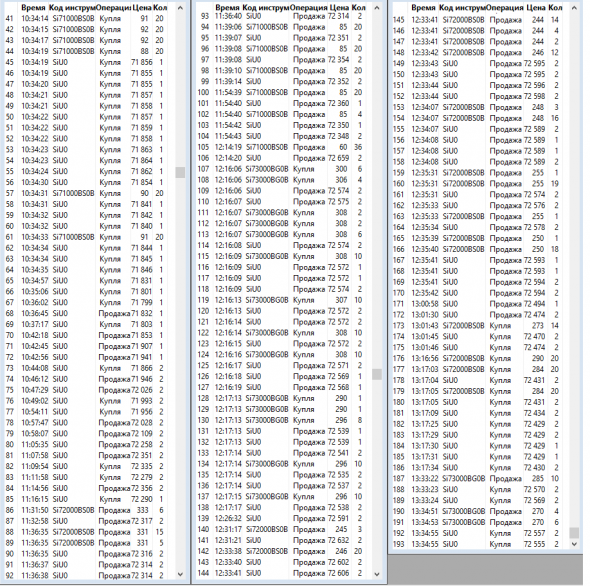

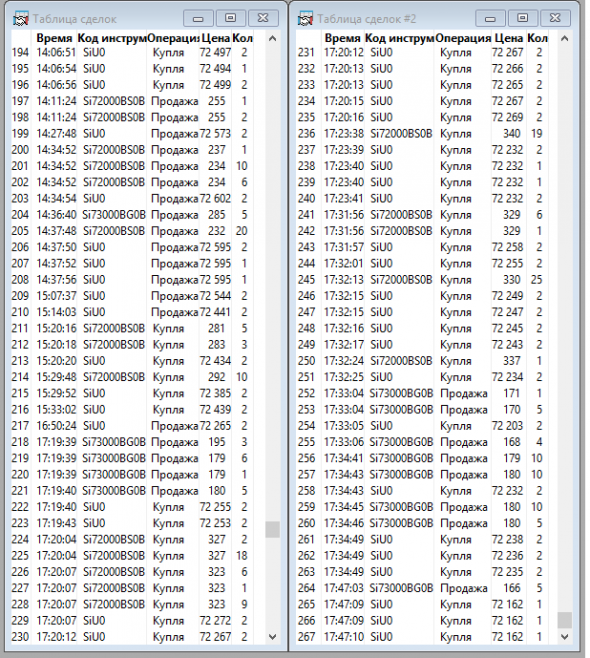

В целях снижения накала вражды расскажу об одном из приемов белой игры на недельных опционах Si

На начало дня позиций не было, в конце дня тоже не стало, чисто внутри-дневная торговля. Ниже приведены сделки, разбирать их подробно нет смысла, поясню только логику.

( Читать дальше )

Что дали 10 лет алготрейдинга?

- 19 июня 2020, 10:01

- |

В этом году у меня своеобразный юбилей — 10 лет назад придумал и запустил первый портфель торговых роботов. Как вспомню те времена аж ностальгическая слеза наворачивается… Под роботов купил с рук отдельный компьютер, поставил в чулан, установил на него teamviewer для контроля с работы. Тогда в ЖЖ можно было почерпнуть много информации по алготрейдингу, тема была «на волне», много энтузиастов любителей писали интересные статьи с идеями и практически готовыми стратегиями. Что-то с тех времен даже до сих пор работает.. На моем веку с 2010 было как минимум 4 года, когда можно было удвоить депозит (2011, 2014, 2015, 2018) и это не считая текущего. Были и неудачные года с серьезной просадкой, сильно давившие на психику. Отключал торговлю я только раз на месяц в марте 2013, так сказать на пике своего эмоционального разочарования в алготрейдинге (хорошо потом переработав портфель и поразмыслив, перезапустил все обратно, следующий год «девальвации» и «Крыма» с лихвой отбил все предыдущие потери). Но не об этом. Решил я кратко и тезисно изложить проблемы, с которыми пришлось мне столкнуться за годы активного алготрейдинга.

( Читать дальше )

Где брать идеи для алго-стратегий? Туториал по академическим ресерчам для начинающих + полезные ссылки

- 18 июня 2020, 16:23

- |

Привет, сегодня вместо традиционного бэктеста разберем площадки, где можно подсмотреть идеи для торговых стратегий. Навеяно постом Eugene Logunov о литературе для алго-трейдера https://smart-lab.ru/blog/627444.php Теперь у нас есть методики, но где взять идеи? :)

Наши предыдущие бэктесты хоть и адаптированы под Россию и имеют отличия в реализации – все равно основываются на ранее выявленных закономерностях в США/Европе. Сразу скажу, что речь пойдет об исследованиях в открытом доступе. Если на работе/в университете есть доступ к EBSCO или Science Direct, то вы и сами знаете, где все посмотреть.

Зачем вообще читать академические ресерчи, если фонд LTCM показал, что кол-во цитирований и премий спорно соотносится с успехом на рынке?

Хорошие ресерчи дают базовые идеи о том, что и почему работало в прошлом, на каких стадиях и почему перестало. Да, в них есть реализация или дизайн исполнения, но обычно он сырой и его всегда можно поменять, сохранив базовую идею. В отличие от дискуссий в рунете, очень сложно опубликовать что-то без пруфов, а проверка устойчивости не ограничивается t-статистикой > 3. Сам текст хорошо структурирован, методика либо объясняется полностью, либо ссылается на такой текст. Авторы в основном исследователи, которые выполняя свою работу попутно дают подсказки практикам. Но встречаются и практики, например, аналитики хедж фонда AQR сейчас главные поставщики контента по факторным стратегиям или ученые Dimson и Ibbotson, которые параллельно пишут исследования для инвестиционных банков. Если желание почитать что-то заумное осталось, то сформулируйте идею/биржевую аномалию, которую хотите проверить (например, покупка акций с наибольшими дивидендами) и возвращайтесь к этому тексту.

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

Принципы Жизни. Далио. Итоги.

- 04 июня 2020, 12:59

- |

Принципы захватили меня по одной простой причине. Они написаны так, как будто их писал я, но старший и более мудрый.

Книга 5+.

Пометки делал на каждой странице.

Читать и интересно и полезно: она лично у меня вызывала активный диалог и размышления.

Задумайтесь: читая эту книгу, вы все равно что часами разговариваете с миллиардером. Многие ли миллиардеры сами писали книги?

Первые 123 страницы — это автобиография Далио. Очень мотивирующе и захватывающе. Реально.

Стр. 128-270. Принципы Жизни.

Стр. 296-552. Принципы Работы.

( Читать дальше )

Подборка январских предсказателей

- 09 мая 2020, 16:32

- |

Какой-то вангователь выкладывает свой прогноз, цена которому грош.

Но хранители чистоты, любители покопаться в навозе ванго-прогнозах всё-всё запоминают...

Насладитесь же чужим фейлом и вы!

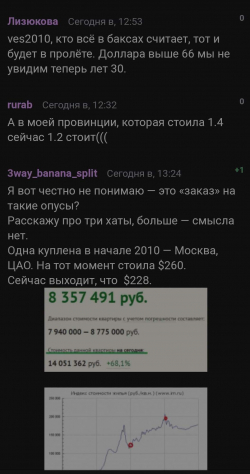

Первое место г-жа Лизюкова с “ДОЛЛАРА ВЫШЕ 66 НЕ БУДЕТ!"

Конечно, успела сменить имя;) Плохая репутация видимо вынуждает менять пароли и явки. Но инет помнит все, да Наташа?

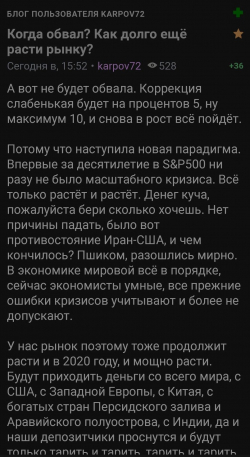

Вторую строчку занял знаменитый и «успешный» трейдер-инвестор karpov72.

Как в том анекдоте: думали 20, а оно как бабахнуло!....

( Читать дальше )

На опционах можно зарабатывать такими стратегиями - 3

- 06 мая 2020, 20:00

- |

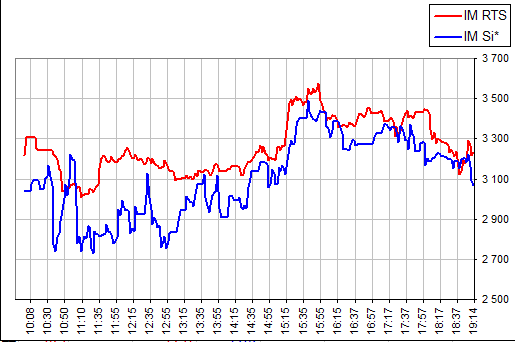

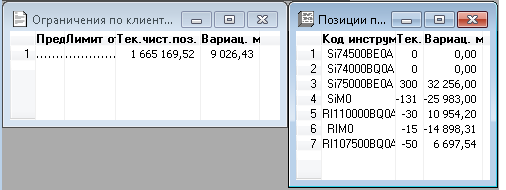

При разнице больше 200 открываю позиции, при нуле закрываю (точнее, пытаюсь закрыть, но не всегда успеваю)

Позиции перед дневным клирингом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал