Избранное трейдера Кактус

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

- комментировать

- ★91

- Комментарии ( 42 )

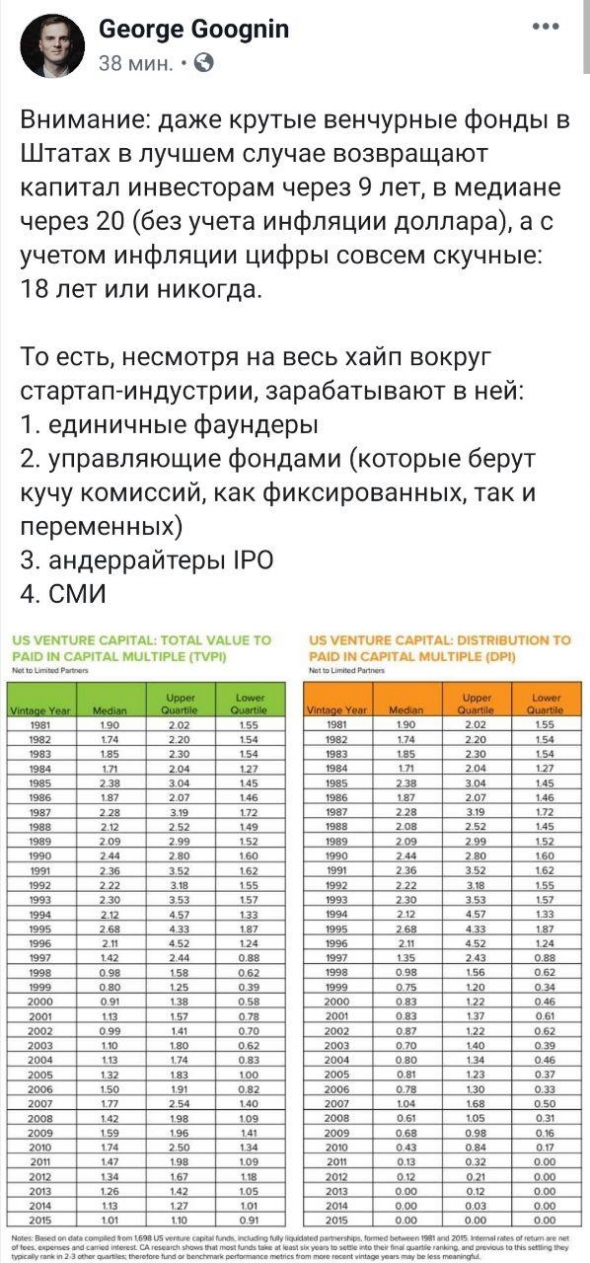

Краткий приговор всей венчурной индустрии

- 10 декабря 2019, 01:32

- |

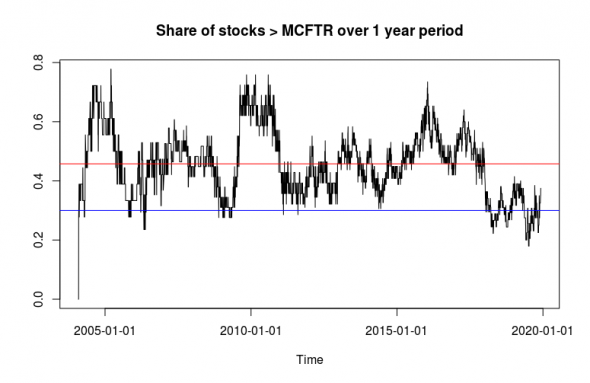

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

( Читать дальше )

иГРЫрАЗУМа 2019 - Обхеджированные рынком

- 03 декабря 2019, 16:20

- |

ч1. Бывают в жизни чудеса

На странице ЛЧИ-2019 перестали показываться графики доходности участников. Пробовал двумя браузерами — мимо. Это довольно досадно и говорит в том числе об общем отношении Биржи к данному мероприятию. Если у кого начнет показываться, маякните пожалуйста. Хотел пару скриншотов сделать.

Но чудеса состоят не в этом. А в том, что на ЛЧИ зарегистрирован участник-опционщик с ником "ch5oh". Ссылка на его статистику:

https://investor.moex.com/trader2019?user=211910

Излишне говорить, что к этому уважаемому джентльмену не имею никакого отношения.

Во-первых, принципиально не участвую в ЛЧИ уже лет 10 и категорически не планирую делать этого в будущем.

Во-вторых, мой брокер ItInvest (ныне ItiCapital), а не "Уралсиб".

В-третьих, участник строит календарные позиции с участием аж мартовских опционов на SiH0 (правильней было бы писать SiH20, как на нормальных биржах). А всем известно, что в данный момент

( Читать дальше )

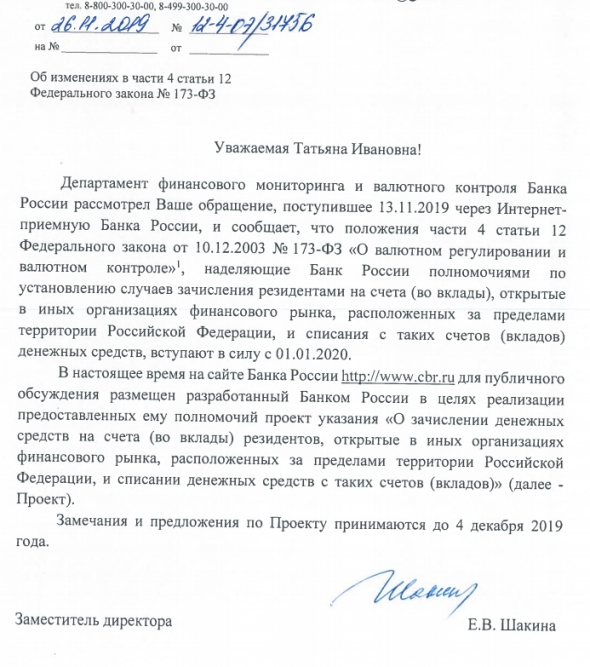

Отчет о движении средств по брокерскому счету с 1 января 2020 года

- 28 ноября 2019, 12:37

- |

Один из волнующий вопросов сегодня — это когда надо отчитываться в налоговую по зарубежным брокерским счетам?

Например, если человек работает в IB с 2017 года, спокойно декларирует свои доходы, платит налог, когда ему надо подать Отчет о движении средств на брокерском счету и когда сдать Уведомление об открытии брокерского счета?

На сайте ФНС России был опубликован ответ, но он не официальный, никем не подписан. Действовать в рамках этого ответа, мягко говоря, страшно.

Я написала запрос в ФНС и получила вот такой ответ...

Получается, что надо зайти на сайт ЦБ РФ, вот сюда... и начать свое обсуждение, написать свои соображения и мысли. Кто-то из вас обращался уже?

До 4 декабря будет идти прием наших «мыслей».

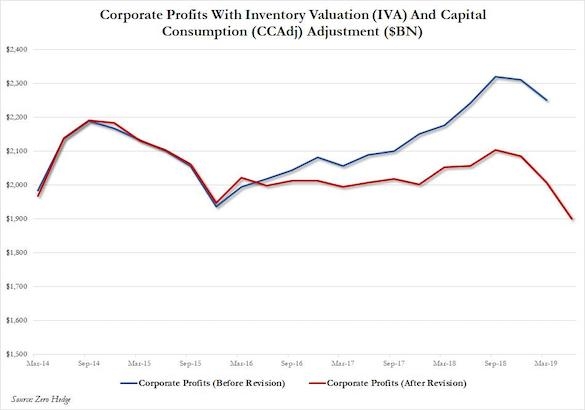

Немного про американскую статистку (врут не хуже Китая)

- 23 ноября 2019, 08:15

- |

Бюро экономического анализа США (BEA) — структура, входящая в министерство торговли и ответственная в том числе за расчет ВВП, — опубликовало уточненную статистику за период 2014-18 гг.

По новой официальной оценке, статистической ошибкой признан фактически весь рост прибылей американских корпораций за последние три года.

Показатель доналоговой прибыли за 2016 год пересмотрели вниз на 23,5 млрд долларов (1,2%), за 2017 год — на 4,4% или 93,3 млрд долларов, а за прошлый год — на 8,3%, или 188,1 млрд долларов.

В сумме за три года фактическая операционная прибыль бизнеса до налогов, учтенная при расчете ВВП, оказалась на 304,5 млрд долларов, или 14% меньше, чем BEA оценивало изначально.

Более того, вместо 20-процентного, как считалось, роста на деле прибыли сокращаются, а их текущее значение даже ниже, чем было в 2014 году.

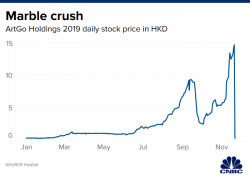

И такое бывает: ArtGo Holdings +3800% за год и -98% в один день

- 21 ноября 2019, 21:59

- |

Но, всё возможно, если это компания из славного КНР. Я не раз писал, что фондовый рынок в странах с не-до-рыночной экономикой — это казино. Вместо своей основной функции (сегодня отличный пост от Алексея Прокофьева был), рынок превращается в игровую площадку для взрослых дядек.

Компанию по добыче мрамора из Китая прокатили с включением в индекс MSCI, повод: её рост за год на 3800% немного оторвался от фундаментальных показателей. Итог: на бирже Гонконга акции рухнули на 98% за 1 час.

Какие можно сделать выводы? Не знаю. Просто удивительно, что и в наше время мыльные пузыри на фондовом рынке могут надуваться месяцами. Мне ума не хватает объяснить ожидания инвесторов, когда они довели капитализацию ArtGo до $1 млрд.

Пост написан по мотивам новости от CNBC.

QE или не QE? Вот в чем вопрос (перевод с elliottwave com)

- 20 ноября 2019, 15:41

- |

Джей Пауэлл — человек с мягким характером, который, кажется, не очень расстроен, даже перед лицом крайней провокации. Он утверждает, что ФРС «зависит от данных», и что денежно-кредитная политика в настоящее время движется по курсу «устойчивому как она». Но под спокойной оболочкой возникает настоящее чувство паники. ФРС ввела ликвидность на рынки, снова увеличив свой баланс, но не называет это Количественным смягчением (QE) 4. Пока.

На приведенном ниже графике показан баланс ФРС, измеренный совокупными активами, которые он имеет. QE 1, 2 и 3 отчетливо видны, как и снижение баланса при количественном ужесточени (QT). С сентября, однако, баланс вырос. Фактически, если мы измерим скорость увеличения по 4-недельной скорости изменения, это будет самое резкое увеличение не со времен QE3 или QE2, а с сентября 2008 года, когда начался QE1. Сентябрь 2008! Это произошло, когда финансовые рынки начали таять, и люди действительно думали, что вся система придет к концу. Очевидно, что ФРС беспокоится о чем-то.

( Читать дальше )

Любителям опционов

- 19 ноября 2019, 15:35

- |

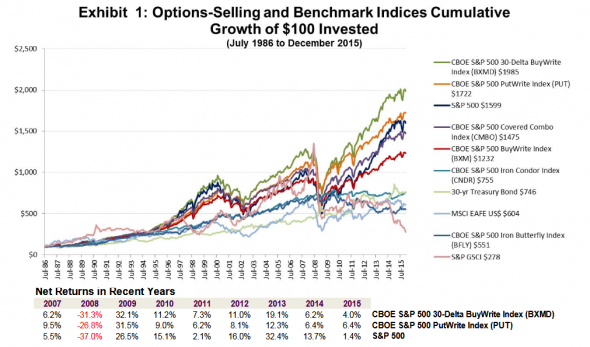

Было бы интересно узнать а какие собственно результаты можем давать опционная торговля. Не правда ли? Нашлись добрые люди и протестировали результаты применения различных опционных стратегий на истории. Результаты за 30 лет (1986 — 2016) на картинках ниже

Лучше всех (по доходности) себя показала стратегия под кодовым названием BXMD. Это покупка индекса S&P и продажа call-опциона на него с дельтой 30.

Второе место стратегия PUT — это просто продажа пут-опциона на центральном страйке.

В цифрах это выглядит следующим образом

( Читать дальше )

Снова за РЕПО кризис в США

- 16 ноября 2019, 21:26

- |

До 2008 в основном в РЕПО игрались банки. Сейчас это стали небанковские организации (hedge funds, broker-dealers and real estate investment trusts, далее — НФО). Роль банков снизилась, они менее охотно стали заниматься коротким фондированием. Банки раньше не имел избыточных резервов, сейчас же имеют большие резервы, которые размещаются в Фед, а не в рынок. С другой стороны НФО некуда было деваться, как фондироваться через РЕПО, т.к. банки сами снизили обычные кредиты в их адрес или покупку из облигаций. Вклад внесла и новая регуляция, так что с банком за РЕПО стали драть капитал и базельские ratios.

Казна забирала кеш через UST, а еще и Фед начал баланс сокращать — ну и добро пожаловать. Вмешавшись, Фед заменил собой роль частных банков на финансовом рынке.

Ключевые вопросы по кейсу:

1) почему банки не фондируют НФО напрямую?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал