Блог им. ch5oh

иГРЫрАЗУМа 2019 - Обхеджированные рынком

- 03 декабря 2019, 16:20

- |

ч1. Бывают в жизни чудеса

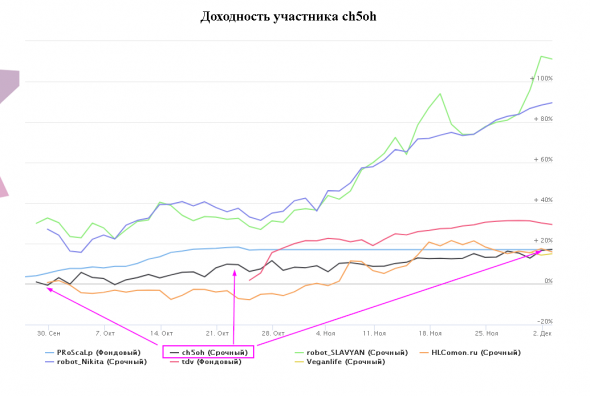

На странице ЛЧИ-2019 перестали показываться графики доходности участников. Пробовал двумя браузерами — мимо. Это довольно досадно и говорит в том числе об общем отношении Биржи к данному мероприятию. Если у кого начнет показываться, маякните пожалуйста. Хотел пару скриншотов сделать.

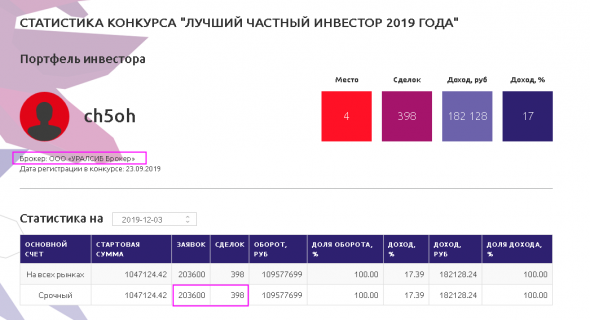

Но чудеса состоят не в этом. А в том, что на ЛЧИ зарегистрирован участник-опционщик с ником "ch5oh". Ссылка на его статистику:

https://investor.moex.com/trader2019?user=211910

Излишне говорить, что к этому уважаемому джентльмену не имею никакого отношения.

Во-первых, принципиально не участвую в ЛЧИ уже лет 10 и категорически не планирую делать этого в будущем.

Во-вторых, мой брокер ItInvest (ныне ItiCapital), а не "Уралсиб".

В-третьих, участник строит календарные позиции с участием аж мартовских опционов на SiH0 (правильней было бы писать SiH20, как на нормальных биржах). А всем известно, что в данный момент TSLab имеет трудности при работе с календарями.

Примечательно в его работе несколько моментов. Помимо использования нереально далеких сроков, коллега оперирует стартовой суммой около 1 миллиона. При этом умудряется формировать позиции для хеджа которых нужно несколько тысяч лотов фьючерсов. Понятно, что позиции встречные и всё засальдировано, но всё же. Респект.

Благодаря этому коллега за время конкурса без шума и пыли вытащил доходность 17%. Думаю, можно смело округлить до +80% годовых к моменту окончания ЛЧИ.

Собственно, все, кого интересовали опционы в мартовской серии, должны быть ему очень благодарны. Он как проклятый котирует эту серию и выставил уже больше 200 тысяч заявок. При этом сделок было всего 400 штук. Кошмар маркет-мейкера. Стоишь-стоишь, предлагаешь-предлагаешь. А никому и дела нет. Только на ликвидность сплошные жалобы. А откуда же ликвидность возьмется, если на неё всё время жаловаться? Система с отрицательной обратной связью, однако.

ч2. Продолжаем разговор про параметры дельта-хеджера

Численный эксперимент, озвученный в предыдущей заметке, вызвал отклик у коллег (и даже собрал аж 125 тимофейчиков!), поэтому у меня есть моральное обязательство этот разговор продолжить. Коллеги, кто уже в теме, сразу озвучили основной тезис данной заметки, но в целом мне показалось, что большинство читателей проигнорировали (или не поняли) их замечание.

В прошлый раз мы закончили на промежуточном выводе

Отсюда вывод: параметры дельта-хеджера для финреза НЕ ВАЖНЫ. Логично?

И это конечно крайне печально, что на ложность этого вывода мне указали только 2 человека ( Eugene Logunov и bstone ). Будем считать, что остальные просто мудро промолчали, чтобы не обнародовать секретные секреты и жуткие опционные тайны.

Подробности возражений изложены в чудной статье, ссылку на которую ловким движением фокусника привел уважаемый Eugene Logunov :

web.math.ku.dk/~rolf/Wilmott_WhichFreeLunch.pdf

Но поскольку не все дружат с английским и интегралами, осмелюсь повторить главную мысль великих предшественников своими словами.

Вывод: параметры дельта-хеджера для финреза ОЧЕНЬ ВАЖНЫ.

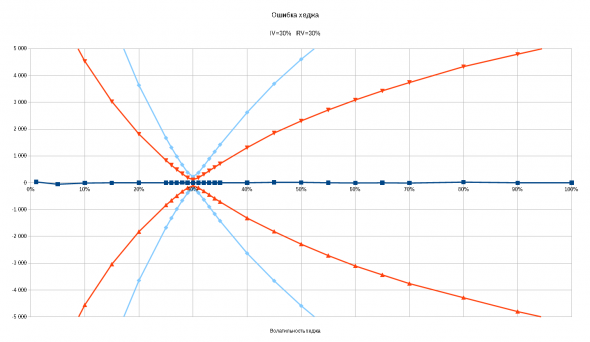

Если делать ДХ как черт на душу положит спустя рукава и полагаясь на прогнозы бабки-шептуньи, то можно очень сильно удивиться итоговому убытку. Например, мы покупаем центр по волатильности 30%. Рынок бегает по 40%. По идее, финрез должен быть +4 тыр (разность цены опциона с айви 30% и с айви 40%). А прибыль только +2 тыр. Ну, казалось бы, «плюс не минус». Но мы заряжаем машинку на следующий год. Снова покупаем опционы по 30%, а рынок бегает по 20%. Казалось бы, наш убыток должен быть (-4) тыр, а он (-6) тыр. В итоге вместо нулевого суммарного результата за 2 года имеем нас огорчает убыток (-4) тыр. А это для справки (-33)% (ик!) от первоначальной цены купленного опциона.

В чем механизм возникновения убытка? «Лишний» убыток возникает из-за того, что финансовый результат дельта-хеджа даже в идеальном мире Блека-Шолза является случайной величиной. И как и любая СВ имеет не только среднее, но и дисперсию (и прикорнувшую к ней СКО). Иными словами финрез имеет неопределенность. От чего зависит разброс результатов? В нашей модели он в первую очередь зависит от параметров дельта-хеджера. Чем сильнее мы ошиблись с волатильностью хеджирования (обозначаем её GV), тем сильнее разброс результатов.

Или, например, мы не ошиблись, а просто упорствуем. Например, напродавали опционов в начале апреля 2018 года. Делаем ДХ. Всё по уму. Вдруг, понедельник 9-е, кровь-кишки-планки. И тут мы думаем: а зачем менять параметры дельта-хеджера? Пускай себе молотит со старыми параметрами. Какая разница, если в среднем всё равно результат один и тот же???

Результат будет далеко не один и тот же. Если параметры дельта-хеджера не соответствуют рынку, счет будет очень сильно колбасить. И на одном из таких виражей брокер начнет слать маржин-колы и потом резать позиции.

Увидеть этот эффект очень просто. Дополним предыдущий график границами доверительных интервалов. Отложим от среднего финреза вверх и вниз 1 сигму и 2 сигмы. Масштаб проблемы теперь выглядит следующим образом:

Можно смело считать, что фактический финрез захеджированной позиции может лежать где угодно между оранжевыми линиями. Причем ошибка вверх «дешевле» ошибки вниз.

И только если настроить хеджер идеально точно, тогда возникает магия: случайная величина становится почти детерминированной. В том смысле, что её отклонение от среднего становится пренебрежимо-малым для практического применения.

теги блога ch5oh

- Deribit

- easymani

- Exante

- ITinvest

- liquid.pro

- Si

- TSLab

- USDRUB_TOM

- автоследование

- акции

- алготрейдинг

- Алексей Каленкович

- американский рынок

- апдейты

- банки

- биржа

- Блек-Шоулз

- бот

- БОТ-2019

- брокер

- дельта-хедж

- дельтахедж

- Дерибит

- для чайников

- добрый человек

- долгосрочное инвестирование

- доллар

- ду

- единый счет

- живая позиция

- знамение

- игры разума

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- инвесторы россии

- комментарии

- комментарии блогов

- КОНКУРС

- кризис

- кризис 2020

- Крик души

- криптобиржа

- криптовалюта

- Крым

- кукл

- Лига тредеров

- ликвидность

- логика

- МосБиржа

- на память

- НДФЛ

- нейтральные позиции

- некомпетентность

- нефть

- опек+

- опрос

- опционы

- основы

- отзыв

- отзыв лицензий

- оффтоп

- параноя

- позиция

- полуавтоматическая торговля

- правила торговли ртс

- предатели

- предложение

- предложения по смартлабу

- продажа опционов

- развитие рынка

- размер депозита

- реальная позиция

- ренкинг

- ренкинг управляющих

- робот

- роботы

- Россия

- сбербанк

- смартлаб

- совет

- стакан

- статьи

- стоп

- теорцена

- теханализ

- торговля онлайн

- торговые роботы

- торговый алгоритм

- ТСЛаб

- улыбка волатильности

- управление активами

- уроды

- учебник

- учебное пособие

- философия

- ФОРТС

- хедж

- чудеса

- экономика

- Эксанта

постоянно утверждаю что любой хэдж отрицательно влияет на финрез)

только сейчас понял че так цепляет своей неправильностью в твоем нике — не хватает двойки c2h5oh)

Вот те раз.

Хотел некоторые вопросы по котированию опционов спросить.

Я обратил внимание, что там огромное к-во ордеров, а сделок мало.

если взять ситуацию с 2018 годом, то достаточно просто не превышать лимиты по рискам и загружать депозит с учетом полного ГО фьючерсов при продаже путов или продавать на то кол-во контрактов, которое в итоге даст не больше величины депозита в рублях на брокерском счете

в последнем случае и с учетом известных средних отклонений в прошлом можно успешно продавать путы в ртс, при условии что мы верим в рост рынка

meat, доходность этой стратегии прикиньте. С учетом, что сейчас ГО 20 тыр на проданный опцион, а в день шухера станет 50 тыр. И потом, почему только ГО закладывать? По уму надо закладывать как Активный инвестор советует: номинал фьючерса.

ДХ уменьшает дисперсию. Это позволяет вычленить в общем потоке шума (почти)детерминированную компоненту(прибыль).

я про это же написал

это уже тема отдельного топика

что такое общий поток шума? а какие еще бывают компоненты? детерминированная компонента какой системы?

я пока не понял связи между ДХ и получением прибыли из этого потока шума.

а можем и не получить?

meat,

Имхо, в этих двух постах уже всё написано. Непонятно, что ещё может оставаться непонятным.

Емнип, Вы ведь торгуете опционами более-менее удачно? В таком случае правильней всего наращивать объём операций, а не забивать голову околонаучной хренью.

meat, п1) сначала надо понять как делать анализ ситуации (лонг/шорт/кеш) и настраивать улыбки. Их, кстати, 3 штуки там.

п2) Затем определиться со страйком (-ками), количеством и временем входа.

п3) Включить ДХ.

п4) Набрать опционную позу.

п5) Молиться.

и у меня два вопроса тогда:

1) прибыль нельзя получить?

2) если прибыль можно получить, то ее станет меньше или больше?

:)

Можно даже открыть счет в бкс, подключить нейросети «см лаб» и получать каждый месяц +20% к депо. Всё очень изи.

Эквити Старый бес опубликовано. Приглашаем Ваше эквити в студию.

Spooke67, не-не, зачем же? Режете правду-матку. В глаза не хамите как некоторые. Так что пожалуйста.

В целом мне Ваш взгляд вполне понятен. Если бы некто имел некий предиктор рынка на горизонт хотя бы час-день, который срабатывал примерно раз в неделю и был «почти достоверен», то любой человек загребал бы деньги камазами.

Что касается Вашего эквити, то глянуть на него мне просто интересно. Может быть, Вы действительно познали дзен и нам всем остаётся только радоваться, что такой уважаемый господин иногда снисходит указать нам Истинный Путь.

я не профи в трейдинге, но там же легко можно проверить все это :)

хотя бы построить график плотности вероятности нормального распределения и там же процент попадания случайной величины на отрезки, равные среднеквадратическому отклонению

я уж не говорю про все эти допущения в формулах для опционов, когда не учитываются неопределенности в виде дивидендов, процентных ставок или геополитики

потому что понятие цена это постоянный баланс из тех самых событий на микросекундах и рассматривать цену как точку на плоскости .........) так что случайна не цена — случайны их расчеты)

а.) на русском опц. рыночке значение имеет (и то отчасти) только первая.

б.) в целом их тоже можно рассматривать как ф-цию последнего (event, даже не обязательно геополитического характера).

да и ценовые ряды в целом лог-нормальностью (условной) адекватно описывается

вообще же можно все в математическую функцию завернуть, не так ли? :)

используется ли это в торговой логике, либо в лимитно-рисковой, м.б. последняя — часть первой, и естественно все приложения будут инструменто-, тикеро- событийно- и, что важно депозитоспецефичны

Но думаю достаточно работать с основными характеристиками типа ско или интерквартильного размаха и добиваться их сжатия.

Пока что основной источник ошибки — ошибка прогнозирования эрви. Звучит банально, к сожалению.

Ну а у вас какое мнение. ДХ по RV или ДХ по IV. По IV купленной позиции или по IV рынка. Выводы?

Дмитрий Новиков, уже всё написал, выводы сделал и даже картинки нарисовал.

"Имеющий глаза да прочитает, имеющий разум да поймет."

Если это так, то не могли бы приблизительно указать на используемый в данном случае эффект, за счёт которого снижается дисперсия эквити?

Потому что в противном случае всё это выглядит как некоторая «магия».

Я, наверное, что-то не понимаю.

максимум что могу это зафиксировать прибыль

При этом финальный финрез будет иметь наименьшую дисперсию.

----------------

Ну мы же не дельта-хеджеры какие-нибудь, эту колбасню мы даже не учитываем))

Я бы сам с удовольствием продал кому-нибудь опцион ОТМ за 100 тысяч.

Примечательно, что с конца ноября — начала декабря счет уважаемого тезки перестал увеличиваться и финиш произошел на доходности +14%/квартал = +56%/год.

Второй момент — сопоставление его эквити с замечательным опционщиком — господином Старый бес . Невооруженным глазом видно, что при одинаковой итоговой доходности счет уралсибовца колбасило в разы сильнее. Аплодисменты коллегам.