Избранное трейдера Кактус

О чем умалчивает Тиньков

- 06 марта 2020, 23:35

- |

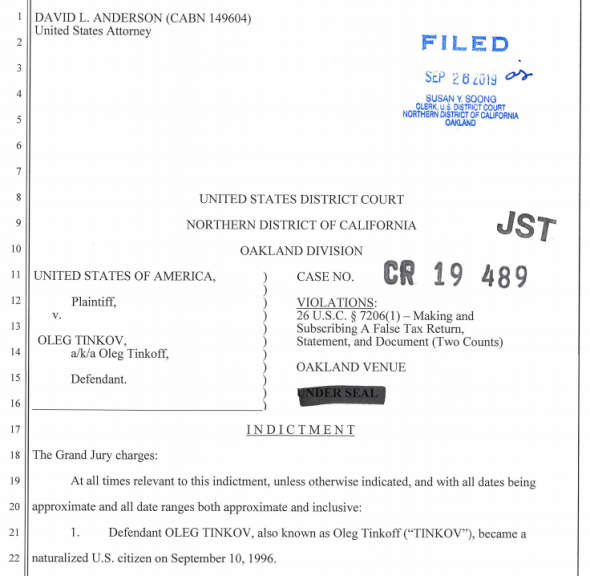

Удивительно одаренные российские деловые журналисты (увы, уже убедился) пока не копают одну простую вещь. Как именно и за какие заслуги Тиньков получил гражданство США аж в 1996 году и почему дата получения им гражданства всячески скрывалась?

Может быть пиар-служба Тинькофф ответит? У меня есть версия, но боюсь, она будет совсем не стыковаться с имиджем передового бизнесмена и self-made man.

Ну а инвесторы могут начинать готовить иски к Олегу и Tinkoff Credit Systems — дата составления обвинительного заключения — 26 сентября 2019 года. То есть Тиньков с большой доли вероятности знал о том, что за ним придут. Инвесторам про это в корп. отчете ТКС про это ни слова — прямое сокрытие существенных фактов, как уже видим, прямым образом повлиявших на стоимость ценных бумаг (они как камень пролетели вниз). Фактически, инвесторов нае… и организовали не просто упущенную прибыль, но и существенные убытки.

- комментировать

- ★1

- Комментарии ( 5 )

Тем, кто в лонгах или Никогда такого не было и вот опять

- 03 марта 2020, 22:50

- |

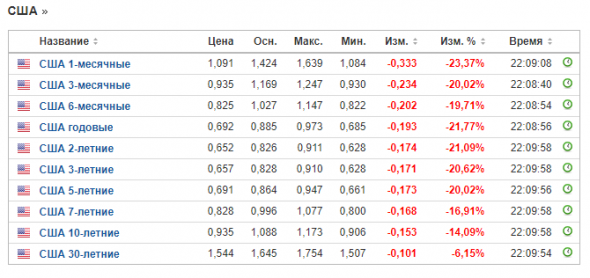

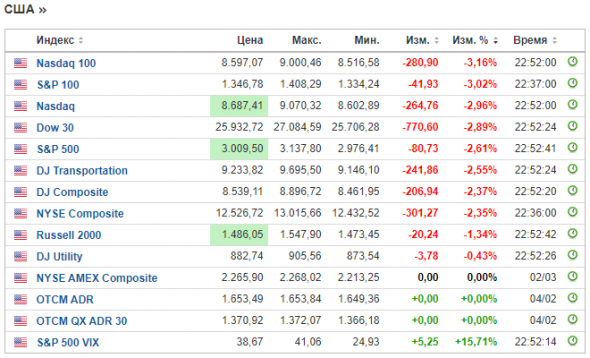

Никогда такого не было и вот опять.

Однако это половина дела. Когда доходность гос. облигаций стабилизируется, все побегут сломя голову в обратную сторону в фонды, поскольку очевидно, что после снижения ставки гос. облигации выглядят менее привлекательными, чем до. Поэтому будьте готовы, что завтра будет высокая волатильность, которую спекулянты будут использовать для того, чтобы высадить запрыгнувших вчера-сегодня и купить акции по привлекательным ценам. Постарайтесь не поймать тильт, лучше ничего не трогайте, проигнорируйте этот день. Это чисто техническая волатильность, облигационный рынок, являющийся защитным активом и «тихой гаванью», терпеть не может такие резкие движения, как сегодняшнее спонтанное изменение ключевой ставки. Я считаю, что это банальная халатность высшего руководства ФРС.

Алчность и слава Уолл-Стрит - прочел 16 лет назад и почти ничего не помню))

- 25 февраля 2020, 12:52

- |

Очередная книга из серии «когда-то читал». Читал я её в мае 2004 года, что следует из артефакта, который я использовал в качестве закладки при чтении данной книги:)

( Читать дальше )

На пределе

- 24 февраля 2020, 15:17

- |

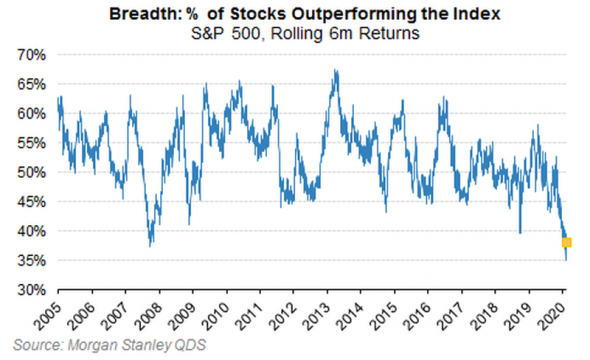

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

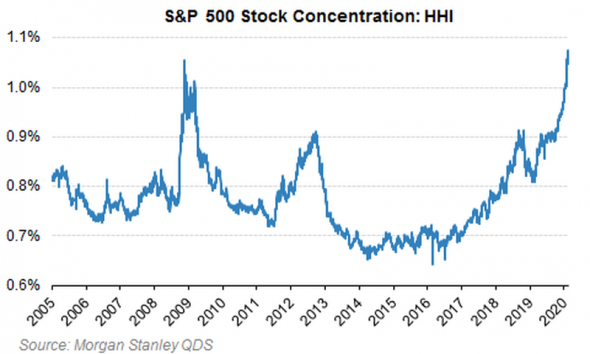

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Весь американский рынок всё больше напоминает мне схему Понци )))

- 20 февраля 2020, 05:00

- |

Капитализация Теслы уже походу превысила капитализацию любого авто производителя мира !

Ну пока может быть кроме Тойоты, и то с последним ГЭПом это под вопросом )

И это у чуваков, которые по факту делают меньше 1% всех автомобилей мира !

вдумайтесь тока в тезис — у чуваков которые делают меньше 1% капитализация больше всех остальных !

понятно конечно что рынок пытается ловить тренды будущего и всё такое, но не до такой же степени маразма !

Билл Гейтс кста, типа лучший друг Илона, купил себе в итоге немецкий поршак, который проверен временем, и у которого ручки при пожаре не клинят на выдвижение, и вариантов сгореть заживо в инновационном девайсе практически нет.

Т.е. старина Билл выбрал старую добрую надёжность, и признаюсь я бы на его месте поступил точно так же !

Не знаю как вам други, а по мне это всё похоже на какую то разводку ©

ГЫ-ГЫ )))

бабл0$ всё пребывает, а аккумулировать его уже почти некуда )

( Читать дальше )

Блэк-Шоулз на уровне 10 класса средней школы

- 19 февраля 2020, 17:06

- |

Нет, конечно интегралов будет недостаточно. Надо немножко знать теорию вероятностей, а именно что представляет из себя среднее (математическое ожидание) произвольной функции по некоторому распределению аргумента. Ещё из теории вероятностей нам потребуется определение нормального распределения, которое конечно в школе тоже не проходят.

Итак, пара общих определений.

Платежное поручение — это обязательство продавца выплатить некоторую сумму покупателю, зависящую от цены базового актива в будущий момент времени Т — С(Т).

Платежной функцией платежного поручения называется функция выплат f(C(T)).

Тогда справедливой ценой платежного поручения можно считать среднее f(C(T)) по распределению будущей цены С(Т) (чаще всего неизвестному точно), деленную на 1+R, где R- безрисковая ставка до момента времени Т.

( Читать дальше )

Это я точно тебе говорю - шуточно-философское

- 16 февраля 2020, 22:14

- |

Ложный пробой! И отскок тоже ложный...

Щурясь до боли, на график смотрю.

Не торговать, если жив, невозможно -

Это я точно тебе говорю.

Не торговать, если жив, невозможно -

Это я точно тебе говорю.

В сделку войду, не спеша, осторожно

И профучастников всех разорю.

Только себя обмануть невозможно -

Это я точно тебе говорю.

Только себя обмануть невозможно -

Это я точно тебе говорю.

Сотни ночей мы проводим тревожно,

Чтоб вместе с Азией встретить зарю.

Все сделки в плюс совершить невозможно -

Это я точно тебе говорю.

Все сделки в плюс совершить невозможно -

Это я точно тебе говорю.

Tesla проведет допку разместив 3,047,500 акций по цене $767 за одну акцию

- 14 февраля 2020, 20:46

- |

Проспект Дополнение от 13 февраля 2020

Как отмечается, цена размещения составила $767, что на 4,6% ниже стоимости бумаг компании по итогам закрытия рынка в четверг, составившей $804.

Наши обыкновенные акции обращаются на бирже Nasdaq Global Select Market под символом «TSLA». Последняя заявленная цена продажи наших обыкновенных акций 13 февраля 2020 года, как сообщается на Nasdaq, составляла $804,00 за акцию. Всего размещено акций на $2,337,432,500.

Элон Маск, наш главный исполнительный директор, заявил о своей предварительной заинтересованности в покупке до 13 037 акций наших обыкновенных акций по цене покупки приблизительно на $10,0 млн по этому предложению по цене публичного предложения. Кроме того, Лоуренс Дж. Эллисон, член нашего Совета директоров, заявил о своей праедварительной заинтересованности в покупке до 1303 акций наших обыкновенных акций по цене покупки приблизительно на $1,0 млн в этом предложении по цене публичного предложения.

www.sec.gov/Archives/edgar/data/1318605/000119312520036491/d861752d424b5.htm

Tesla анонсировала доразмещение акций на сумму $2 млрд. Две недели назад Илон Маск утверждал, что в этом «нет смысла».

( Читать дальше )

Молния!!! ФРС сокращает РЕПО, но ликвидности меньше не станет.

- 14 февраля 2020, 10:10

- |

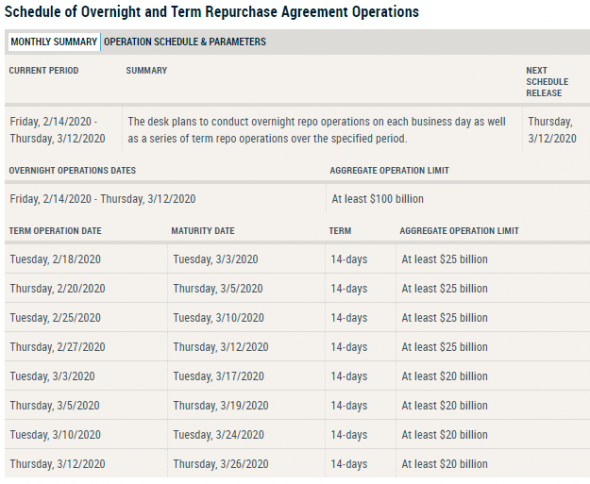

Топик был поздно ночью восстановил сейчас, кто уже плюсовал, не стоит)))

Теперь, когда все признали, что РЕПО и QE4 ФРС были ответственны за чудесный взлет акций с начала четвертого квартала 2019 года, трейдеры были особенно сосредоточены на сегодняшнем последнем выпуске следующего ежемесячного графика операций репо, чтобы увидеть, будет ли ФРС, как намекнул Пауэлл перед Конгрессом, продолжать сокращаться, уменьшая инъекцию ликвидности через РЕПО. И действительно, именно это произошло, когда ФРС Нью-Йорка объявила, что начиная со следующей недели срочное РЕПО, которое в этом месяце упало с максимума в $ 35 млрд до $30 млрд, будет сокращено еще на $5 млрд до $25 млрд, а начиная с марта, срочные РЕПО будут сокращены еще на $5 млрд до всего лишь $ 20 млрд.

www.newyorkfed.org/markets/domestic-market-operations/monetary-policy-implementation/repo-reverse-repo-agreements/repurchase-agreement-operational-details

Месяцем ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал