Блог им. sky999

На пределе

- 24 февраля 2020, 15:17

- |

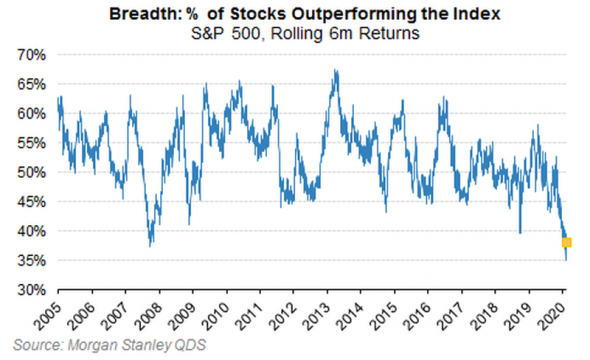

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

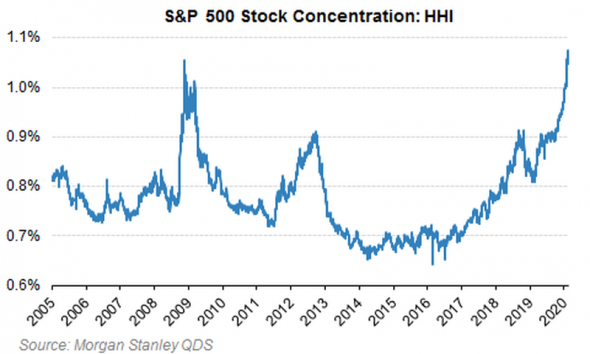

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

(Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке значительно выросла во второй половине 2019 года.)

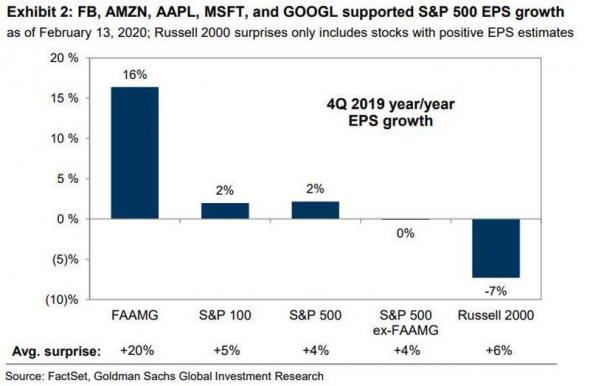

Аналогичная концентрация происходит и в динамике фундаментального показателя прибыли на акцию (EPS) — его рост у компаний из группы FAAMG (Facebook, Amazon, Apple, Microsoft и Google) в четвертом квартале 2019 года в 8 раз превышает общерыночный! Если исключить эти компании из расчетов, изменение EPS для оставшихся акций из индекса S&P 500 (S&P 500 ex-FAAMG) окажется нулевым:

(Рост показателя прибыли на акцию (EPS) у высокотехнологических компаний из группы FAAMG в четвертом квартале 2019 года в восемь раз превышает общерыночный.)

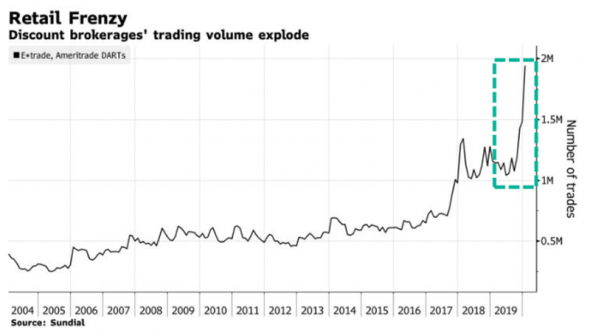

В это же время на рынок приходит все больше простых инвесторов, торговые объемы у американских онлайн-брокеров Ameritrade и E-trade удвоились по сравнению со значениями середины 2019 года (у нас аналогичные процессы наблюдаются у того же Тинькова и ему подобных):

(Торговые объемы у американских онлайн-брокеров Ameritrade и E-trade удвоились по сравнению с серединой 2019 года.)

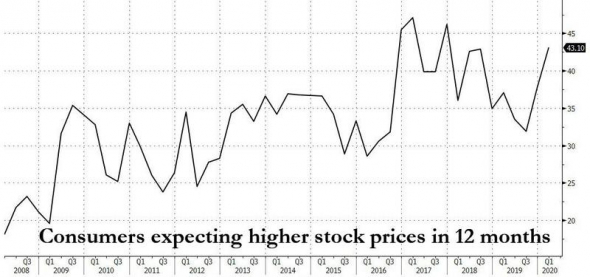

Вместе с увеличением торговой активности у людей усиливается уверенность в дальнейшем росте стоимости акций. Так, в настоящий момент уже 43,1% респондентов ожидают положительной динамики на фондовом рынке США в текущем году. Это максимальное значение с октября 2018 года:

(В настоящий момент 43,1% респондентов ожидают положительной динамики на фондовом рынке США в текущем году, данные представлены Conference Board.)

Итак, капитализация и прибыль на американском фондовом рынке стремительно сосредотачиваются в узком кругу из нескольких крупнейших технологических компаний (плотно завязанных на китайские технологические цепочки). На рынок идет массированный приток новых инвесторов и люди ожидают дальнейшего роста стоимости акций в этом году. Новая нормальность (в лице ФРС и Ко) непременно должна сделать всех нас богатыми или…

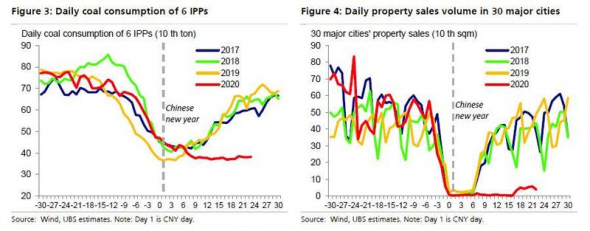

Или нет. Вот что происходит сейчас в Китае — потребление угля на электростанциях (IPP — independent power plants) и продажи недвижимости остаются на минимальных отметках из-за масштабного карантина:

(Потребление угля на крупнейших электростанциях в Китае находится на минимальных отметках, так же как и дневные объемы продаж на рынке недвижимости. По горизонтальной оси отложены дни до и после Китайского нового года.)

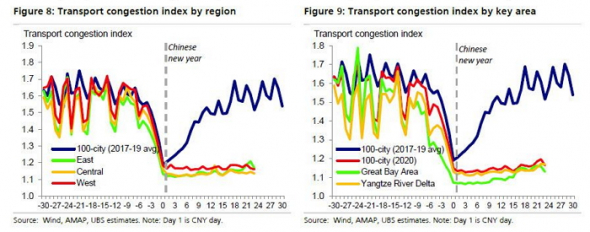

Это же относится и к загрузке автомагистралей во всех регионах страны:

(Загрузка автомагистралей во всех регионах Китая остается минимальной. По горизонтальной оси отложены дни до и после Китайского нового года.)

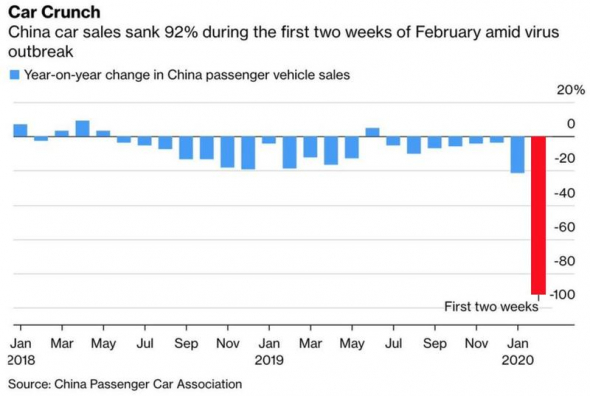

В первые недели февраля устрашающее падение испытал авторынок КНР:

(Продажи автомобилей в Китае за первые две недели февраля сократились на 92% в годовом выражении.)

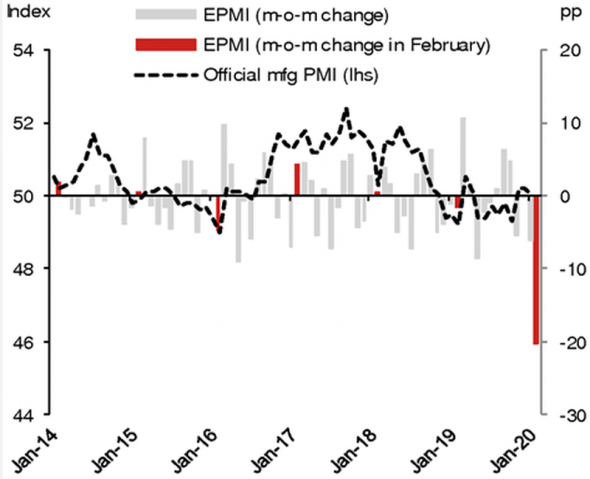

В это же время индекс менеджеров по снабжению в высокотехнологических отраслях Поднебесной (EPMI) сократился сразу на 20 пунктов и достиг значения в 29,9 (что соответствует состоянию глубокой рецессии):

(Индекс менеджеров по снабжению в высокотехнологических отраслях КНР (EPMI) сократился в феврале сразу на 20 пунктов (вертикальные бары, правая шкала).

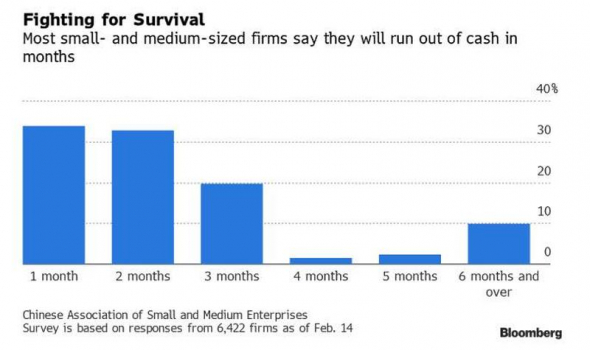

Запас ликвидности у подавляющего большинства (85%) малых предприятий в КНР будет исчерпан в ближайшие три месяца, при этом они обеспечивают до 80% рабочих мест во всех отраслях экономики страны:

(Подавляющее большинство малых предприятий в КНР начнет испытывать дефицит ликвидности в ближайшие три месяца.)

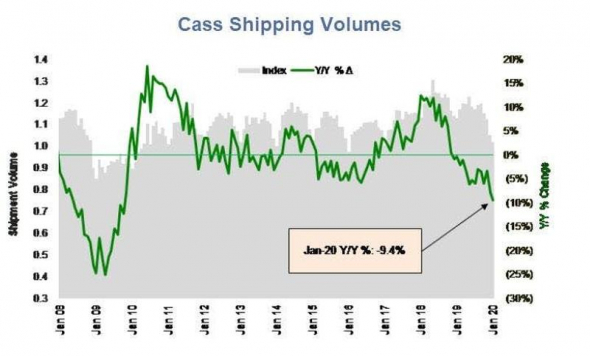

Важно понимать, что остановка китайской промышленности влияет на весь мир (эффект разрыва технологических цепочек), так в США стремительно сокращается объем грузоперевозок:

(По данным Cass объем грузоперевозок в США сократился на 9,4% г/г в январе.)

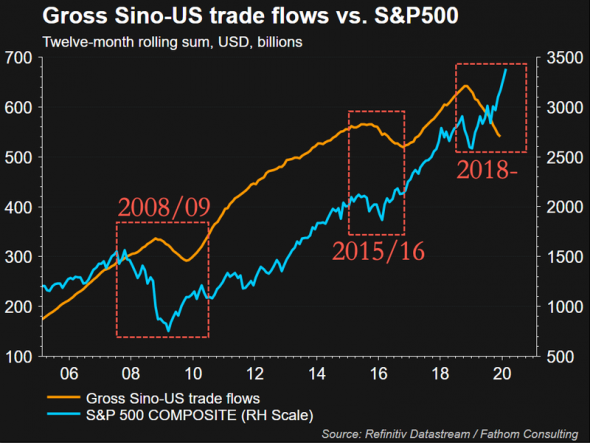

И продолжается неумолимое падение объема торговли с КНР. В прошлом подобная тенденция сопровождалась периодами нестабильности на американском фондовом рынке:

(Объем торговли между США и Китаем в млрд долл. (оранжевая линия) и динамика индекса S&P 500.)

Вопреки всему происходящему крупнейшие ЦБ мира в последние несколько недель сократили объем предоставляемой на финансовые рынки ликвидности:

(В начале февраля крупнейшие ЦБ мира сократили объем предоставляемой на финансовые рынки ликвидности.)

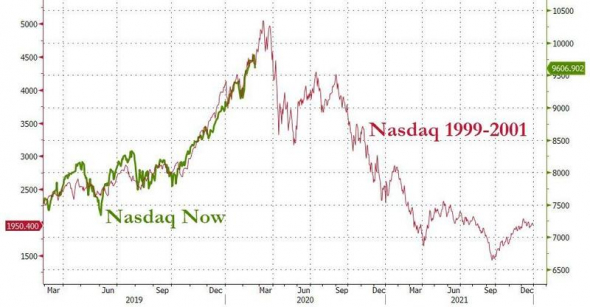

Декорации готовы. И похоже, что на этот раз прогноз от ZeroHedge может оказаться точным…

(В последние месяцы фондовый индекс Nasdaq достаточно точно копирует свое поведение перед началом кризиса доткомов.)

p.s. Четыре провинции в КНР понизили уровень угрозы из-за коронавируса — власти пытаются экстренно реанимировать экономику.

p.p.s. Судя по открытию торгов фьючерсами на индекс Nasdaq время до развязки может измеряться уже не неделями, а днями.

(Мартовский фьючерс на Nasdaq испытывает значительное давление на открытии торгов в понедельник 24 февраля.)

______

мой блог/яндекс-дзен/телеграм

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор

И тут вы ))))))))

Давайте и меня туда же, если вы за такие посты в ЧС.

Итого: виртуальный пузырь в виртуальной экономике на виртуальные деньги с ростом РЕАЛЬНОГО долга. Перспективы, ИМХО, очевидны. Самый дорогой вопрос — когда? Второй вопрос — в каком порядке и как быстро начнет складываться домино?