Блог им. sky999 |К вопросу почему USDRUB не торопится переписывать свои хаи

- 31 октября 2020, 12:22

- |

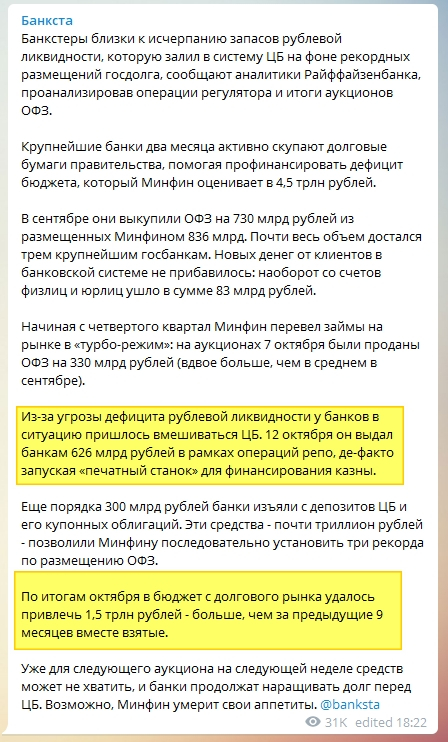

На рынке просто не осталось свободных рублей (судя по всему). Нет драйверов для дальнейшего роста, свежие ОФЗ вычерпывают всю ликвидность из банковской системы досуха:

t.me/banksta/11746

_____

мой блог/яндекс–дзен/телеграм

- комментировать

- ★1

- Комментарии ( 13 )

Блог им. sky999 |В чем разница между рублем и долларом или почему ММТ в России не работает

- 06 октября 2020, 16:45

- |

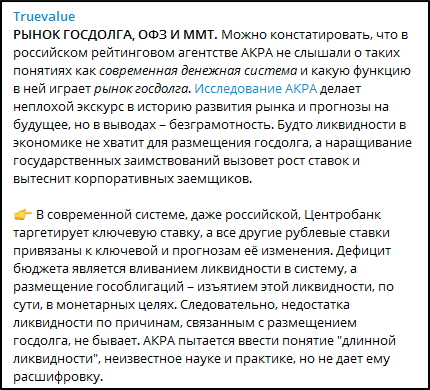

Виктор Тунев в своем телеграм-канале truevalue намедни написал хороший пост про «рынок госдолга, ОФЗ и ММТ», безжалостно критикуя отечественное рейтинговое агенство АКРА. Я решил слегка вступиться за организацию и высказать несколько своих мыслей на эту тему.

(В телеграм-канале @Truevalue вышел интересный пост, посвященный рынку отечественного госдолга и теории ММТ (Modern Monetary Theory).

Ключевые тезисы автора: (i) — недостатка ликвидности по причинам связанным с размещением госдолга не бывает, (ii) — государство с помощью банков всегда может разместить любой объем ОФЗ, (iii) — «эффект вытеснения» (crowding out) в финансовом смысле невозможен в современной денежной системе.

Все это, однако, на практике разбивается о суровые реалии отечественной экономики. В которой рубль по-прежнему не является резервной и инвестиционной валютой, а практически единственным источником последней в нашем государстве является экспорт энергоносителей и минерального сырья (в последнее время также золота).

( Читать дальше )

Блог им. sky999 |Дефицит ликвидности — как новая нормальность бюджетной политики

- 11 июля 2017, 23:55

- |

В Ведомостях не так давно вышла хорошая статья о том, как проясняются контуры бюджетной политики до 2020 года. Основные факторы — отсутствие серьезных преобразований, стагнирующие расходы и займы на внутреннем рынке для покрытия дефицита.

Быстрее, чем предусмотрено действующим законом о бюджете на 2017–2019 гг., будет сокращаться дефицит – в итоге он уменьшится до 0,8% ВВП в 2020 г. (см. график, ненефтегазовый – до 6,2% ВВП). Его основным источником финансирования, как и планировалось, будут внутренние займы – чистое привлечение составит около 1 трлн руб. в год, а в 2020 г. – почти 1,4 трлн. Резервный фонд закончится в 2018 г., когда будет потрачена купленная в 2017 г. валюта (678 млрд руб.), после этого Минфин не планирует его пополнять.

Покрытие дефицита, образовавшегося из-за падения товарных рынков, через внутренние займы это, конечно, хороший ход. Однако у этой медали есть и обратная сторона. Во-первых, радость наших буратино из минфина может быть недолгой — проклятый госдеп (хотя теперь уже сенат) способен ввести еще немало неприятных для нас санкций. Если это закроет рынок ОФЗ для иностранцев — нас ждет дефицит валюты (нефть то теперь дешевая, а доллары на рубли для покупок ОФЗ менять уже не будут) и необходимость выжимать всю ликвидность досуха из отечественного рынка. Во-вторых, выплаты по госдолгу будут постоянно расти, увеличивая расходы бюджета. Динамика расходов на обслуживание госдолга

( Читать дальше )

Блог им. sky999 |Замещение нефтегазовых доходов заемными — как путь к катастрофе

- 31 мая 2017, 23:23

- |

Выскажу свое мнение по поводу текущей бюджетной и денежно-кредитной политике правительства, направленной на замещение нефтегазовых доходов заемными, в условиях падения цен на сырьевые товары. С одной стороны, этот подход позволяет держать рубль стабильным, что в теории должно положительно сказываться на состоянии экономики. К сожалению, в текущих условиях рубль оказался слишком стабильным. Государство, выходя на долговой рынок, вытесняет оттуда других заемщиков и при этом сжимает уровень рублевой ликвидности. Параллельно, заградительный уровень ставок ЦБ, помимо поддержания стабильного спроса на размещаемые ОФЗ, активизировал операции carry trade. Снижение рублевой ликвидности совместно со спекулятивными играми на разнице процентных ставок оказывают стабильное воздействие на курс USDRUB, придавив его к уровню 56 рублей за доллар. Ситуацию могла бы исправить позитивная динамика нефтяных котировок на фоне договоренностей ОПЕК. К сожалению, динамика сланцевой добычи в США внесла серьезные корректировки, оказав серьезное давление на рынок в среднесрочной перспективе. Негативная динамика цен на нефть вкупе с укрепляющимся рублем привели к хроническому занижению рублевых доходов от экспорта нефти. Динамика

( Читать дальше )

Блог им. sky999 |Облигации федерального займа. Развязка все ближе?

- 30 мая 2017, 23:18

- |

Хорошая информация о денежном потоке в облигациях федерального займа здесь. Приведу, на мой взгляд, наиболее интересные детали.

Текущий год можно назвать непростым для Минфина – за первые полгода ему необходимо заплатить по ранее выпущенным долгам почти 603 млрд рублей, в то время как за весь прошлый год на эти цели было направлено 997 млрд рублей. За 5 месяцев 2017 г. ведомство привлекло порядка 683 млрд рублей нового долга, однако в то же самое время отдало 412,7 млрд. То есть чистыми “на руки” министерство получило лишь 270,7 млрд рублей.

Иными словами — играть в игры с фондированием за счет ОФЗ при текущих ставках невыгодно. При этом спрос на ОФЗ сокращаются, из-за чего становится все труднее организовывать их размещение. Снижение ставки ЦБ будет сокращать процентные платежи по гос. облигациям, но в то же время еще больше подорвет спрос на них. Это хорошо видно на графике

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс