Блог им. sky999

Дефицит ликвидности — как новая нормальность бюджетной политики

- 11 июля 2017, 23:55

- |

В Ведомостях не так давно вышла хорошая статья о том, как проясняются контуры бюджетной политики до 2020 года. Основные факторы — отсутствие серьезных преобразований, стагнирующие расходы и займы на внутреннем рынке для покрытия дефицита.

Быстрее, чем предусмотрено действующим законом о бюджете на 2017–2019 гг., будет сокращаться дефицит – в итоге он уменьшится до 0,8% ВВП в 2020 г. (см. график, ненефтегазовый – до 6,2% ВВП). Его основным источником финансирования, как и планировалось, будут внутренние займы – чистое привлечение составит около 1 трлн руб. в год, а в 2020 г. – почти 1,4 трлн. Резервный фонд закончится в 2018 г., когда будет потрачена купленная в 2017 г. валюта (678 млрд руб.), после этого Минфин не планирует его пополнять.

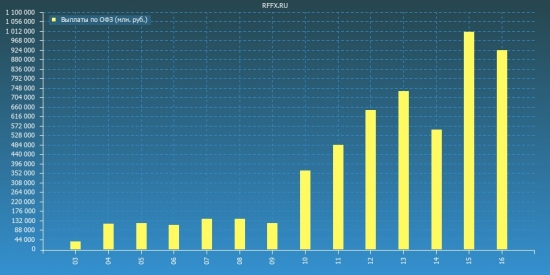

Покрытие дефицита, образовавшегося из-за падения товарных рынков, через внутренние займы это, конечно, хороший ход. Однако у этой медали есть и обратная сторона. Во-первых, радость наших буратино из минфина может быть недолгой — проклятый госдеп (хотя теперь уже сенат) способен ввести еще немало неприятных для нас санкций. Если это закроет рынок ОФЗ для иностранцев — нас ждет дефицит валюты (нефть то теперь дешевая, а доллары на рубли для покупок ОФЗ менять уже не будут) и необходимость выжимать всю ликвидность досуха из отечественного рынка. Во-вторых, выплаты по госдолгу будут постоянно расти, увеличивая расходы бюджета. Динамика расходов на обслуживание госдолга за последние годы впечатляет.

Наконец, самое главное для отечественных инвесторов (тех кто дружит с головой) — покрытие дефицита за счет ОФЗ приведет к хронической нехватке рублевой ликвидности в ближайшие годы (санкции США могут значительно усугубить эту ситуацию). А это очень плохой знак для всех инвесторов в наш фондовый рынок. В этих условиях он не сможет показывать позитивной динамики, его ожидают годы стагнации или даже спада. Это обратная сторона низких P/E наших акций и предостережение для любителей дивидендных историй и покупателей дивидендных гепов (этим Spydell в последнее время очень увлекся). Все может закончиться, например, вот так.

____мой блог

- 12 июля 2017, 07:32

- 12 июля 2017, 11:48

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор