Избранное трейдера Георгий Харитонов

Робот? Давай, до свидания

- 01 июля 2022, 08:42

- |

Я отправил своих роботов в бессрочный отпуск.

5 лет играл, и наигрался. Из побочных положительных эффектов тот, что более-менее освоил практическое программирование и могу быстро вносить изменения в алгоритмы индикаторов и тех же самых роботов.

Из отрицательных — перемолол кучу времени, хотя не без удовольствия.

Роботов у меня два, трендовый и диапазонный.

Вроде бы и торгуют неплохо, но что-то нет никакого удовлетворения и психологического комфорта.

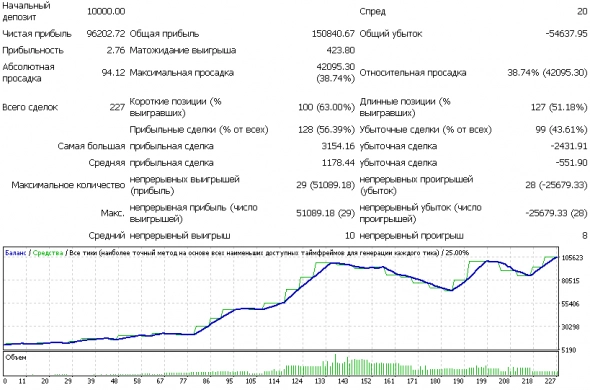

Вот, например, годичный тест трендового робота при риске 20%.

Прибыль 962% при просадке 38%.

Но это последний год Предыдущий гораздо хуже, хотя тоже прибыльный. А в целом на данных за прошлые годы бывали и прибыли и убытки.

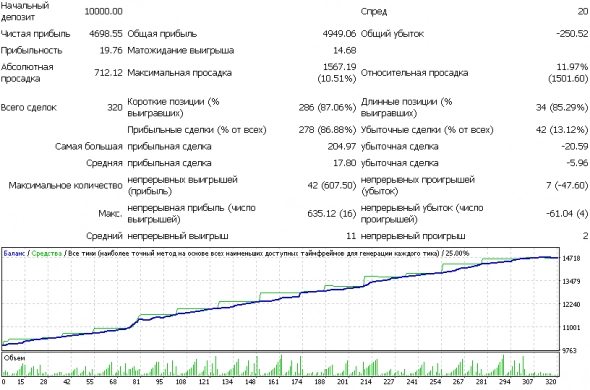

А вот тест диапазонного робота за 12 месяцев:

( Читать дальше )

- комментировать

- 4.1К | ★3

- Комментарии ( 22 )

Как заработать на депозите 4,6% за месяц?

- 28 июня 2022, 09:44

- |

Скорее, это лайфхак, рассказывающий как эффективно и грамотно можно припарковать ровно на 1 месяц сумму в 100 000+ рублей и заработать на этом в общей сложности около 4 600 руб.

Итак, есть у нас в стране такой замечательный сервис под названием ФинУслуги — платформа личных финансов, созданная Московской биржей в рамках проекта «Маркетплейс» Банка России, с помощью которой вы получаете возможность тут же открыть вклады в различных российских банках, оформить электронный полис ОСАГО, получить кредит и т.д. и т.п. То есть, говоря простыми словами, ФинУслуги — это целый комплекс финансовых услуг в одном месте. Задумка однозначно хорошая и перспективная!

И сейчас этот сервис Мосбиржа активно

( Читать дальше )

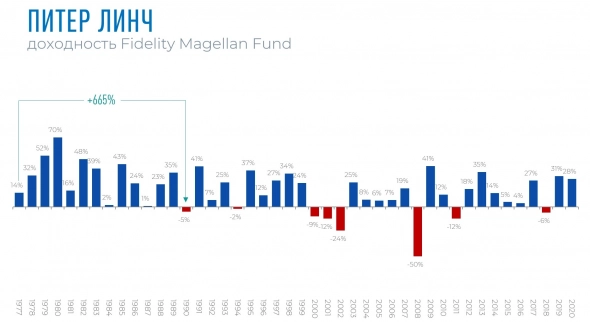

Метод Питера Линча - проверяем на тестах

- 28 июня 2022, 09:34

- |

Линч использовал 3 основных критерия для отбора компаний в портфель.

Это позволило ему увеличить капитализацию Fidelity Magellan Fund с $18 млн до $14 млрд.

Линч отбирал в портфель компании, фильтруя их по 3-м основным параметрам:

1. Темп роста компании — должен быть ежегодный рост прибыли

2. Коэффициент P/E - не должен превышать 15 (при P/E = 15, компания должна расти в среднем на 15% в год)

3. Соотношение собств. и заемных средств - 75% собственный капитал, 25% заемный капитал

Мы проверили, действительно ли эта стратегия работает?

В этом нам поможет тестор — программа, которую мы используем, как рабочий инструмент, чтобы проверять торговые стратегии на истории.

Задаем нужный нам диапазоны значений по параметрам:

1.Рост прибыли более 15% в год

2.P/E до 15х

3.И показатель Debt/Assets

( Читать дальше )

Идем на восток: что интересного из гонконгских бумаг предлагает СПБ биржа?

- 23 июня 2022, 12:25

- |

20 июня на СПБ Бирже стартовали торги ценными бумагами с первичным листингом на Гонконгской бирже (HKEX).

Сначала будут доступны 12 компаний, но до конца года ассортимент бумаг планируют расширить до 200, а в течение 2023 года — до 1000. Расчеты будут идти на второй торговый день (Т+2) в гонконгских долларах (HKD) без участия европейских клиринговых компаний. Торговая сессия будет проходить с 08:00 до 18:00 по Москве.

Биржа ожидает, что крупнейшие брокеры дадут клиентам доступ к гонконгским акциям в течение месяца. О предоставлении такого доступа уже объявили Тинькофф Инвестиции и БКС.

Что за Гонконгская биржа?Гонконгская биржа — одна из трех крупнейших торговых площадок Китая и мира. Входит в состав HKEX Group и предлагает инвесторам услуги на рынках ценных бумаг, фьючерсов и металлов. По состоянию на май 2022 года в Гонконге торгуется 2218 компаний.

У биржи есть две интересные отличительные особенности:

- Вместо привычных буквенных тикеров используются цифровые. Например, у корпорации Xiaomi такой тикер: 1810.

- На Мосбирже и в США размер лота либо равен единице, либо кратен 10. На HKEX встречаются лоты по 10, 80, 200, и даже 14 033 бумаг.

( Читать дальше )

Математический подход к оценке вероятности в трейдинге оказался не

- 23 июня 2022, 01:43

- |

ошибочным

Попытки анализа азартных игр привели к возникновению математического частотного подхода к расчету вероятности. Вероятности рассчитывались из серий экспериментов и являлись мерой случайности как эмпирической данности при условии того, что были известны наборы исторических данных.

Существует парадокс Бертрана, который гласит – вероятность любого случайного события не может быть чётко определена, пока не определён механизм или метод выбора размера случайной величины.

При сравнении двух гипотез на одних и тех же данных, теория проверки статистических гипотез, основанная на частотной интерпретации, позволяет отвергать или не отвергать модели-гипотезы. При этом адекватная модель может быть отвергнута из-за того, что на этих данных кажется адекватнее иная модель.

Вероятности, определяемые относительной частотой изменения случайного события при достаточно длительных наблюдениях исторических данных (например, цены), с построением моделей-гипотез её распределения, адекватны реальному миру с некоторой неизвестной степенью.

( Читать дальше )

Вопрос к продвинутым опционщикам

- 20 июня 2022, 00:54

- |

Хочу устроить маленькую дискуссию/обсуждение.

1. Текущий опционный инструментарий предполагает истинность мартингальной гипотезы (независимость будущего от прошлого).Соответственно, классические стохастические дифуры Ито описывают эту модель и дают результат.

2. Приводимые мною ранее примеры показывают явную зависимость приращения цены актива от предыдущего приращения цены актива. Если мы не смотрим в прошлое более, чем на одно приращение, то это вполне себе марковский процесс (будущее зависит от настоящего, но не зависит от прошлого), так что классические дифуры Ито тоже могут давать результат. Кто-то пытался проверить этот случай?

3. Приводимые мною недавно примеры показывают явную зависимость приращений цены актива от целого ряда предыдущих приращений цен. Простой анализ показывает, что в таком раскладе мы уже не укладываемся в формализм классических дифуров Ито, но вынуждены прибегать к инструментарию стохастических интегральных уравнений.

Кто-то занимался подобными кейсами в несекретной части?

С уважением

Банки вводят штрафы за безналичный доллар: что делать с валютой, и стоит ли метнуться кабанчиком к иностранным брокерам

- 10 июня 2022, 08:04

- |

Лицо Потанина, когда ему говорят «А при Олеге такого не было!»

Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям (и, тем более, инвестиционной рекомендацией). Я советую вам строго следовать любым законам и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения, информация ниже может уже устареть. Если вам есть что добавить или поправить — пишите в комментариях.

Почему Тинькофф забанил валюту

Что произошло: 8 июня в финансовых Телеграм-каналах начали

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 52 )

Миллионы на скальпинге - это реальность? Разбираем скальпинг по косточкам.

- 09 июня 2022, 15:59

- |

Скальпинг — изначально значит “скальпировать, снимать скальп”. Это сверхточный вход в сделку с риском в несколько пунктов (минимальным риском) и большим потенциалом, в разы превышающим риск. Данный стиль торговли часто путают с пипсовкой — супербыстрыми сделками, которые часто не достигают даже одной минуты. Но это не одно и то же.

Скальпер в течение дня совершает большое количество сделок, делая максимально точные входы и удерживая позицию столько, сколько этого требует поставленная цель, в зависимости от импульса и ситуации.

Что нужно знать про скальпинг?

Чем меньше вы находитесь в сделке, тем меньше вы рискуете. Это аксиома скальпинга. С другой стороны, чем меньше вы находитесь в сделке, тем меньше зарабатываете. Это обратная сторона скальпинга.

альперы спокойно спят ночью, потому что не оставляют позиции в рынке и не зависят от того, что будет на следующий день: начнется ли война, выйдут ли серьезные экономические новости и т.д.

( Читать дальше )

Легкие стратегии-51 (около 55% прибыли за 15 дней, легко, на обменнике в интернет)

- 09 июня 2022, 08:48

- |

Заработали 55% к нашему депозиту. Это произошло за очень короткий срок, буквально за 14 дней.

Весьма существенная прибавка к нашему депозиту, а стратегия у нас очень легкая.

Мы просто делаем мартингейл с удвоением предыдущих объемов, но только под наши реальные деньги, без спекуляций.

Это приводит к тому, что мы можем быстро отбивать свои убытки и выходить в плюс. Если делать через брокера (он будет давать 55% бонуса сверху), то с вероятностью 90%, вам хватит 11000 долларов. Но можете и не приносить эти 11000, ведь достраивать необязательно.

На первом этапе можно принести всего лишь 40 долларов. Если не захотите достраивать цепь, то можете ограничиться 40 долларами или чуть больше.

В этом и плюс стратегии.

Если это делать через криптобиржу прибыль будет в сто раз меньше, но и депозита нужно гораздо меньше. Хотя бы 200 долларов. Вот такое простое соотношение. Зарабатывайте, ведь это очень легко.

( Читать дальше )

Как я купил машину в кредит за день до понижения ключевой ставки!

- 26 мая 2022, 20:55

- |

Всем привет! 24 числа 2022 года в моей жизни произошло знаковое событие — я купил свой первый автомобиль! Конечно сейчас не самое лучше время для такой покупки, но без машины я уже не мог. Живу за городом и каждый день приходится мотаться в город на работу. На самом деле общественный транспорт не самый плохой вариант (живу я около Санкт-Петербурга), потому что какой бы бюджетный автомобиль вы не приобрели — на автобусе всегда дешевле.

Впрочем получасовые ожидания маршруток зимой и необходимость выходить из дома в 6:30 утра склонили меня к покупке авто. Так как средства на покупку были сильно ограничены, я сразу же принялся изучать вторичку. Вообще идея покупки возникла еще до начала известных событий 24 февраля и изначально я планировал покупать авто в районе 400к. В целом в январе я еще видел достойные варианты за эти деньги — большое количество Логанов, трехлетних Вест, четвертые Мондео десятилетней давности, список 20-леток в районе 250-300к можно перечислять до утра…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал