Избранное трейдера Reflex

Впервые в истории, нефть упала до отрицательных значений, или как попасть на квартиру за пол часа.

- 22 апреля 2020, 08:59

- |

Добрый день. Вчера, на одном известном форуме, о биржевой торговле, стали появляться сообщения типа

Подобных сообщений в рунете, не много, многие так и останутся не опубликованными личными трагедиями. Но т.к. наша деятельность связана с данным событием, которое поставило на уши финансовый мир, мы решили рассказать о нем нашим подписчикам.

Все началось на Чикагской товарной бирже 20.04.2020, ближе к вечеру, когда поставочные фьючерсы на нефть марки WTI начали беспрецедентное падение. Очень быстро цена достигла отрицательных значений, после этого продолжала падать. Ходят слухи что один крупный фонд, торгующий нефтью, не успел избавиться от контрактов и продавал в рынок свои гигантские объёмы, чем и обвалил цену.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 75 )

Стоит ли судиться с биржей/брокером? (CL-4.20)

- 21 апреля 2020, 14:17

- |

FAQ по ситуации с WTI

- 21 апреля 2020, 09:02

- |

Фьючерс WTI CL 4.20 истек 21 апреля. Это преимущественно и стало причиной установления отрицательной цены

1) Отрицательная котировка означает, что продавец фьючерса доплачивает покупателю: в итоге конечный держатель фьючерса получает нефть и… деньги!

2) Объем одного контракта — тысяча баррелей. Таким образом, покупатель 1 контракта получает $37,6 тыс. и еще должен забрать 1 тыс. баррелей нефти; Всё гораздо хуже для спекулянтов!

3) Реальная поставка нефти по фьючерсу должна состояться на терминале Кушинг (штат Оклахома), ключевом американском нефтяном хабе, с 1 по 31 мая.

Да, объемы рынка по фьючерсу нефти очень небольшие!

4) Данная ситуация слабо повлияет на долгосрочные контракты по нефти;

5) Биржевой оператор CME Group 15 апреля предупреждал участников рынка, что «определенные фьючерсы на энергоносители», возможно, будут торговаться по нулевым или отрицательным ценам https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

6) Трейдеры, ранее купившие майский фьючерс на WTI, бросились продавать его по любой цене, лишь бы не принимать на себя обязательство физически забрать нефть в Кушинге. Причина такого поведения — отсутствие на рынке свободных хранилищ для нефти из-за огромного переизбытка предложения. Мощности по хранению нефти заканчиваются;

7) Сложившуюся структуру цен на фьючерсы в зависимости от срока исполнения называют суперконтанго: контракты с более дальними сроками стоят намного дороже;

Как возникает поставочный фьючерс на нефть?

- 21 апреля 2020, 08:36

- |

Все вопросы исключительно только про поставочные фьючерсы по которым надо физически поставлять нефть.

Вопросы:

1. Тикер поставочного майского контракта CLK2020?

2. Какие еще тикеры поставочных майских контрактов по которым надо физически поставлять нефть?

3. Если контракт поставочный, то биржа перед «открытием» каждого отдельно контракта должна удостовериться что эта нефть будет у продавца к экспирации. Верно?

4. Кто является первым продавцом каждого отдельного контракта?

5. Чтобы на бирже появилось 100-500-900 тыс. контрактов продавец должен каждый раз доказывать что у него есть эти миллионы барелей и он способен их поставить, только тогда биржа разрешит на и 1 млдр и на 100 и на триллион. Верно?

Кто знает все эти нюансы именно ПОСТАВОЧНЫХ фьючерсов на нефть?

Простите за делитанский подход.

Я прихожу на биржу (зведомо без наличия у меня нефти) и говорю что готов физически(!) поставить 1 барель по 20$ — продаю 1 контракт. Затем, покупателя загоняют в маржин колл и я выкупаю «свой» контракт за минус 30$. Профит 50$. Все это дело подать под «нехваткой резервуаров». Такая была схема?

Мосбиржа изощряется в обмане и манипуляциях

- 21 апреля 2020, 08:26

- |

После 25 декабря 2018 года, казалось бы, ничто не может уже удивить трейдера, торгующего на Мосбирже. Ан нет, вчера и сегодня проводится новая операция «Кручу верчу нае… ть всех хочу».

Итак, хронология событий. Вчера к вечеру майский контракт на нефть марки WTI падал на примерно 50%. И когда котировки достигли $10 за баррель, началось самое интересное. На западных рынках цена упала ниже $9, и вот тут-то мосбиржа захлопнула ловушку для трейдеров, находящихся в лонге по данному контракту(напоминаю- экспирация по нему пройдёт сегодня). Расширение лимитов на вечерней сессии не проводится, и цена замерла на отметке 8.84, в то время как на СМЕ торги продолжались, и нефть можно было продать и купить и по 6, и по 5, и по 1 доллару. А затем- и по -37 долларов за баррель. Сейчас цена контракта вернулась к положительныи значениям и торгуется чуть выше $1. Но Мосбирже так неинтересно. Подумав и проверив, крепко ли заперта дверца мышеловки с держателями лонга в истекающем контракте, мосбиржа изменяет регламент торгов данным контрактом. Экспирация пройдёт по минус 37,63 долларов за баррель. И плевать, что сегодня этот контракт на западе торгуется намного выше. Ведь в России- МФЦ! И чем мы хуже, мы тоже можем устанавливать цены на нефть. Правда, не всем, а кучке бедолаг, осмелившихся прийти

( Читать дальше )

Лонг нефти в Interactive Brokers - что будет со счетом?

- 21 апреля 2020, 06:48

- |

"Из-за экстремальной ценовой активности в фьючерсных контрактах на май 2020 года на WTI и связанных с ними нефтяных контрактов расчетная цена -37,63 была первоначально определена биржей NYMEX. Эта цена была использована для определения расчетной стоимости контрактов от 20 мая на QM @ GLOBEX и WTI @ IPE. В связи с необычной динамикой цен в течение расчетного периода, мы считаем, что эта расчетная цена может быть пересмотрена и / или изменена соответствующими биржами. Из-за этой неопределенности невозможно правильно оценить счета, на которые были заключены контракты от 20 мая в QM @ NYMEX и WTI @ IPE (срок действия которых истекает 20 апреля 2020 года, длинные или короткие позиции). К сожалению, мы должны поэтому применять следующие ограничения до тех пор, пока окончательное решение бирж не будет подтверждено:

( Читать дальше )

CLJ0: по-настоящему страшный график ГО

- 21 апреля 2020, 06:24

- |

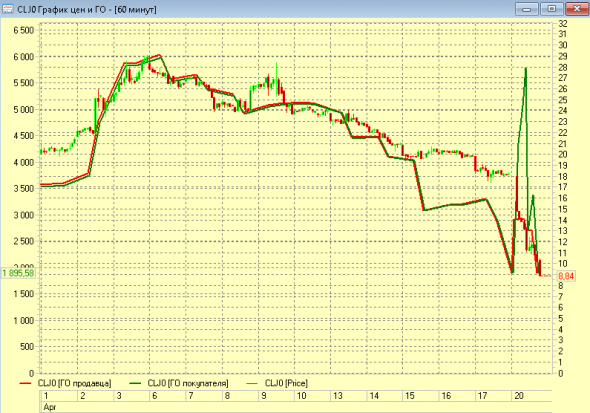

Берём из терминала график цены CLJ0 и накладываем на него графики ГО. Для большей наглядности сделаем так, чтобы цена была на правой шкале, а размер ГО — на левой, а также сделаем так, чтобы был виден 0 на обеих шкалах. Видим вот это:

Из графика понятно, что размер ГО примерно пропорционален цене. А теперь подумайте над тем, что было бы, если бы планка оказалась не на $8.84, а, скажем, на $3, $1 или ещё ниже. Народ бы втарил на всю котлету, пока ГО низкое, а потом бы их экспирировали по -$37!

Интересно, какие выводы сделает МосБиржа касательно правил расчёта ГО после вчерашнего цирка с конями?

Мосбиржа меняет регламент по экспирации CL-4.20

- 21 апреля 2020, 01:51

- |

В ходе дневной клиринговой сессии 21 апреля состоится исполнение расчетного фьючерсного контракта на нефть Light Sweet Crude Oil с исполнением в апреле в соответствии со спецификацией контракта и правилами торгов и клиринга. Ценой исполнения контракта является значение расчетной цены соответствующего фьючерса, которая определяется биржей NYMEX по итогам торгов 20 апреля, и равна минус 37,63 долларов за баррель.

С учетом экспирации контракта на NYMEX сокращение периода обращения на половину торгового дня указанного контракта на Московской бирже не влияет на его ценообразование.

Остальные серии фьючерсных контрактов и опционов на нефть марок Light Sweet Crude Oil и Brent продолжат торговаться без изменений.

www.moex.com/n28142/?nt=106

Важнее цен на нефть: все ли брокеры вынесут экспирацию 21 апреля?

- 20 апреля 2020, 23:58

- |

Оценка отрицательной вариационной маржи от вечернего клиринга до экспирации составляет около 1 миллиарда рублей!

ОИ пополам, не забываем.

Есть ли такие средства на счетах брокеров, готовы ли они с ними расстаться?

Вот что важно даже для тех, кто не торгует нефть.

UPD: Заявление Мосбиржи

Интересно, почему нарушили собственный регламент?

- 20 апреля 2020, 22:58

- |

А мне вот это интересно.

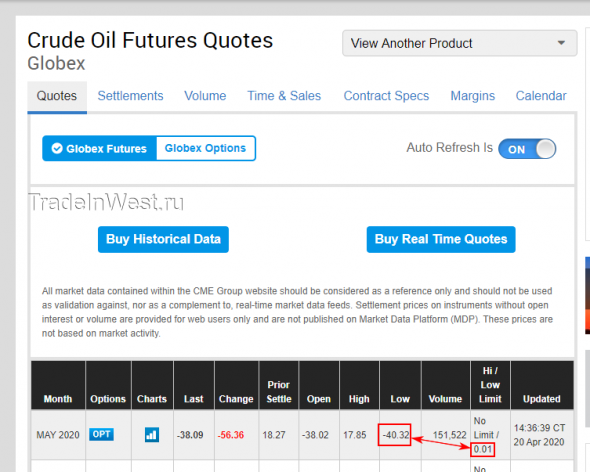

Согласно спецификации нефти wti на сайте биржи CME указано, что Low Limit для цены — 0.01 доллар (ОДИН ЦЕНТ).

А по факту видим МИНУС 40.32 ДОЛЛАРА.

Это вообще как? Почему не были остановлены торги?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал