Избранное трейдера alx4ever

История за 15 лет. В гостях у Олейника.

- 23 декабря 2020, 18:35

- |

Привет друзья. Вот и подошёл к концу очередной год, а значит, многие, как правило, подводят итоги своей биржевой деятельности. Но большинство не знают, или не понимают, что в действительности их ждёт впереди, и что такое прибыль? Почему нет смысла подводить промежуточные итоги своей работы на рынке?

Как и обещал, рассказываю самую невероятную, но главное правдивую, историю. Да, это история про меня. Я впервые рассказываю про свой непростой путь и подвожу итог работы по годам, за все 15 лет. Что в итоге дал мне рынок? Стоило оно того? Сколько реально удалось заработать? Какие больше всего запомнились сделки, и какая стала самая главная инвестиция?

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 92 )

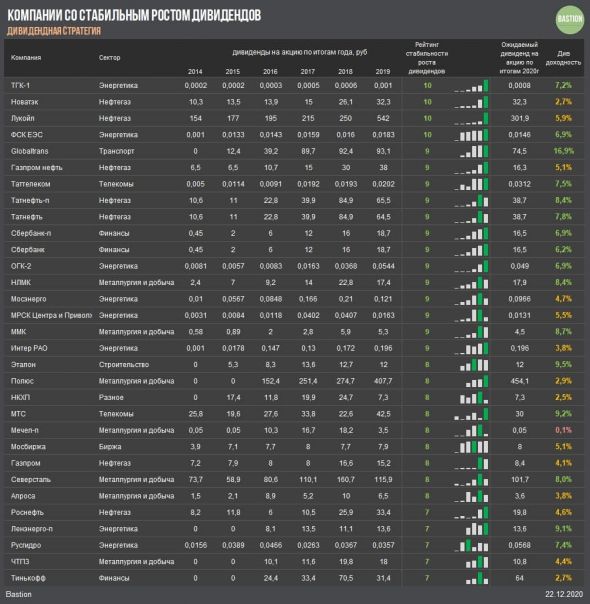

ДИВИДЕНДНЫЕ АРИСТОКРАТЫ РФ

- 22 декабря 2020, 17:07

- |

За последние 5 лет лишь четыре крупные российские компании платили дивиденды, регулярно повышая их:

- ТГК-1

- Новатэк

- Лукойл

- ФСК ЕЭС

Скорее всего, кризис этого года «испортит» историю каждому из них. По итогам 2020 года компании будут вынуждены сократить выплаты акционерам из-за падения доходов.

По итогам 2020 года рейтинги стабильности роста выплат могут быть увеличены:

- Таттелеком

- Мосбиржа

- Полюс

Компании, скорее всего, заплатят рекордно высокий уровень дивидендов на акцию за всю историю.

Напомним, что рейтинг стабильности роста дивидендов считается следующим образом: по 1 баллу за каждый год из последних 5, если в нем была выплата дивидендов. Еще по 1 баллу за каждый год, если выплата по его итогам оказывалась максимальной за последние 5 лет. Таким образом, общий рейтинг акции по параметру может быть от 0 до 10.

Bastion в Telegram

мнение о текущей ситуации, психология новичков

- 21 декабря 2020, 21:59

- |

пост — про психологию.

В моем чате 350 постоянно, ежедневно торгующих трейдеров.

Просматриваю этот чат (смотреть все сообщения нет времени).

В чате есть грамотные, опытные трейдеры, которые хорошо чувствуют рынок.

Но я в этом посте пишу про психологию тех, кто убежден в своем профессионализме, а

на самом деле ни опыта, ни понимания рынка, ни дисциплины у них нет.

Веду телеграм канал и чат бесплатно и честно, откровенно высказываю свое мнение и публикую аналитику

(торгую с 2007г., телеграм канал начал вести 20 04 2020г., 1080 подписчиков, канал не раскручивал и деньги в него не вкладывал).

Ведение канала помогает улучшить качество торговли, дисциплинирует, стимулирует интересоваться происходящим и много читать.

У тех из участников чата, кто торгует недавно, совсем нет чувства опасности и понимания масштабов возможных потерь.

Они привыкли, что рынок только растет или слегка падает, слышали о медвежьих рынках, но не верят, что они сами могут попасть «под каток».

( Читать дальше )

И П О Т Е К А. 2019 VS 2020. Подешевела ли она?

- 04 декабря 2020, 15:52

- |

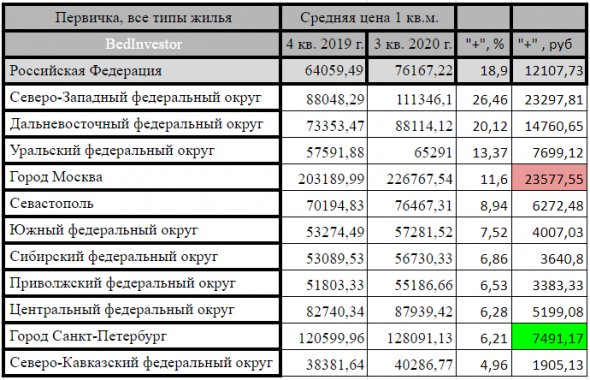

Текущий год ознаменован наименьшей кредитной ставкой по ипотеке в истории современной России. На рынке, судя по информационному фону, да и по событиям происходящим лично в моем окружении происходит ипотечный бум. Люди спешат приобрести жильё по сниженной ставке. Но так ли благоприятен момент для покупки недвижимости сегодня?

I. Для того, чтобы определить для себя, выгодны или нет сегодня по сравнению с прошлым годом сделки с недвижимостью, в первую очередь я решил обратиться к данным Росстата. И, как и предполагал, обнаружил подтверждения своим сомнениям:

1. Стоимость кв. метра Новостройки в среднем по стране увеличилась на 18,9%.

2. Стоимость кв. метра Новостройки по федеральным округам максимально увеличилась в Северо-Западном ФО (+26,46%). Также в лидерах ДФО (20,12%) и УФО(13,37%).

3. По городам федерального значения: СПБ +6,21%, Москва +11,6%, Севастополь +8,94%) — но тут стоить отметить, что в Москве в рублевом выражении выросло на 23577 руб — больше всего по стране. Представьте, что вы хотели купить квартиру 50 квадратов, и теперь надо заплатить на 1,2 млн р больше.

( Читать дальше )

Как выбрать фонд с минимальными издержками?

- 03 декабря 2020, 19:42

- |

Представьте, что вы выбираете фонд среди других фондов со схожими параметрами на один и тот же индекс или класса/подкласс активов. Как выбрать лучший? Для этого есть две популярных, но не всегда полезных, и две полезных, но малоизвестных характеристики.

Итак, выбираем между тремя БПИФ на индекс S&P500 и двумя аналогами в виде ETF:

Все фонды с физической репликацией и реинвестированием дивидендов.

Может ли комиссия фонда быть больше, чем заявлено?

Все мы знаем, что надо выбирать фонды с наименьшими комиссиями (TER). Однако далеко не все задумываются, что помимо расходов на управление, пайщики фонда несут и косвенные издержки из-за:

- налогообложения дивидендов, выплачиваемых фонду;

- потерь на спредах (когда фонд совершает торговые операции);

- недоинвестирования денежных средств в активы фонда;

( Читать дальше )

"ФИНАМ" представил выгодные тарифы "Стратег" и "Инвестор"

- 03 декабря 2020, 19:07

- |

Всем привет!

Мы серьезно доработали нашу тарифную линейку, и представляем вашему вниманию новые тарифы — «Стратег» и «Инвестор». Помимо привлекательных ставок вознаграждения, в них отсутствует комиссия депозитария, на дивиденды и с НКД, а маржиналка на ИЦБ стала почти вдвое дешевле! В общем, мы учли все ваши пожелания, и даже больше :)

Тариф «Стратег» подойдет долгосрочным инвесторам, совершающим минимум торговых операций и планирующим держать ценные бумаги в портфеле продолжительное время. Абонентская плата по данному тарифному плану отсутствует. Комиссия за сделки с ценными бумагами на Московской бирже снижена до 0,05% от оборота, на Санкт-Петербургской бирже – до 0,1%, на иностранных площадках (NYSE, NASDAQ и LSE) – до 0,08%. Стоимость операций с фьючерсами и опционами на Московской бирже понижена до 90 копеек за контракт.

Второй тарифный план, «Инвестор», будет наиболее выгоден тем, кто осуществляет не меньше нескольких сделок в месяц. Абонентская плата по тарифу составляет 200 рублей в месяц. При этом размер комиссии на сделки с ценными бумагами еще ниже: от 0,025% на Московской бирже; 0,05% — на бирже СПБ; от 0,00944% — на зарубежных площадках. Стоимость операций с фьючерсами и опционами в тарифе «Инвестор» составляет всего 45 копеек за контракт.

( Читать дальше )

Приложение или сервис для учета доходности портфеля

- 28 ноября 2020, 11:23

- |

Как правильно рассчитать доходность своих инвестиций. Казалось бы самый простой способ — изменение баланса счета. Т.е. суммарное пополнение например 100 000, текущий баланс 112000 тысяч. Т.е. доход за весь период 12000. Т.е. 12%. Но не все так просто. Особенно если были крупные пополнения. Тогда задача перестает быть тривиальной.

В связи с этим вопрос и кто как учитывает доходности портфеля с учетом пополнений. Финам, например, дает картину доходности в ЛК, но я в ней не уверен. Может есть сторонний софт или кто табличкой/методикой поделится?

Вопрос наверняка уже решенный, поэтому сам изобретать велосипед не хочу.

Инвестиции в коммерческую недвижимость в России

- 28 ноября 2020, 09:47

- |

Коллеги, всем доброго дня!

Сегодня хочу с вами поговорить о вложениях в российскую арендную недвижимость с целью генерации стабильного и относительно пассивного денежного потока. Я постараюсь описать все доступные варианты, которые доступны для российских инвесторов.

Мотивацией к написанию данного обзора послужила интересная вчерашняя статья в Коммерсанте о том, что «Сбер управление активами» начал переговоры с PNK Group о покупке двух объектов общей площадью более 230 тыс. кв. м https://www.kommersant.ru/doc/4586456 Из этой же статьи я узнал, что что преимущественным правом приобретать индустриальные объекты PNK с арендным потоком обладает фонд индустриальной недвижимости для частных инвесторов PNK Rental. Напомню, что PNK Group это крупнейший российский девелопер индустриальной недвижимости. Меня очень заинтересовала это новость, и изучив этот вопрос, я выяснил, что «в июле этого года российский девелопер PNK group объявил о создании PNK rental — крупнейшего в России инвестиционного фонда индустриальной недвижимости для частных инвесторов»

( Читать дальше )

Ильшат Юмагулов, инвестор-физкультурник, которого не покажут на РБК-ТВ

- 25 ноября 2020, 21:52

- |

У меня сегодня замечательный гость. В течение последних 14 лет он методично откладывает по 3000-4000 рублей в месяц и покупает на них ценные бумаги. Размер капитала достиг уже 5.000.000 рублей.

Ильшат — известный в узких кругах инвестор. В своем блоге он максимально детально фиксирует каждый свой шаг: состав портфеля, приток дивидендов, докупки и продажи.

Ссылка на соцсети Ильшата:

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал