Избранное трейдера alvas

Реальная доходность индекса S&P500 vs его цена

- 16 июля 2021, 09:38

- |

Ну собственно на графике ответ.

А вы как думаете, может ли экстремум реальной доходности на этот раз быть предвестником пика?

- комментировать

- 3.3К | ★4

- Комментарии ( 29 )

Стоит ли сейчас брать Сургутнефтегаз-ап?

- 13 июля 2021, 17:46

- |

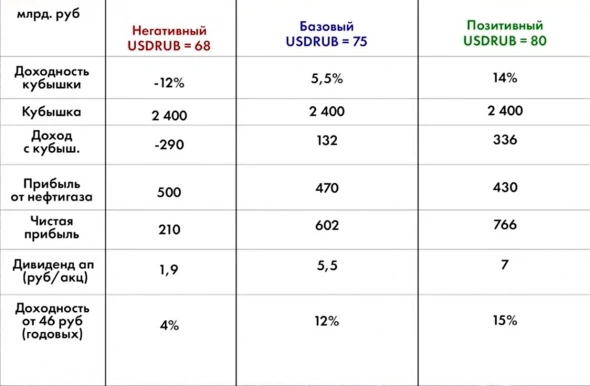

Особый нефтяник на российском рынке – Сургутнефтегаз, который известен своей огромной валютной кубышкой. Привилегированные акции компании используются в качестве валютного хеджа. В случае ослабления рубля, валютные депозиты компании переоцениваются и можно ожидать высокие дивиденды, что в свою очередь должно приводить к росту котировок.

Валютный курс для оценки кубышки фиксируется как правило на конец года. Так, если на конец 2019 года курс доллара был в районе 62 рублей, то уже в конце 2020 в районе 75 рублей, что привело к рекордной прибыли от переоценки, а как следствие высоким дивидендам по итогам 2020. Однако, что же ждать дальше?

Следующая дивидендная выплата будет зависеть от курса доллара на конец года. Для представления масштабов при каком курсе, на какие дивиденды стоит рассчитывать провели для вас приблизительные расчеты:

▫️ При 68 руб. за доллар дивиденд ~1,9 руб. на акцию, что от текущих 3,9% годовых.

▫️ При 75 руб. за доллар дивиденд ~5,5 руб. на акцию, что от текущих 11,5% годовых.

▫️ При 80 руб. за доллар дивиденд ~7руб на акцию, что от текущих 14,5% годовых.

( Читать дальше )

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

- 12 июля 2021, 08:46

- |

Всем привет!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

Это самый простой и попсовый способ, который предлагает каждый брокер — ведь он просто производит перевод денежных средств на банковский счет. Кроме того он условно бесплатный, брокер не берет за него плату.У данного способа есть пара минусов:

- Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

- Налоги. Если вы в хорошей бумажной прибыли, то продав всё — вы попадаете на нехилый налог (13% от прибыли), который брокер удержит при закрытии ИИС.

( Читать дальше )

- комментировать

- 22.1К |

- Комментарии ( 57 )

Какие экономики пострадают от 3-й волны коронавируса

- 11 июля 2021, 00:32

- |

Так вот, тут появляются посты, мол страны, где много вакцинированных, легче эту волну переносят. На самом деле, не совсем так. Ещё в мае писал, что в тех же США статистика так устроена, чтобы показать эффективность вакцинации. Извините, это не конспироложество, а прямое распоряжение CDC. Вот отрывок из текста:

По сути, Covid19 уже давно показал себя — для тех, кто желает обратить на это внимание — как полностью созданный нарратив о пандемии, основанный на двух ключевых факторах:1. Ложноположительные тесты. Ненадежным тестом ПЦР можно манипулировать, чтобы сообщать о большом количестве ложных срабатываний, изменив порог цикла (значение CT).2. Завышенное количество случаев. Невероятно широкое определение «случай Covid», используемое во всем мире, включает всех, кто получил положительный тест, как «случай Covid19», даже если у них никогда не было никаких симптомов.Без этих двух политик вообще никогда не было бы заметной пандемии, и теперь CDC ввел в действие два изменения политики, что означает, что они больше не применяются к вакцинированным людям. Во-первых, они снижают значение Ct при тестировании образцов с подозрением на «прорвавшиеся инфекции». Из инструкций CDC для государственных органов здравоохранения по борьбе с «возможными прорвавшимися инфекциями» (загружены на их веб-сайт в конце апреля): «В случаях с известным значением порога цикла ОТ-ПЦР (Ct) отправляйте только образцы со значением Ct ≤28 в CDC для секвенирования. (Секвенирование неправдоподобно при более высоких значениях Ct.)»На протяжении всей пандемии значения Ct, превышающие 35, были нормой, а в лабораториях по всему миру они достигали 40+. По сути, лаборатории выполняли столько циклов, сколько необходимо для достижения положительного результата, несмотря на предупреждения экспертов, что это бессмысленно (даже сам Фаучи сказал, что все, что превышает 35 циклов, бессмысленно). Но СЕЙЧАС и только для полностью вакцинированных людей CDC будет принимать только образцы, полученные после 28 циклов или меньше. Это может быть только осознанное решение с целью уменьшить количество официально регистрируемых «прорвавшихся инфекций».Во-вторых, бессимптомные или легкие инфекции больше не будут регистрироваться как «ковидные случаи». Верно. Даже если образец, собранный при низком значении Ct, равном 28, может быть секвенирован до вируса, предположительно вызывающего Covid19, CDC больше не будет вести учет прорвавшихся инфекций, которые не приводят к госпитализации или смерти. С их веб-сайта: «С 1 мая 2021 года CDC перешел от мониторинга всех зарегистрированных случаев прорыва вакцины к выявлению и расследованию только госпитализированных или смертельных случаев по любой причине. Этот сдвиг поможет максимально повысить качество данных, собранных о случаях, имеющих наибольшее клиническое значение и значение для общественного здравоохранения. Предыдущие подсчеты случаев, которые последний раз обновлялись 26 апреля 2021 года, доступны только для справки и не будут обновляться в дальнейшем.»Точно так же бессимптомное течение — или наличие лишь незначительных симптомов — больше не будет считаться «случаем Covid», но только в том случае, если вы прошли вакцинацию. CDC ввел новую политику, которая фактически создала многоуровневую систему диагностики. Это означает, что отныне невакцинированным людям будет намного легче получить диагноз Covid19, чем вакцинированным.

( Читать дальше )

Micron Technology, разбираем бизнес

- 08 июля 2021, 16:08

- |

🔹Вычисления и сети — 45% выручки

🔹Мобильное подразделение — 27% выручки

🔹Хранение данных — 13,5% выручки

🔹Встраиваемые решение — 14,5% выручки

Micron развивает передовые технологии DRAM (динамическая память с произвольным доступом) и NAND (накопительная память с возможностью делать перезапись), это позволяет занять весомую долю в секторе 5G. На рынке DRAM-памяти Micron Technology занимает третье место в мире с долей в 23%. На рынке флеш-памяти NAND Micron Technology занимает пятое место с долей чуть более 11%. IOT (интернет-вещей), 5G, AR/VR — очень перспективные технологии, которые с годами будут только расти, что поддержит спрос на продукцию компании.

По оценкам менеджмента, спрос на DRAM будет расти в среднем на 15% в год в ближайшие годы, а спрос на NAND — на 30% в год.

Финансовые результаты 3 кв. 2021 г.:

Выручка выросла в 2 раза г/г до $7,4 млрд.

( Читать дальше )

Почти решил уколоться ... 1/3

- 27 июня 2021, 18:33

- |

Комплексное экспертное заключение

«Анализ иммунопрофилактических препаратов для профилактики SARS-CoV-2»

г. Москва 15 апреля 2021 года

Исследование начато: в 8.00 1 апреля 2021 года

Исследование окончено: в 08.00 15 апреля 2021 года

Сведения о специалистах:

Наталья Анатольевна Радомская, высшее медицинское образование, кандидат медицинских наук (специальность вирусология 32.08.13), общий стаж работы 30 лет;

Екатерина Юрьевна Капустина, высшее медицинское образование, кандидат медицинских наук (специальность аллергология иммунология 3.31.08.26, педиатрия 31.05.02), общий стаж работы 20 лет;

( Читать дальше )

4 налоговые льготы для частных инвесторов в 2021 году

- 26 июня 2021, 16:49

- |

А в 2020 году их было 5..

Привет! Я решил актуализировать прошлогоднее видео по налоговым льготам для частного инвестора и сразу обнаружил плохую новость:

В 2020 году мы не платили налог по купонам с облигаций (ОФЗ, муниципальных и даже некоторых корпоративных). А в 2021 году этой налоговой льготы уже нет — и налог придется платить, 13%.

Так что -1 льгота… А вот, что осталось:

1. ИИС (Индивидуальный Инвестиционный Счет).

ИИС — главная налоговая льгота для инвесторов в России. Если у вас до сих пор не открыт ИИС счёт — обязательно откройте его прямо сейчас (можно по моей реферальной ссылке — вы и я получим бонусы): можете не класть на него деньги, а срок для получения льготы у вас при этом будет идти.

( Читать дальше )

Результаты инвестиций в бетон

- 15 июня 2021, 09:01

- |

В предыдущем посте https://smart-lab.ru/blog/693823.php писал, что считаю «харды» важной частью капитала, но все-таки решил продать свою инвестиционную однушку. Причины:

— трудозатраты времени на деятельность рантье оказались больше, чем я думал;

— выхлоп от аренды с учетом коммуналки оказался меньше ожидаемого;

— рано или поздно потребуются капитальные вложения для ремонта;

— рынок аренды давно стагнирует и я сильно сомневаюсь, что ставки на аренду сильно вырастут в обозримом будущем, особенно в регионах, особенно в депрессивных;

— ликвидность недвижимости по сравнению с любой ценной бумагой, обращающейся на организованном рынке ниже на несколько порядков (продажа квартиры требует недель, а не минут/часов);

— чрезмерная концентрация активов в одном месте.

Сама по себе квартира, если ее рассматривать как актив имеет свои плюсы:

— значительно большая защищенность от мошенничества (лишиться квартиры куда труднее, чем денег на счету);

( Читать дальше )

☠️ Операционная компания OZON была на грани ликвидации

- 13 июня 2021, 23:38

- |

Продолжаем обзор OZON и в этом посте остановимся на рисках инвестирования в компанию.

🌍 Крым

Интересный момент, но компания фактически работает в Крыму. Юридически это оформлено так, что существуютнекие посредники, которые доставляют в регион товары, заказанные на Озон. Не знаем, как дело обстоит на самом деле, но нам кажется, что здесь не все так просто. Хотя Озон не ожидает санкций за свою деятельность в Крыму, мы бы не стали списывать со счетов данный риск.

⛓ Страховка

В своем отчете Озон жалуется на то, что в России слабо развита страховая отрасль, из-за чего компания не может страховать определенные риски, например, ответственность перед третьими лицами, выход из строя серверов и т.д.

💸 Хроническая убыточность

Принимая во внимание быстрый рост компании,нельзя не посетовать на отсутствие прибыли. У Озона стабильно ( Читать дальше )

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал