Избранное трейдера alexvoyt

Продать нельзя купить

- 20 декабря 2025, 01:20

- |

Друзья, приветствую. Не давно стал свидетелем занимательной дискуссии, которую можно характеризовать как holy war, между теми, кто считает доходность от первоначальной цены и полагает, что если цена на хороший актив выросла, это не повод его продавать, можно наслаждаться выросшей доходностью до тех пор, пока актив приносит деньги и в идеале передать его внукам, второй лагерь стоял на том, что доходность нужно считать от текущей цены, первоначальная цена уже не имеет значение, а удержание актива в моменте равнозначно тому, что мы каждый день принимаем решение купить этот актив по его текущей цене, очевидное решение — продажа выросшего в цене актива, чтобы переложиться во что-то другое более выгодное. Второй лагерь обвинял первых в когнитивном искажении, оппоненты из первого лагеря недоумевали к чему сложности, если хороший выбор и так уже был сделан.

Спор выглядит как рассуждения на тему «что лучше, молоток или пила»? Как ни странно, оба инструменты хороши, просто каждый — для своих задач.

( Читать дальше )

- комментировать

- 3.4К | ★3

- Комментарии ( 42 )

Вопрос-ответ: сколько нужно миллионов, чтобы жить с трейдинга? можно ли учить ему в вузе? и т.д.

- 29 ноября 2025, 12:28

- |

***

“Александр, а если представить ситуацию, что сложились бы все нужные обстоятельства, и Вы бы стали преподавать трейдинг, Вы бы сколько семестров отвели на алготрейдинг? И какое на Ваш взгляд, оптимальное соотношение теории и практики (применительно к вузовской программе)?”

Хороший вопрос, но не очень вижу ответ. Тут парадоксальная ситуация, что какие-то рабочие модели, подходы, системы — их нельзя масштабировать на миллион человек. Вот на тысячу еще можно, а если это преподавать всем, оно на этом и закончится. То есть как только такое образование становится массовым, оно перестает быть сильно полезным. Разве что какая-то общая философия, как это все устроено. Именно это есть в моей книге “Деньги без дураков”. Сколько это по времени, если в учебных часах? Да максимум семестр, пару раз в неделю, если не вдаваться в излишние подробности… И то это с семинарами, с практикой...

***

“Мир заключат, ставить на это?”

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 59 )

Стать рантье просто как никогда, но это не продлится вечно

- 25 июля 2025, 21:04

- |

Друзья, приветствую. Сегодня многие официальные лица думают о том, как повысить капитализацию фондового рынка РФ, а многие частные инвесторы хихикают над их планами. Но поистине забавно в этой ситуации то, что роста рынка хотели бы все его участники: инвесторы, бизнес и государство. Почему так происходит:

- Бизнес хочет роста рынка, чтобы за каждую проданную частичку компании получить больше денег;

- Государство хочет роста рынка, чтобы бизнес привлекал больше денег на финансовых рынка и меньше просил у государства;

- Частные инвесторы просто лопухи хотят роста рынка, думая, что они больше заработают, без оглядки на свои размеры капитала.

Теперь показываю это наглядно. Сначала сравним в России динамику зарплат и фондового рынка (в % к 2005 году):

( Читать дальше )

- комментировать

- 19.8К |

- Комментарии ( 77 )

#ПроНедвижимость: "Купить "Пятёрочку" - спорное решение"

- 23 июня 2025, 00:00

- |

Друзья, провел, на мой взгляд, достаточно исчерпывающее и наглядное исследование инвестиций в ЗПИФ торговой недвижимости. Исследование выборочное, так как количество ЗПИФ с торговой недвижимостью велико, а данные о выплатах хранятся в сложно извлекаемом формате. Поэтому я взял 4 известных мне фонда с наибольшей историей.

ЗПИФ «Активо один»

Это самый первый фонд от «Активо», который был запущен чуть более 9 лет назад. Имущество фонда инвестировано в объект, в котором расположен супермаркет «Пятерочка» в г. Люберцы, стоимость объекта примерно 163,3 млн рублей, стоимость активов на пай примерно 1020 рублей, но платформа продает паи примерно по 1195 рублей.( Читать дальше )

Золотые слитки можно будет купить на бирже

- 22 июня 2025, 11:10

- |

Друзья, приветствую. Судя по новостям с ПМЭФ скоро на СПБ-бирже станет доступна торговля мерными и стандартными золотыми слитками, место хранение слитков «Гознак»:

Стороны договорились совместными усилиями организовать торговлю физическим золотом в виде стандартных и мерных слитков на платформе Петербургской Биржи. В свою очередь, Гознак будет выступать в качестве ответственного кастодиана, предоставляя свою инфраструктуру для хранения торгуемого золота и осуществляя в отношение него весь спектр необходимых операций при проведения биржевых сделок.

Источник: https://goznak.ru/about/press/news/43594/

Московская биржа тоже дает торговать физическим золотом, но реализация принципиально другая. Речь о контрактах GLDRUB_TOM, обеспеченных реальным золотом с хранением в НКЦ. Выдача производится только проф участникам рынка. При этом минимальный лот покупки эквивалентен 1 грамму золота. Интересно, в случае с СПБ-биржей и Гознаком, купленные слитки можно будет снять через Гознак любому желающему? Если да, то это создаст значительное преимущество по сравнению с инструментом GLDRUB_TOM.

( Читать дальше )

#ПроНедвижимость: не очевидные нюансы российских ЗПИФ недвижимости

- 20 июня 2025, 21:07

- |

Друзья, приветствую. По следам прошлой статьи о критериях выбора фондов недвижимости. Некоторые инвесторы не совсем понимают, почему я указал в прошлой статье, что:

- «Один фонд — один объект» — это хороший признак;

- Спекуляции недвижимостью в фонде — это то, чего стоит опасаться.

Давайте по порядку. В самой идее, чтобы один фонд включал множество объектов недвижимости нет ничего плохого, это нормальная мировая практика. Но смотреть на мировую практику «в вакууме» не совсем корректно. Есть российская специфика — наш рынок коллективных инвестиций в недвижимость пока еще молодой и «дикий», и у нас есть свои особенности законодательства, которые мы не можем не учитывать.

Когда фонд включается в себя много объектов, инвестору сложнее отследить качество управления. На реальной практике фонды с множеством объектов могут привлекать деньги инвесторов через дополнительные эмиссии в течение нескольких лет. А затем эти деньги размещаются на депозитах (и за это еще взимается комиссия «за управление», так как привлеченные деньги инвесторов увеличивают стоимость чистых активов фонда), пока управляющие не найдут подходящий объект для покупки.

( Читать дальше )

#ПроСтратегию: Яростные критерии выбора фондов недвижимости

- 17 июня 2025, 20:35

- |

Друзья, приветствую. Два года назад я публиковал свои критерии при выборе фондов недвижимости. И сегодня, два года спустя, перечитывая свои старые статьи, понимаю, что в своем большинстве озвученные тогда тезисы не потеряли актуальность. Мне хотелось бы еще раз опубликовать свой взгляд на критерии выбора качественных фондов с качественными объектами, тем более, что количество инвесторов в недвижимость за последние два года только выросло.

Чтобы мой взгляд на вещи был понятнее, я сразу отмечу, что по своей стратегии я консервативный инвестор, который хочет спать спокойно, получать регулярные, растущие выплаты и владеть активами как можно дольше. Я предпочитаю совершенно осознанный и малый выбор из качественных активов, чем набирать все подряд «ради диверсификации, чтобы было».

И так, поехали.

В ужасе избегаем

Это базовая техника безопасности при коллективных инвестициях в недвижимость. Нужно понимать, что рынок коллективных инвестиций в недвижимость в России только зарождается, а потому напороться на нечто проблемное особенно легко. Эти правила выведены по итогам тщательных наблюдений за тем, что бывает, когда эти критерии не соблюдены.( Читать дальше )

Газпромнефть: отчетность за 2024 год показывает реальные проблемы в бизнесе или это разовые переоценки налогов?

- 15 февраля 2025, 23:33

- |

Газпромнефть отчиталась по МСФО — давайте разбираться, как компания себя чувствует в 2024 году

Основное, что бросается в глаза:

👉 Операционная прибыль упала на 5,8% г/г

👉 Доля в прибыли совместных предприятий упала на 40% г/г

👉 Расходы по налогу на прибыль выросли на 41%(в основном из-за роста налоговой ставки с 20 до 25% от прибыли и отложенных налогов)

👉 Чистая прибыль упала на 25% г/г

В целом данные вышли близко к моему прогнозу

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

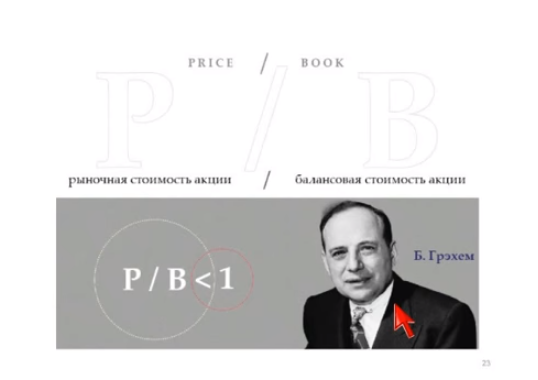

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал