Избранное трейдера _sg_

Влияние информации в книге заявок на метрики рынка. Часть 4

- 12 января 2016, 14:45

- |

Окончание.Начало здесь.

Проверка эффективности индикаторов на реальных данных

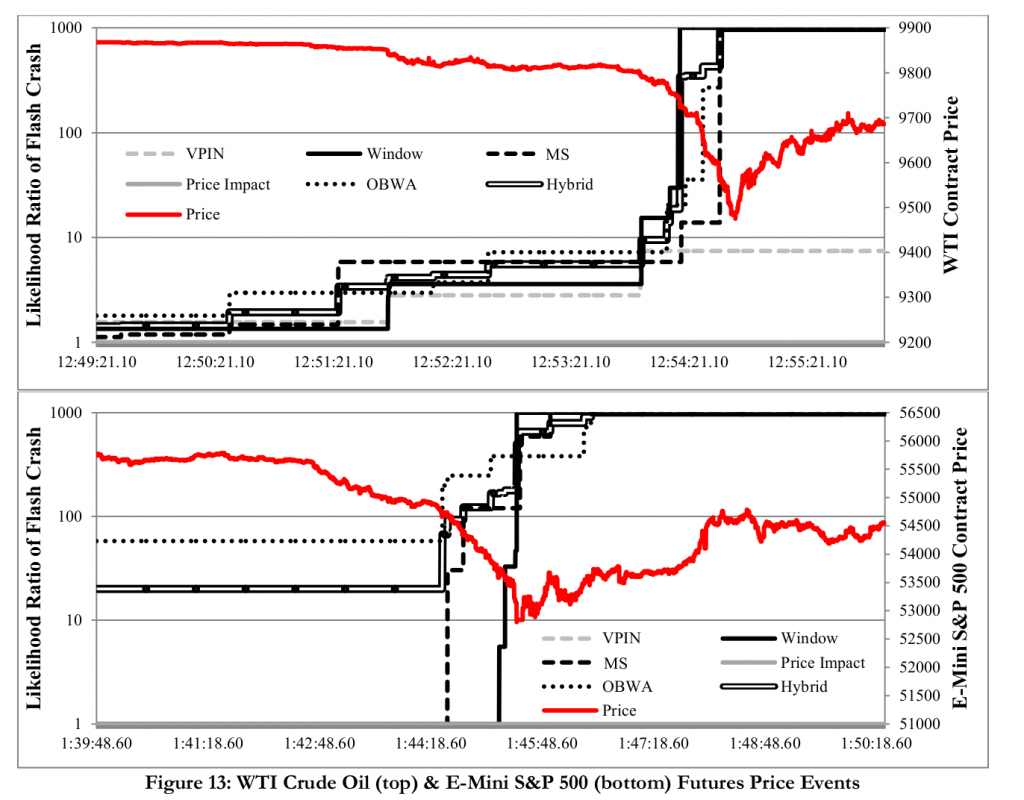

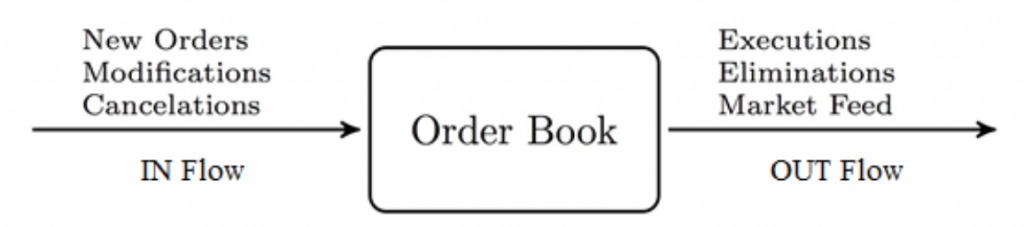

В качестве проверки верности результатов на симуляционных данных мы использовали два реальных набора данных для исследования производительности индикаторов. Эти тесты требовали уровня 6 данных, для того, чтобы мы смогли точно воссоздать книгу заявок, отслеживая каждый лимитный ордер в моменты его поступления, изменения и удаления из очереди заявок, так же как и исполнение различных ордеров для точной реконструкции событий. В дополнение, мы присвоили каждому ордеру идентификатор, который классифицировал этот ордер как автоматический или ручной. Последней задачей был поиск событий, происходящих на отдельных рынках для изучения их влияния на происхождение мини обвалов цены.

Мы использовали два отдельных набора данных для исследования предсказательной способности индикаторов:

- Сентябрь 19,2012. Падение фьючерсов WTI Crude Oil, когда цена снизилась более 4$ за четыре минуты ( большая часть падения была в интервале 30 сек этого периода), и достигла минимума в 12:55 дня.

- Обвал цен 6 мая 2010. Обвал произошел на фьючерсах E-mini S&P500, когда цена упала на 3% за четыре минуты. В 1:45 дня она достигла минимума, когда биржа CME остановила торги (планка), затем цена начала свое восстановление.

( Читать дальше )

- комментировать

- 680 | ★14

- Комментарии ( 1 )

Забавы молодости 2 - он нас троллит!!!!!!!!!!!

- 11 января 2016, 13:29

- |

Именно тогда и стал разбираться с моделями рынка — и если кто из Вас насмехается над тех анализом -

Ребята Вы на самом деле просто не хрена не понимаете в предмете разговора.

Это была долгая и кропотливая работа, именно она вывела меня на Гартли Эллиота и так далее

из чего она складывадась

В своем первом блоге Мыслм вслух и реальнось писал -

«Итог — из более 20 человек только трое поняли о чем именно я им говорил в течении года

ГОД!!! я потратил на то, что бы донести всего 3-им из 20-ти, как двигается рынок. При этом один из них был авантюрист, второй экстримал, а третий просто серая — невзрачная личность .»

Но не сказал я главного -

из них

1 -ый смог работать по патернам

( Читать дальше )

Влияние информации в книге заявок на метрики рынка. Часть 3

- 06 января 2016, 10:09

- |

Начало здесь.

Индикаторы стабильности книги лимитных ордеров

Традиционно стабильность, или эластичность рынка, представляется термином ликвидность, которая является возможностью трансформации одного вида актива в другой за короткий временной период без потерь. Легкость такой трансформации, в смысле требующегося времени и воздействия на цену, видится как мера здорового состояния рынка. К сожалению, ликвидность — это многомерное явление, делающее трудным сведение его к единому значению. Можно определить ликвидность в 4-х измерениях:

Время между сделками. Определяет возможность исполнить транзакцию немедленно по текущей цене. Время ожидания между сделками характеризует данную меру.

Плотность. Возможность купить или продать актив около одной цены и одно и тоже время, обычно трактуется как спред между лучшими бидом и аском.

( Читать дальше )

Опционы для переростков (рассуждения и ссылки)

- 20 декабря 2015, 17:35

- |

Тяжело с функциями работать, знаю. Но надо. Что бы было интересно, я открою вам один маленький Граальчик. Это происходит постоянно на рынке и вы можете стабильно на этом зарабатывать. Вам надо взять 70 тыс рублей и купить 1000 долларов США (на бирже, естественно, курс который будет) в тот же момент вам надо продать фьючерс на 1000 долларов США. У вас получится спред и на момент экспирации вам вернут ваши рубли плюс этот спред. (порядка рубля на бакс или 10-9% годовых). Как вы понимаете, волшебства тут нет. Это просто стоимость денег за которые вы купили баксы. Но они тоже определяются функциями с двумя параметрами, ценой и временем. С опционами параметров больше, но общая идея та же. Будет день, и мы его знаем, когда опцион превратится или в деньги или в ноль.

Изучая материалы, которые в интернете, по торговле на бирже, я вижу две принципиальные школы. Первая. Курсы и лекции на тему «Как выграть в лотерейный билет». Вторая. «Как вложить деньги, что бы получить прибыль». Ответ на первый вопрос несложен. Надо чаще покупать билеты. Нужна система выбора цифр. Нужен опыт. Вот вам пример: http://fortuna-plan.ru/luck/oni-vyigrali-v-lotereyu-milliony/. А вот готовые методики: elhow.ru/razvlechenija/hobbi/azartnye-igry/kak-vyigrat-v-lotereju Как видите, это не просто, а очень просто. Было бы интересно посетить вебенары. Так они есть. И даже есть гуру, которые, за скромную плату, расскажут вам про системы и распределения случайностей. Было бы интересно послушать водопроводчика из Айовы, как выиграть 7 лямов баксов. Он мог бы ездить по разным странам и рассказывать. Ведь он настоящий гуру. Это очень захватывающий бизнес. Вообще, наблюдать за горящим огнем, водопадом очень приятно. Броуновское движение всегда завораживает. Можно часами наблюдать за тиковым графиком РИ. Мечтать о дальних странах, представлять золотые слитки, пачки баксов. Можно купить опцион колл за 10 баксов, как лотерейный билет и ждать свои 7 миллионов. И это правильно, потому что второй способ противнее.

( Читать дальше )

ЛЧИ-2015. Послесловие.

- 19 декабря 2015, 20:06

- |

Надолго не задержу, как в прошлый раз, пару слов… Конкурс ЛЧИ прокис и деградировал. Экстенсивное развитие без пересмотра первичной парадигмы ухудшило его качество, разрушило идеологическую материю. О, как я выдал-то.

Проще говоря, пенсионер-дачник много лет не спеша «улучшал» свою крепкую простую бытовку. То сбоку что-то такое к ней пристроит, то этаж вверх, то этаж вниз и всё из подручных средств, что натаскал на горбу да электричкой. В результате — жуткая дачная эклектика на курьих ножках.

Фьюжн даже, контрасты поразительные. На одном краю ЛЧИ 50 тысяч рублей, на другом краю 225 миллионов, что забыли эти два счёта в общем конкурсе? Счёт в 225 миллионов борется за приз? Гы. Номинации на доход отсекают малышей с их копейками. Номинация на доходность отсекает крепышей с их миллионами.

Высокочастотные команды отворачиваются, большой приз не дают, просьбы по сокрытию таймстемпов не удовлетворяют. Рекламная идея ЛЧИ стала многозадачной, из кастрюли полезла каша. Тут тебе и ИИС раскручивают, и новичков, и юань, и отдельные секции, и даже была попытка (провалилась) номинацией оценить качество. Базар-вокзал.

( Читать дальше )

История о дроблении вкладов и АСВ

- 18 декабря 2015, 23:08

- |

Я сделал короткую выжимку:

Некая дама, владелица салона красоты имела почти 4 млн руб. и разместила на депозите в неком банке.

Там предлагали хорошие проценты, девушка-операционистка в банке уверяла, что дела у них идут хорошо. На майские праздники дама спокойно уехала на дачу и вдруг по телевизору увидела сообщение об отзыве лицензии у ее банка. Пришлось прервать дачную жизнь и срочно вернуться в Москву, чтобы попасть в банк.

Милая девушка-операционистка вспомнила недавнюю клиентку и с пониманием отнеслась к ситуации. Сказала, что можно привести еще пять человек, им откроют счета, туда дама переведет по 700 000 руб. со своего депозита и все деньги можно будет получить как возмещение от Агентства по страхованию вкладов (АСВ). Конечно, все это нужно будет оформить задним числом, до отзыва лицензии.

Помочь даме спасти ее собственные деньги согласились сын, дочь, две соседки и сотрудница – раз банк сам предложил это оформить, значит, все по правилам. Вероятно сотрудница выдала расписку и попросила «долю малую».

( Читать дальше )

Кто нибудь принимает какие нибудь БАДы для глаз ? от постоянного пяленья в мониторы начали болеть глаза, можете что нибудь посоветовать

- 18 декабря 2015, 10:32

- |

Аналог валютного депозита на брокерском счете.

- 16 декабря 2015, 13:54

- |

Пробой на опционах ( часть 6) ИТОГ

- 15 декабря 2015, 22:38

- |

Всем привет.

Сегодня, 15 декабря 2015 года прошла экспирация по опционам на пару USD/RUB, а значит пришло время подвести итог.

2 декабря выложил пост вложи 100 000 рублей получи 300 000 рублей или 300 % за 14 дней .

ЗАДАЧА ВЫПОЛНЕНА .

Как конкретно это было, можно ознакомиться здесь:

(часть 1)

(часть 2)

(опрос смартлаба)

(часть 3)

(часть 4)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал