Блог им. uralpro

Влияние информации в книге заявок на метрики рынка. Часть 4

- 12 января 2016, 14:45

- |

Окончание.Начало здесь.

Проверка эффективности индикаторов на реальных данных

В качестве проверки верности результатов на симуляционных данных мы использовали два реальных набора данных для исследования производительности индикаторов. Эти тесты требовали уровня 6 данных, для того, чтобы мы смогли точно воссоздать книгу заявок, отслеживая каждый лимитный ордер в моменты его поступления, изменения и удаления из очереди заявок, так же как и исполнение различных ордеров для точной реконструкции событий. В дополнение, мы присвоили каждому ордеру идентификатор, который классифицировал этот ордер как автоматический или ручной. Последней задачей был поиск событий, происходящих на отдельных рынках для изучения их влияния на происхождение мини обвалов цены.

Мы использовали два отдельных набора данных для исследования предсказательной способности индикаторов:

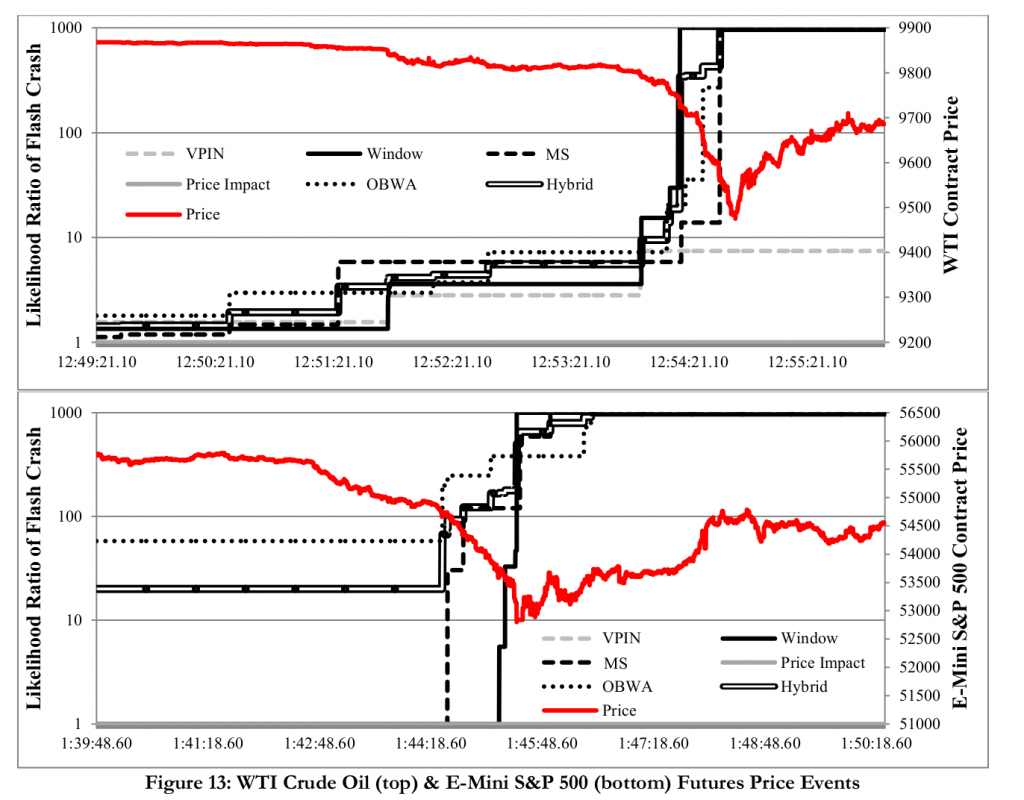

- Сентябрь 19,2012. Падение фьючерсов WTI Crude Oil, когда цена снизилась более 4$ за четыре минуты ( большая часть падения была в интервале 30 сек этого периода), и достигла минимума в 12:55 дня.

- Обвал цен 6 мая 2010. Обвал произошел на фьючерсах E-mini S&P500, когда цена упала на 3% за четыре минуты. В 1:45 дня она достигла минимума, когда биржа CME остановила торги (планка), затем цена начала свое восстановление.

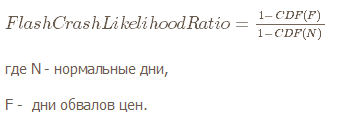

Используя четыре дня данных, три полных дня выбраны между годами 2011 и 2012 и один полный день для двух описанных выше событий, мы исследовали поведение индикаторов. Сравнивая их значения в нормальные дни со значениями в дни описанных событий, мы смогли сконструировать «отношение вероятностей» для каждого индикатора для представления, как он изменялся от нормального поведения рынка до моментов обвалов цены:

Результаты для реального рынка показаны на рисунках в заглавии, и они очень похожи на результаты симуляции. Мы отмечаем Оконный индикатор спреда как наиболее точный индикатор группы перед достижением минимума цены. Тем не менее, Ручной спред и OBWA смогли продемонстировать ранние предупреждения о переходе рынка к ненормальному состоянию. Используя комбинацию из трех индикаторов в качестве гибридного индикатора, мы смогли получить лучшую метрику с отношением вероятностей свыше 100, сигнализирующей о вероятности обвала более чем за минуту до наиболее худшей фазы снижения цен в наших двух событиях.

Заключение

Хотя доступ к полному набору дейсвительной маркетдаты ограничен, данные, описывающие почти все, происходящее на рынке существуют и могут быть доступны, позволяя составить полную картину рынка. Задача заключается в определении, как лучше использовать это огромное количество данных для контроля за рынками. Данная статья рассматривает доступные данные и их связь с процессом нахождения справедливой цены, и предпринимает попытку выработки возможных решений их использования для понимания стабильности рынка.

Эффективный анализ микроструктурных данных электронной книги заявок ограничен как доступностью таких данных, из-за их объема и сложной структуры, так и остутствия контролируемой среды для их исследований. Путем создания и применения агентской модели, полностью имитирующей структуру книги заявок, мы смогли воспроизвести необходимые и частные данные в контролируемой среде.

Затем мы исследовали разные уровни рыночных данных, сгенерированных моделью и их взаимотношения в процессе поиска справедливой цены. В этой статье мы создали возможный набор индикаторов цены, которые могли бы предоставить достаточный уровень предсказательной способности для избежания дестабилизирующих ценовых событий. Применяя эти индикаторы в сравнении для симуляционных и реальных данных, мы получили ранние предупреждающие сигналы, детектирующие известные обвалы цен за минуту до их возникновения.

Результаты нашей работы показывают что, с доступными данными, рыночная микроструктура книги лимитных заявок может иметь более точную предсказательную способность эластичности рынка, чем поток ордеров, притом что этот поток является значительными рыночным компонентом. Эти исследования не только помогли продемонстрировать важность роли данных более высокого уровня в регулировании финансовых рынков, но также и возможность использования агентской модели в тестирующей платформе для понимания рынков и их финансовой стабильности.

Другие статьи по алгоритмам автоматической торговли можно найти на моем сайте — www.quantalgos.ru

- 22 января 2016, 14:44

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R