Избранное трейдера _sg_

Образец жалобы в ЦБ по поводу обвала нефти вчера

- 26 декабря 2018, 18:41

- |

Вчерашние события по нефти это беспредел, достойный самой жалкой кухни и пид*сы которые это устроили достойны самых суровых кар. Написал жалобу в ЦБ, посмотрю на результат, имеет ли Эльвира яйца или ограничится отпиской.

Жалобу подавать на сайте ЦБ https://www.cbr.ru/Reception/ Подать жалобу-Другое-Участники рынка ценных бумаг и товарного рынка. В графе Продукт/субъект рынка выбрать «Брокер» или «Организаторы торгов» (кого больше вините), нажимаете кнопку «Нет», вставляете текст жалобы.

25.12.2018 г. я обнаружил, что фьючерс на нефть марки «Брент» с исполнением в январе 2019 г., торгующийся на Московской бирже резко снизился в первый час торгов на 12%. При этом биржа ICE, на основании котировок которой рассчитывается этот фьючерс, была в этот день закрыта в связи с Рождеством.

Никаких новостей в этот день не выходило. В дальнейшем читая блоги трейдеров я увидел версию, по которой данный обвал был спровоцирован брокерами с целью принудительного закрытия позиций трейдеров, имеющих длинную позицию по данному фьючерсу. Действительно, согласно информации Московской биржи, размещенной на сайте www.moex.com/ru/contract.aspx?code=BR-1.19 25.12.2018 произошло закрытие длинных позиций физических лиц в количестве 92312 контрактов и открытие длинных позиций юридических лиц в количестве 103015 контрактов.

В соответствии со ст.185.3 УК РФ манипулирование рынком, то есть совершение операций с финансовыми инструментами, либо иные умышленные действия, запрещенные законодательством Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком, если в результате таких незаконных действий цена, спрос, предложение или объем торгов финансовыми инструментами, отклонились от уровня или поддерживались на уровне, существенно отличающемся от того уровня, который сформировался бы без учета указанных выше незаконных действий, и такие действия причинили крупный ущерб гражданам, организациям или государству либо сопряжены с извлечением излишнего дохода или избежанием убытков в крупном размере, являются преступлением.

В связи с изложенным прошу провести проверку по факту существенного отклонения цены фьючерсного контракта на нефть марки «Брент» с исполнением в январе 2019 г., торгующегося на Московской бирже.

upd: убытки в крупном размере от 3,75 млн руб

Вот что пишет Spydell по поводу обвала у себя в ЖЖ

- комментировать

- 6.1К | ★9

- Комментарии ( 269 )

Итоги торговли за 2018 год

- 26 декабря 2018, 08:45

- |

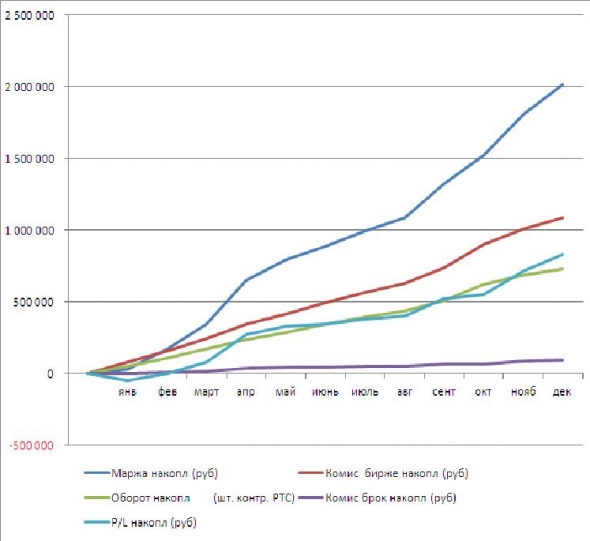

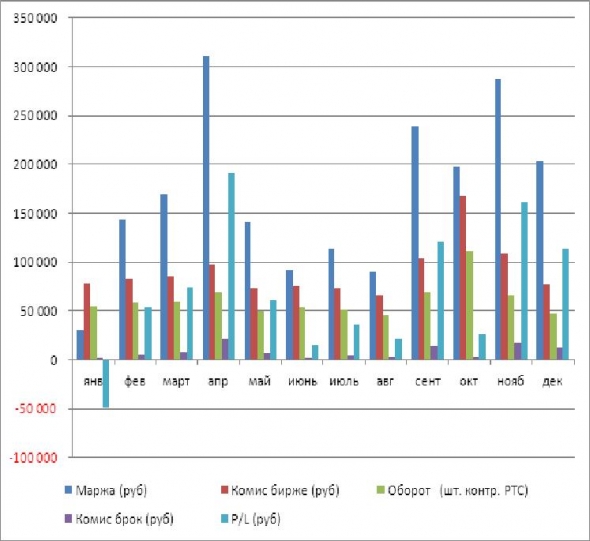

Торговал только фьюч РТС. Метод торговли – скальпинг. Депо на начало года составляло 370 тыр.

Краткие итоги:

Маржа + 2 015 638 руб,

Комис бирже 1 088 555 руб.,

Комис брокеру 98 431 руб.,

P/L + 828 652 руб.

Чистый результат торговли за вычетом всех комиссий составил +224%.

( Читать дальше )

Тестирование модели завеса из темных облаков

- 25 декабря 2018, 21:40

- |

Тестирование модели завеса из темных облаков

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели завеса из темных облаков для прогнозирования будущего движения цены. Модель завеса из темных облаков выглядит примерно так, как показано на Рис. 1.

Рис. 1.

Эта модель возникает тогда, когда выполнены следующие четыре условия:

- На рынке есть ярко выраженная восходящая тенденция.

- Тело первой свечи белое (цена открытия меньше цены закрытия), а второй свечи черное (цена открытия больше цены закрытия).

- Первая свеча имеет сильное тело.

- Цена открытия второй свечи выше цены закрытия первой, и тело второй свечи более чем на 50% перекрывает тело первой свечи.

( Читать дальше )

Сегодня тот день, когда хочется написать нравоучительное про трейдинг

- 25 декабря 2018, 16:46

- |

Люди зачем-то её покупали. Я ни разу не покупал нефть, пока она падала.

Даже и мысли такой не было. Как я размышляю?

какой смысл покупать нефть если я не знаю, сколько ей еще падать?Я-то уже хорошо усвоил урок, что такое понятие как «поддержка» существует лишь в воображении. И людям с ней либо везет, либо фатально не везёт.

Сегодня утром я захожу на смартлаб и вижу на главной кровь и кишки. Людей намотало на жернова рынка и расплющило в крошку. Мне стало интересно. Я начал смотреть что происходит. Во всём мире выходной. Нефть Brent застыла вчера на отметке $50,49, упав на 6,2%.

А у нас почему-то нефть уронили на 11%. В моей голове появляется мысль:

Лохов, которые ещё держались до последнего в позе, свозило на финальный маржин-колл. Надо покупать!Что я сделал первым делом? Зашёл в котировки фьючерсов на смартлабе. Посмотрел какой контракт сейчас самый ликвидный, почитал спецификацию контракта BRF9. Посчитал объем, который можно купить. И купил.

Я купил нефть впервые за всё время её падения. Почему? Потому что нефть отдают на 10% дешевле, чем она стоит. Почему бы и не купить? Это такой классический одноногий арбитраж. Ваш риск только в том, что нефть после праздников 27 декабря откроется падением > чем на 10%. Но с какого вдруг перепугу?

Жаль я не жадный стал. Можно было бы заработать сегодня на новый микроавтобус для семьи, о котором я мечтаю:)

В своей явно недооцененной обществом книге "Механизм трейдинга" я пытался донести до людей мысль, что стабильно зарабатывают в трейдинге не те, кто угадывает, а те, кто умеет систематически подбирать c пола деньги, которые разбрасывают другие трейдеры. Все успешные алготрейдеры так или иначе этим занимаются. Меня спрашивают иногда: торгую ли я? Да я не помню когда я последний раз прям торговал. А сегодня я мгновенно принял решение и зарядил сделку.

( Читать дальше )

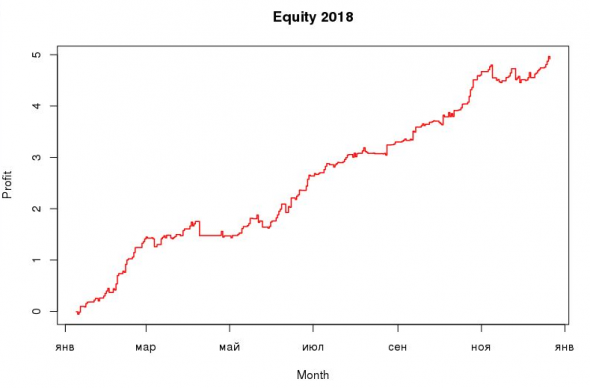

HFT итоги 2018 года

- 24 декабря 2018, 12:44

- |

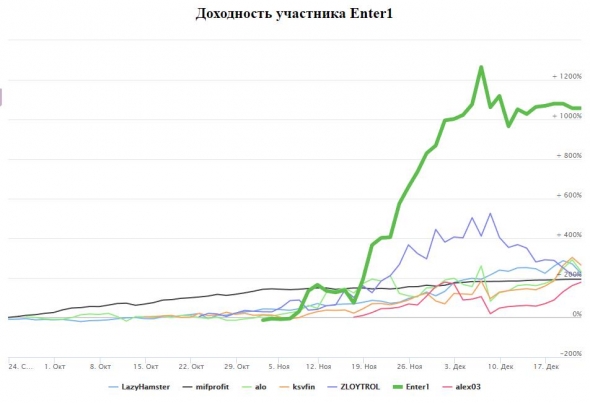

Традиционно подведем итоги прошедшего года. Напоминаю, мы работаем исключительно высокочастотными роботами на всех доступных биржах (ну почти :) ). Выше показан результат по ФОРТС + валютная секция МОЕКС.

График представлен в долях от использованного ГО, учитывается только результат на конец дня. Комиссия биржи учтена, комиссия брокера — нет. Если вычесть брокерскую комиссию ( которая состоит из трех частей — колокейшн + безлимит + логины) то профит на конец года уменьшится с 5 до 2.6 долей от ГО. Результат был бы нормальным, если бы была возможность наращивать ГО из года в год. К сожалению, с ликвидностью на МОЕКС все также тухло, как и в 2017 году (если не хуже). Поэтому капитал, задействованный для гарантийного обеспечения, увеличился с прошлого года незначительно.

В августе запустили новую боевую часть, которая стала гораздо проще и понятнее в смысле архитектуры, ну и несколько быстрее — tick-to-trade 1-5 мкс без учета сетевых путей. Робот стал универсальным — для подключения к любой бирже нужен только коннектор ( тоже большей частью шаблонный), а в управляющем ядре никаких изменений не понадобится. Соответственно, срок подключения сократился до одной недели ( не учитывая, конечно, юридических формальностей). Таким образом, в связи с тем, что на МОЕКС особой надежды нет, продолжаем экспансию на остальной мир :)

( Читать дальше )

Покупка акций Газпрома через опционы

- 21 декабря 2018, 21:21

- |

Вдохновившись постами пользователя Активный Инвестор, в частности вот этим

smart-lab.ru/blog/511110.php

решил сотворить что-то подобное. А именно:

Газпрома у меня в портфеле нет и, в принципе, я бы не прочь его прикупить. Но не обычным способом, а продвинутым.

Пока только в качестве эксперемента. Итак, ФОРТС, Газпром, мартовский контракт. Поставил на продажу 3 опциона колл со страйком 155 по 280. Через 5 минут налили. Тут же купил 3 фьючерса Газпром по 15366. Получилась такая синтетическая позиция. Расчет такой:

1. Если цена Газпрома через месяц вырастет, то я получу премию от проданных опционов + прибыль от движения фьючерса со 15366 по 155.

2. Если цена Газпрома через месяц упадет, то я просто поменяю фьючерсы на акции, купив их дешевле и в моем портфеле появятся акции Газпрома + получу прибыль от проданных коллов.

Как то так)) Всем удачных сделок!

Мой дебют на ЛЧИ.

- 21 декабря 2018, 21:01

- |

investor.rts.ru/trader2018?user=183793

Цель была попасть в пятерку смартлаба и отжать у Тимофея приз, я у него забанен)).

Не пожалел конечно, что поучавствовал, для личного самоудовлетворения из почти 6 тысяч участников я 31-й, а из смартлаба 11-й. Из 70-ти сделок только три примерно в небольшой минус, остальные в плюс.

Во время конкурса я кстати отточил свою систему и мог бы заработать больше, но консолидация в треуге по РТС вынудила быть вне рынка, да и много упущенного в виде тильта и не досиживаний до конца.

Вообщем следующий ЛЧИ будет контрольным, поглядимс и постараемся, с опционщиками конечно тяжело соревноваться, но это стимул поизучать их стратегии и применить для себя.

Вообщем ребята пробуйте это интересно.

Конечно личная система это квинтесенция богатого опыта, подсмотренного у кого то и на собственных ошибках и анализе, методом проб и ошибок.

( Читать дальше )

Склейка графиков в QUIK

- 21 декабря 2018, 13:26

- |

Перешел на новый контракт. При замене галочку «склейка графиков» убирал. Тем не менее склейка осталась.

Данные полностью перезаказывал. Однако склейка остается.

Как победить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал