Избранное трейдера Сергей

Только по рынку. S&P500, индикатор Баффета, умные деньги.

- 11 декабря 2020, 13:47

- |

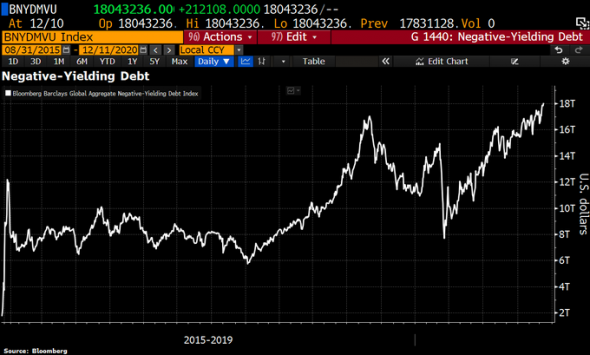

Просто чтобы представить ситуацию в перспективе. Объем долга с отрицательной доходностью превысил $18 трлн. в первый раз за всю историю.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 34 )

Безработица в США растёт вместе с инфляцией - к росту доллара.

- 10 декабря 2020, 18:48

- |

Сегодня день фантастической статистики и начать я хочу с США.

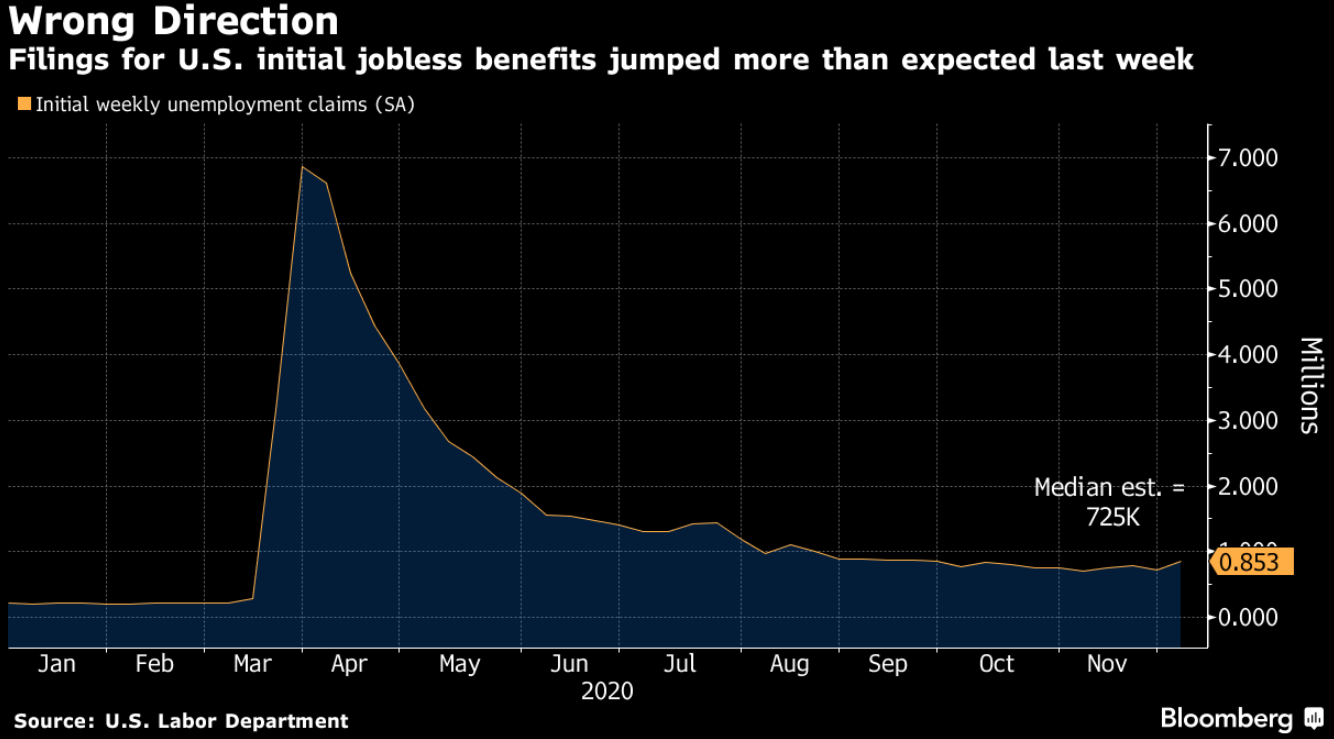

В США снова растёт безработица, но кроме безработицы растёт и инфляция. Поэтому США входят в интересное положение, а вместе с США и доллар.

Количество заявок на пособие по безработице в США неожиданно выросло до 853 тысяч, что на 137 тысяч заявок больше, чем на прошлой неделе. Безработица сильно росла в штатах, в которых введён локдаун (Орегон, Иллинойс). Тем временем в Калифорнии ситуация с коронавирусом улучшается и ограничения постепенно снимаются и там был зафиксирован самый большой отток заявок на пособие по безработице.

Впереди новогодние праздники, а это значит то, что ситуация с коронавирусом может ухудшится, как только американцы начнут передвигаться и праздновать по городам, как это было в день благодарения. Не удивлюсь если в США к новогодним праздникам будут вводить всё новые и новые ограничения и локдауны.

( Читать дальше )

Почему нулевые ставки по бондам имеют ограниченный эффект на рост фондовых рынков?

- 10 декабря 2020, 18:46

- |

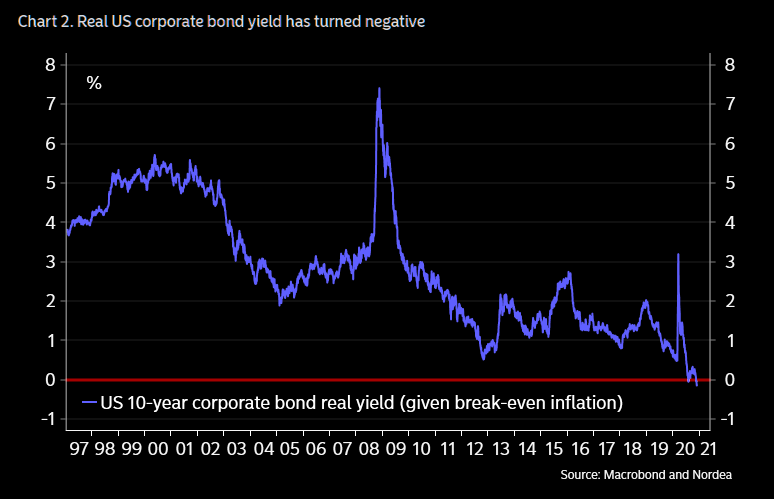

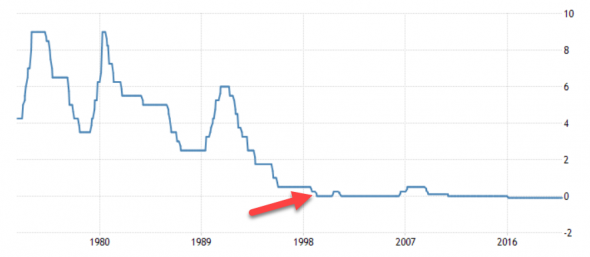

Реальные ставки по корпоративным бондам инвестиционного рейтинга пересекли нулевую отметку.

А по гособлигациям многих развитых стран ниже нуля уже давно и номинальные ставки. В такой ситуации cash rate (дивиденды+байбэки) фондовых рынков в районе 4% выглядит супер заманчивой. И в теории она должна значительно упасть, а оценки фондовых рынков улететь в космос (ведь что-то, всегда лучше, чем ничего).

Насколько справедлива эта логика? Давайте посмотрим на Японию, первооткрывательницу в современной истории нулевых ставок. Если сравнить начало периода нулевых ставок, и текущую стоимость, то за 20 лет индекс вырос в два раза. С учетом дивидендов рост оказался еще больше. Но нельзя сказать, что акции получили какую-то сверх естественную поддержку. Ведь даже спустя тридцать лет, они так и не переписали предыдущий максимум.

( Читать дальше )

ИТОГИ заседания ЕЦБ

- 10 декабря 2020, 16:03

- |

ЕЦБ увеличил объем программы РЕРР на 500 млрд. евро до 1,85 трлн. евро,

будет реинвестировать поступления от погашаемых облигаций в рамках РЕРР как минимум до конца 2023г.

(решение было ожидаемым, ЕЦБ не заинтересован в сильном евро, но ЕВРО после заседания растет)

Семнадцать штатов США потребовали пересмотреть итоги выборов президента

- 10 декабря 2020, 00:17

- |

Семнадцать штатов США потребовали пересмотреть итоги выборов президента США.

Семнадцать американских штатов, где у власти находятся республиканцы, направили в Верховный суд документ с поддержкой иска Техаса о пересмотре президентских выборов.Текст обращения опубликовали на сайте суда.Это приведет к снижению FAANG на 20% минимум. Индексы просядут пропорционально. Вся надежда на печатный станок. Пакет помощи 908 млрд. долларов не примут до 21 января минимум.

Но РФ это не коснется, максимум падение 5%.

Иск Техаса о пересмотре итогов выборов поддержали 17 штатов — РИА Новости, 09.12.2020 (ria.ru)

Только по рынку. Большой обзор.

- 09 декабря 2020, 15:46

- |

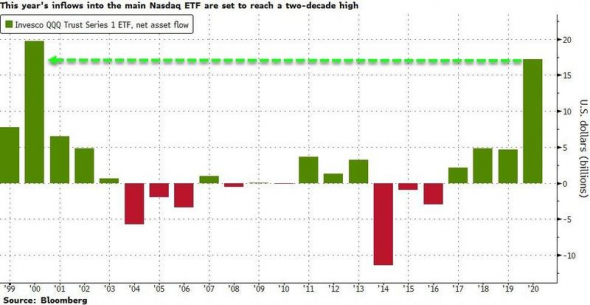

Nasdaq 100 является одним из самых эффективных индикаторов в мире в условиях пандемии. За этот период инвесторы вложили больше денег в крупнейший биржевой фонд, отслеживающий индекс, чем за любой другой год с начала эры доткомов. ETF Invesco QQQ Trust Series 1 на сегодняшний день зарегистрировал чистый приток в размере 17,2 миллиарда долларов, что недалеко от рекорда в 19,7 миллиарда долларов, установленного в 2000 году.

( Читать дальше )

Spydell. Ох, и долбанет скоро.

- 08 декабря 2020, 13:08

- |

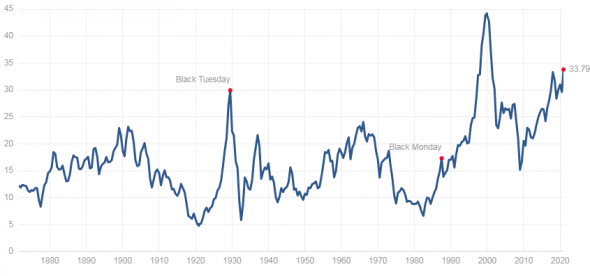

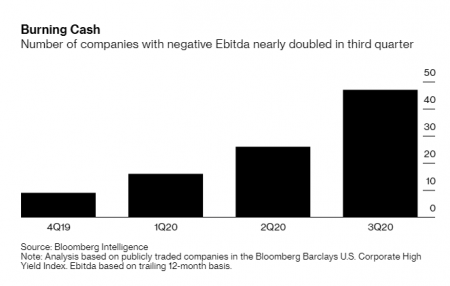

Ох, и долбанет скоро. Они пытаются стравливать адовое инфляционное давление через надувание пузырей везде, где это только возможно. Цены на недвижимость растут рекордными темпами, капитализация глобальных рынков в пятницу уверенно превысила 100 трлн долл, а пузыри в криптовалютах поймали дух реванша из 2017-2018. Де-факто, это попытка транспонирования «физической» инфляции в реальном мире в «виртуальную» инфляцию в финансовом мире. На следующем этапе произойдет частичная конверсия и это будет началом конца нынешней монетарной конфигурации.

За последние 100 лет нигде и никогда не было подобного ошеломляющего безумия в контексте масштаба, скорости и скоординированности – полный отрыв от реальности и тотальный отвал башки )) В буквальном смысле на полном серьезе без какого либо передергивания. По совокупности факторов, столь масштабного и быстрого отклонения от фундаментальных факторов не было никогда – ни в 1926-1929, ни в 1996-2000.

Однако, помимо инфляционного давления и финансовых пузырей есть еще одна проблема, которая является частью первой проблемы и ее оборотной стороной. Масштаб бюджетных стимулов не имеет прецедентов. США, Япония, Еврозона, Великобритания, Канада, Австралия, Дания, Швеция и Швейцария в совокупности планируют увеличить государственные долги расширенного правительства не менее, чем на 7.5 трлн долл.

( Читать дальше )

Сбербанк - Прибыль рсбу 11 мес 2020г: 719,082 млрд руб (-11,7% г/г)

- 07 декабря 2020, 11:27

- |

Сбербанк – рсбу / мсфо

Общий дол – мсфо на 31.12.2017г: 23,676.2 трлн руб

Общий дол – мсфо на 31.12.2018г: 27,341.7 трлн руб

Общий долг – мсфо на 31.12.2019г: 25,472.2 трлн руб

Общий долг – мсфо на 30.06.2020г: 27,555.8 трлн руб

Общий долг – мсфо на 30.09.2020г: 30,274.8 трлн руб

Прибыль 9 мес 2019г: 665,371 млрд руб/ Прибыль мсфо 633,0 млрд руб

Прибыль 10 мес 2019г: 739,428 млрд руб

Прибыль 11 мес 2019г: 814,110 млрд руб

Прибыль 2019г: 870,057 млрд руб/ Прибыль мсфо 845,0 млрд руб

Прибыль 9 мес 2020г: 559,412 млрд руб / Прибыль мсфо 558,6 млрд руб

Прибыль 10 мес 2020г: 641,052 млрд руб

Прибыль 11 мес 2020г: 719,082 млрд руб

Прибыль 2020г: 769 млрд руб/ Прибыль мсфо 746 млрд руб — Прогноз

https://www.sberbank.com/ru/investor-relations/reports-and-publications

Прогноз дивидендов Сбербанк за 2020г:

Всего: 22 586 948 000 акций

Прибыль мсфо 2020г: 746 млрд руб

Если 50% от прибыли направят на дивиденды

Дивиденды за 2020г: 16 руб 51 коп — Прогноз

(16,51 руб х 87): 275,40 руб текущ. = Обычка 5,21% чистый див доход по текущей.

(16,51 руб х 87): 248,75 руб текущ. = Префа 5,77% чистый див доход по текущей.

Реальнее всего, на дивы направят 45% от прибыли.

АФК Система – Отчет мсфо 9 мес 2020г

- 03 декабря 2020, 12:20

- |

АФК Система – рсбу/ мсфо

9 650 000 000 обыкновенных акций

Free-float 21,2%

sistema.ru/investors-and-shareholders

Капитализация на 03.12.2020г: 287,570 млрд руб

Общий долг на 31.12.2017г: 248,092 млрд руб/ мсфо 1,014.83 трлн руб

Общий долг на 31.12.2018г: 249,807 млрд руб/ мсфо 1,395.55 трлн руб

Общий долг на 31.12.2019г: 211,664 млрд руб/ мсфо 1,197.80 трлн руб

Общий долг на 30.09.2020г: ___________ млрд руб/ мсфо 1,303.31 трлн руб

Выручка 9 мес 2019г: 34,318 млрд руб/ мсфо 473,457 млрд руб

Выручка 2019г: 44,948 млрд руб/ мсфо 656,861 млрд руб

Выручка 1 кв 2020г: 2,504 млрд руб/ мсфо 158,885 млрд руб

Выручка 6 мес 2020г: 16,278 млрд руб/ мсфо 313,370 млрд руб

Выручка 9 мес 2020г: ______ млрд руб/ мсфо 498,260 млрд руб

Прибыль 1 кв 2019г: 15,575 млрд руб/ Прибыль мсфо 25,274 млрд руб

Прибыль 6 мес 2019г: 61,917 млрд руб/ Прибыль мсфо 39,817 млрд руб

Прибыль 9 мес 2019г: 51,225 млрд руб/ Прибыль мсфо 47,280 млрд руб

Прибыль 2019г: 79,090 млрд руб/ Прибыль мсфо 57,608 млрд руб

Убыток 1 кв 2020г: 14,142 млрд руб/ Убыток мсфо 1,477 млрд руб

Прибыль 6 мес 2020г: 10,506 млрд руб/ Прибыль мсфо 4,911 млрд руб

Прибыль 9 мес 2020г: _____ млрд руб/ Прибыль мсфо 16,415 млрд руб

sistema.ru/investors-and-shareholders/financial

sistema.ru/investors-and-shareholders/disclosure/quarterreports

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал