Избранное трейдера Сергей

Долговые риски растут: коррекция может оказаться глубокой

- 26 января 2021, 08:44

- |

(скользящая средняя от апмпитуды, vix называют индексом страха).

Причины кризисов — рост плохих долгов.

Рынки растут с марта 20г. на фоне роста плохих долгов.

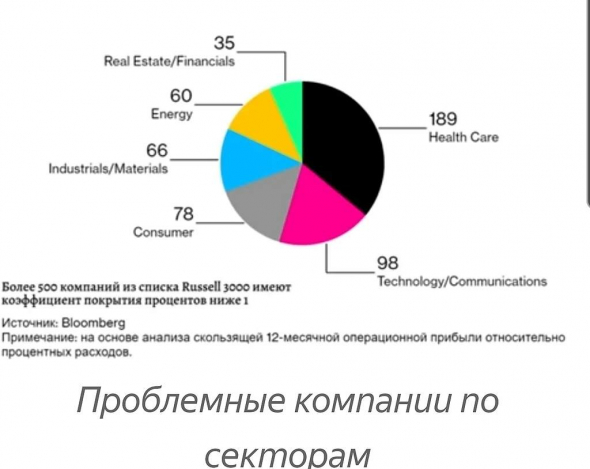

В индексе Russell 2000 (2000 компаний средней капитализации) около 20% компаний — это компании — зомби (доналоговая прибыль меньше стоимости обслуживания долга).

Russell 2000 по секторам:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Байден с пакетом, все.

- 25 января 2021, 19:12

- |

Qiwi - спекулятивная идея

- 19 января 2021, 20:58

- |

В предыдущей статье я подробно остановился на ситуации вокруг Qiwi и на ближайших перспективах. А в этой поговорим о спекулятивных идеях и подробно разберем график компании.

Мы определились, что покупать в долгосрочный портфель акции Qiwi довольно рискованно. На новостях котировки упали на уровень 4-х летней давности. Мультипликаторы корректировались до приемлемых значений. P/E уже равен 6,6, а P/B почти на справедливых значениях в 1,5.

Текущей зоной поддержки является 700-800 рублей за акцию. В ней произошла остановка падения и уход в боковик. Спекулянты ждут окончательных решений ЦБ и реализации введенных ограничений. В случае продолжения давления со стороны регулятора, падение к нижней границы может возобновиться.

Коллективный иск поданный акционерами в отношении компании считаю не реализуемым. Да и в принципе это долгосрочный сценарий. Создание единого регулятора азартных игр тоже потребует времени, и до конца не известно насколько повлияет на выручку компании. Следовательно, в краткосрочной перспективе котировки сохраняют шанс на отскок от сильного уровня поддержки.

Почему отскок может случиться? Платежный сервис продолжает работу. Компания стабильна в финансовых потоках, имеет отрицательный чистый долг и полностью справляется с обязательствами. За 9 месяцев 2020 года увеличила выручку на 12,8%, а прибыль и того на 54,3%. В случае малейших сдвигов в пользу компании, котировки имеют потенциал роста.

Ближайшим уровнем сопротивления выступает 900 рублей и далее отметка 1050 рублей. На ней я и размещу целевой уровень на продажу. Покупку буду осуществлять с текущих уровней, а условный стоп-лосс планирую под уровень поддержки на 695 рублей. Благодаря этим таргетам можно добиться потенциала риск на доход 1 к 4, что для спекулятивной идеи вполне хорошие значения. Горизонт сделки от 1 месяца. В середине февраля вернусь с промежуточными результатами.

❗️Данная идея не может рассматриваться, как инвестиционная рекомендация. Слишком много рисков стоит перед инвесторами. На любой новости могут пролить акции и ниже озвученных отметок. Будьте бдительны и не повторяйте за моими действиями.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

( Читать дальше )

SPYDELL. Кто выкупает американский фондовый рынок.

- 19 января 2021, 11:58

- |

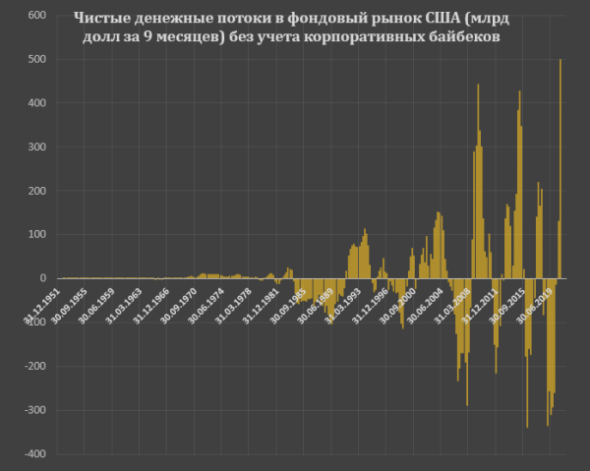

И кто обеспечил весь приток? Согласно данным ФРС, это были … сюрприз… нерезиденты, которые за 9 месяцев 2020 обеспечили чистый приток в 516 млрд долл!

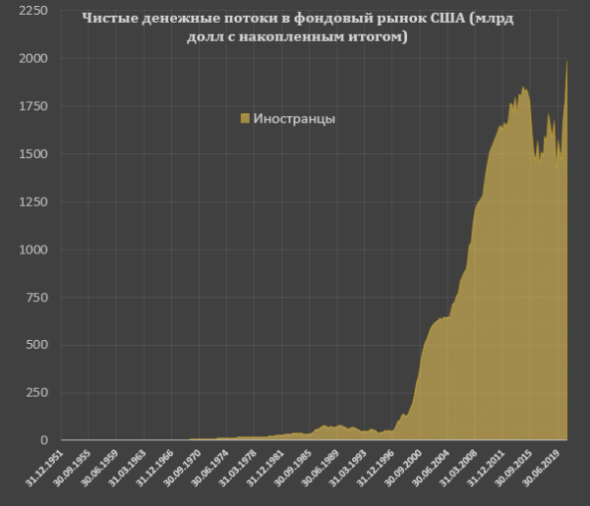

Нерезиденты выкупали американский фондовый рынок с 1996 по 2014 включительно с чистыми денежными потоками в 1.8-1.9 трлн долл. С середины 2015 были преимущественно продажи до 350-400 млрд на протяжении четырех лет. С 2020 самый масштабный выкуп по скорости, да и по объему – свыше трети от накопленных покупок до данного маневра.

( Читать дальше )

Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

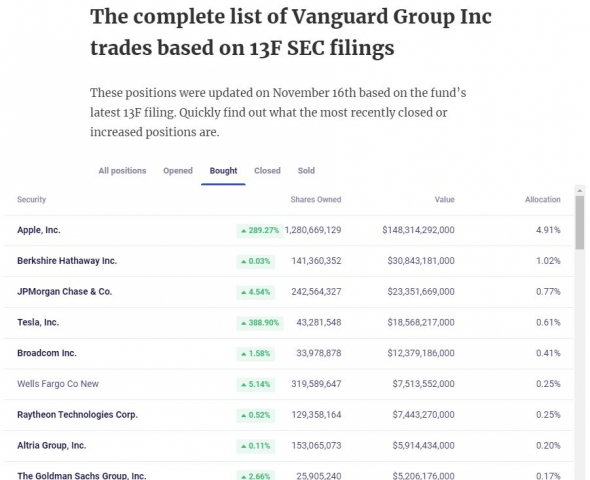

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

Как инфляция обманывает инвестора в акции - статья Уоррена Баффета 1977 года

- 11 января 2021, 19:21

- |

Telegram канал «Между Кейнсом и Баффетом»

Ставшие хрупкими во время пандемии мировые экономики получают стимуляцию от правительств, чем увеличивается вероятность роста инфляции. В частности в США, на самом большом фондовом рынке в мире, после избрания демократического большинства в сенате, возросла не только возможность повышения корпоративных налогов с 21% до 28%, но также более широкое и масштабное финансовое стимулирование. Аналитики Goldman Sachs прогнозируют, что победа в Джорджии позволит демократам добавить 600$ млрд на стимулирование у уже согласованным законодательством 900$ млрд в конце прошлого года. Такая новость о перспективе более сильного и быстрого подъема крупнейшей экономики мира способствовала подъему на европейских фондовых рынках, и росту акций компаний с циклической производительностью, акций компаний с малой капитализацией и также акций в экономически чувствительных отраслях, таких как финансы или индустриальное производство. Однако, если в краткосрочном и среднесрочном периоде расширение пакета стимулирования ведет к росту стоимости акций, и росту дивидендов, то в долгосрочной перспективе такая мера пугает ростом инфляции, которая буквально нивелирует рост акций.

( Читать дальше )

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

Дефицит торгового баланса США в ноябре вырос хуже прогноза

- 07 января 2021, 17:00

- |

Аналитики, опрошенные агентством Рейтер, полагали, что дефицит торгового баланса в отчетном месяце вырос до 65,2 миллиарда долларов. Значение за октябрь составило 63,1 миллиарда долларов.

В том числе экспорт из США в ноябре вырос по сравнению с октябрем на 1,2%, или на 2,2 миллиарда долларов, до 184,2 миллиарда долларов, а импорт за тот же месяц составил 252,3 миллиарда долларов, поднявшись на 7,2 миллиарда в месячном выражении (на 2,9%).

Дефицит внешней торговли товарами США в ноябре вырос по отношению к октябрю на 5 миллиардов долларов, до 84,6 миллиарда, а профицит по статье услуг уменьшился менее чем на 0,1 миллиарда долларов — до 18,2 миллиарда.

Бюро экономического анализа и Бюро переписи населения совместно готовят и публикуют данные об экспорте, импорте и торговом балансе США двумя месяцами ранее (с дальнейшей разбивкой на категории).

( Читать дальше )

SPAC: Как долго продлится эта тенденция «деньги ни за что»?

- 06 января 2021, 07:32

- |

С помощью одного инвестиционного инструмента «25-летний мужчина стал самым молодым миллиардером». Что это за инструмент?

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Если вы незнакомы с аббревиатурой SPAC, то она расшифровывается как «Специализированная компания по целевым слияниям и поглощениям», а вот что о ней говорят по Национальному общественному радио (29 декабря):

SPAC стал самым популярным трендом на Уолл-стрит.

Подписчики Elliott Wave Financial Forecast читали о SPACS в течение многих месяцев.

В августовском выпуске 2019 года был опубликован этот график и дано определение SPAC:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал