Избранное трейдера Teapottrader

Доход с дивидендов за год 1 миллион 71 тысяча рублей

- 07 августа 2025, 20:08

- |

Дивидендная стратегия в моём портфеле занимает 35%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Многие не понимают логику выбора мной дивидендных акций для портфеля. Я не ориентируюсь на дивидендную доходность, которую я могу получить в этом году. Я могу купить акцию, по которой даже отменили дивиденды с расчётом на то, что при возобновлении дивидендов, цена на неё вырастет и я заработаю и на дивидендах и на росте. Акции выбираю по таблице, которая показывает мне, какие акции более недооценены по сравнению с остальными с учётом текущей цены, истории дивидендных выплат, стабильности дивидендных выплат.

В июле по дивидендной стратегии купил в основной портфель МТС и ОГК-2.

В стратегии автоследования купил те же акции. Сейчас в портфеле присутствуют акции МТС, ОГК-2, НЛМК и облигации. Акции в стратегии автоследования занимают 86%. Остальное облигации.

Акции буду распродавать после сильного роста и полностью переходить в облигации.

( Читать дальше )

- комментировать

- 18.2К | ★6

- Комментарии ( 27 )

❓ Стоит ли доверять кредитным рейтингам?

- 22 июля 2025, 19:42

- |

📌 Многие инвесторы при поверхностном анализе высокодоходных облигаций смотрят лишь на 3 вещи – название компании, доходность к погашению и кредитный рейтинг компании. Сегодня подробнее расскажу о тех самых рейтинговых «звёздочках» в приложениях брокеров, и почему зачастую стоит быть более внимательным.

🔍 СУТЬ РЕЙТИНГОВЫХ АГЕНТСТВ:

• Кредитный рейтинг облигаций – это оценка способности компании вовремя выплачивать купоны и погашать сумму долга. Такую оценку выдают независимые рейтинговые агентства, используя свою методику.

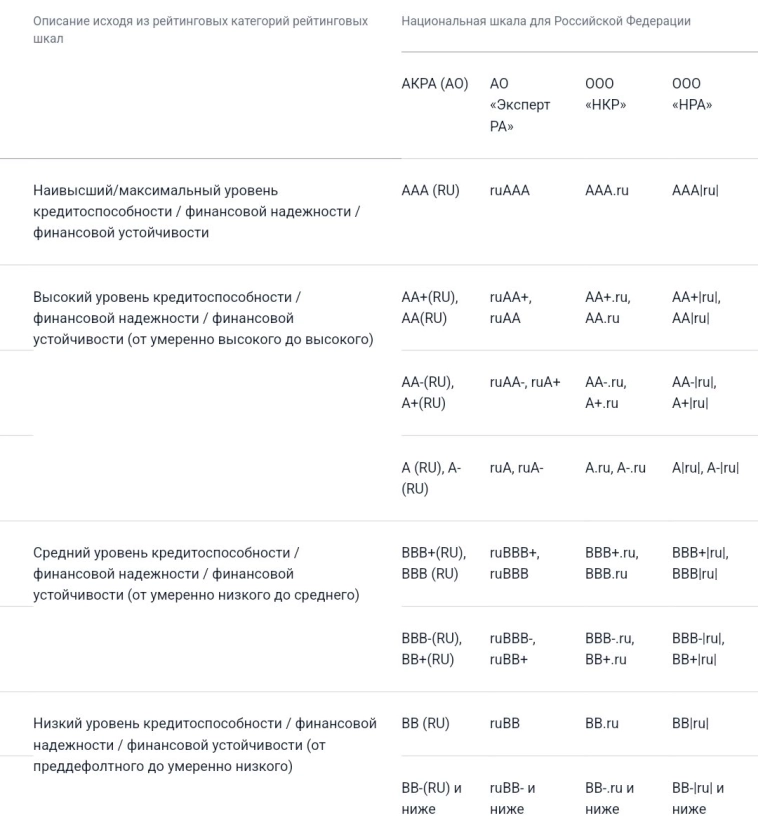

• Сейчас в России действуют 4 рейтинговых агентства – АКРА, Эксперт РА, НКР, НРА. Они присваивают рейтинг по шкале от ААА (наивысший уровень кредитоспособности) до С или D (преддефолтный или фактический дефолт).

• При определении рейтинга учитываются финансовое положение компании, её платёжеспособность, история предыдущих платежей, прогнозируемые доходы и прочие факторы.

🤔 ОШИБКИ ИЛИ ПОГРЕШНОСТЬ?

• Решил выделить 3 свежих примера, когда компании с сомнительными фин. результатами получали рейтинг выше B (средняя степень надёжности), после чего случался дефолт:

( Читать дальше )

Статистику надо уметь читать

- 22 июля 2025, 18:20

- |

Статистику надо еще уметь читать

В ответ на мою статью вчерашнюю про много денег на депозитах, от почитателей получила возражение, что:

Типа все не так, и не скупят недвигу, потому, что много вкладов мелких — им не на что покупать, а средних мало — поэтому не скупят недвигу.

И прислали аргументацию:

( Читать дальше )

ОФЗ дают меньше 15%.Есть еще хорошие облигации. Свежая таблица 22.07.25 облигаций с постоянным купоном.

- 22 июля 2025, 12:34

- |

Да, это легально: он облетел поле и вывел 3,6 млн ₽ чистыми за сезон

- 21 июля 2025, 17:11

- |

В 2020, уже под вечер, я работал в поле. Вдалеке я увидел огоньки.

Оказалось, что это ребята обрабатывали арбузы с помощью агродронов.

Техника не могла заехать в поле из-за погоды, а вносить удобрения было нужно, поэтому позвали дроновиков.

Я спросил у парней:

– Сколько вы берете за это денег?

Они ответили:

– 3 500 ₽ за 1 Га за срочность.

Я немного офонарел, потому что за 4 часа парни обработали 100 Га, а значит, получили 350 000 ₽ грязными.

Как вы понимаете, жизнь моя больше не была прежней, и я скоропостижно пошел искать дрон.

В статье расскажу, сколько денег может налетать агродрон, и как быстро можно окупить подобное предприятие.

( Читать дальше )

В Беларуси китайские Lixiang стоят на 2 млн рублей дешевле, чем в России.

- 21 июля 2025, 11:12

- |

В Беларуси китайские Lixiang стоят на 2 млн рублей дешевле, чем в России. Например, L7 в Беларуси стоит 4,5 млн рублей, а в РФ — 6,6 млн. @bankrollo

🐹Облигационный путь.

- 21 июля 2025, 10:37

- |

Сейчас пик по ставке был, плато было и стартовал цикл снижения КС и этот период актуален как раз для того что бы зафиксировать высокую доходность на определённый период времени.

🥜Хорошо, зафиксировали, а что дальше и как быть и вести себя не на экстремумах, а так сказать в межсезонье? Давайте разбираться!

🥜Собрали мы с вами облигационный портфель, как доктор прописал со сладкими купонами и с длинной в приоритете. Особенность облигаций в том, что эти бумаги постоянно генерируют денежный поток и особенно сейчас, так как пошёл устойчивый тренд по выплате купонов раз в месяц.

Свежие средства должны работать и пока идёт цикл снижения ставки правило покупки бумаг с фиксированным доходом остаётся актуальным, пусть и купонная доходность снижается, с этим уже ничего не поделаешь, ну это пока ещё будет компенсироваться ростом тела облигаций при последующих снижениях КС.

( Читать дальше )

🔥 Топ-10 ОФЗ для пассивного дохода по популярности у инвесторов

- 21 июля 2025, 08:24

- |

Инвесторы плотно сидят в длинных государственных облигациях, а в сервисе учёта инвестиций Snowball income можно не только инвестиции учитывать, но ещё и подглядывать за другими портфелями и популярными бумагами. Смотрим, какие ОФЗ самые популярные у пользователей Снежка.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 2,5+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

🔥 Чтобы не пропустить новые классные подборки и обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Полезное про облигации:

- Топ-10 облигаций с плавающим купоном и высокой доходностью от аналитиков Финуслуг NEW

- 13 надёжных облигаций с переменным купоном NEW

- 10 длинных ОФЗ для получения стабильного пассивного дохода

- ОФЗ с доходом каждый месяц, чтобы богатеть равномерно в течение года

( Читать дальше )

🐑 Хайп корпоративных облигаций. Зачем люди берут бонды под снижение ставки и не понимают как теряют деньги? ТОП правил качественного выбора

- 20 июля 2025, 21:12

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами в Стамбуле", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#152. За чашкой чая..

Как многие знают, после "оптимистичных" заявлений Трампа у рынка остался единственный значимый драйвер в июле — заседание ЦБ, которое пройдет на следующей неделе. Ну и многие, очевидно, ожидают снижения ставки вплоть до 18% (кто-то даже до 17%)

Исходя из этого, всю последнюю неделю наблюдал, как масса инвесторов соревновалась в увлекательной игре "Я умнее и заработаю на этом больше".

Одним из активов выступили корпоративные облигации. И казалось бы, а что может быть ещё легче, чем выбрать хорошие бонды? Ничего, если дело не касается инвестора одержимого идеей смягчение ДКП. А вот тут проблемы начинают проявляться…

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 50 )

❗ Эта таблица должна быть у каждого инвестора

- 18 июля 2025, 20:40

- |

📌 Решил составить таблицу долговой нагрузки наиболее популярных компаний. Все 200+ компаний не влезло бы в одну читаемую картинку, поэтому отобрал только 68 с капитализацией более 15 млрд рублей (+ IVA и Русолово). Где это возможно, учитывал отчёты за 1 кв. 2025 г.

❓ СМЫСЛ ПОКАЗАТЕЛЯ:

• Показатель «Чистый долг/EBITDA» позволяет оценить способность компании вовремя погасить свои долги. Чем он выше, тем более вероятен дефолт или внеплановая допэмиссия акций.

• По механике расчёта, этот коэффициент показывает, сколько лет нужно компании, чтобы погасить свои долги, используя свой текущий размер EBITDA.

📊 ЦВЕТОВОЕ РАНЖИРОВАНИЕ:

🟢 Зелёным цветом отметил компании с отрицательным чистым долгом – они зарабатывают дополнительную прибыль благодаря высокой ключевой ставке. Такие компании могут погасить все свои долги, используя только уже имеющиеся денежные средства.

🟡 Жёлтым цветом отметил компании с умеренной долговой нагрузкой. У этих компаний чистый долг меньше, чем годовая EBITDA, поэтому в большинстве случаев у таких компаний нет проблем с долгами.

( Читать дальше )

- комментировать

- 50.7К |

- Комментарии ( 33 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал