Избранное трейдера Василий Климов

IPO, которое вас насторожит: как сделки SPAC стали править миром

- 09 октября 2020, 11:01

- |

Что общего у Playboy и Nikola? Процесс выхода на биржу. И IPO Nikola, и возможное размещение Playboy — это сделки SPAC. Такие сделки являются сложным инструментом и подходят только для профессиональных инвесторов.

Что такое SPAC?

SPAC — это компания, созданная, чтобы купить другую компанию. SPAC не имеет собственного бизнеса. Его цель — вложить деньги инвесторов в другую компанию.

В момент формирования SPAC якорный инвестор — его называют спонсором — вкладывает первые деньги в капитал компании. Далее спонсор собирает средства других инвесторов, выпускает акции SPAC на биржу и ищет подходящую цель для покупки. У SPAC есть четкая стратегия инвестиций, конкретный срок жизни (обычно два года) и вся необходимая документация.

Фактически SPAC — это специализированный инвестиционный фонд.

Целью SPAC может быть любая перспективная компания, которая хочет выйти на биржу. Компания-цель должна договориться со SPAC о цене и раскрыть необходимую информацию о своем бизнесе. После заключения сделки компания-цель получает листинг на бирже, который раньше принадлежал SPAC, и фактически становится публичной. Именно поэтому часто используется термин IPO. Например, «Nikola провела IPO». Фактически IPO проводил сам SPAC задолго до покупки компании Nikola.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ETF для новичков: какие фонды доступны в России начинающему инвестору?

- 01 октября 2020, 12:21

- |

Всем уже надоела фраза «не держи яйца в одной корзине». Но она все еще остается хорошим советом, ведь в ней косвенно речь идет именно о диверсификации, о которой я вечно твержу своим подписчикам.

Разумная диверсификация, на мой взгляд, это 50% успеха на фондовом рынке. Давайте представим ситуацию — вы новичок и пока не очень хорошо умеете отбирать акции в портфель. Если вы хорошенько диверсифицируетесь и распределите свои деньги на 20 активов по 5% каждый, то шанс потерять все деньги намного меньше, чем если бы вы вложились в 5 активов по 20%. Логика проста — риск банкротства или многолетнего падения сразу у 20 компаний намного меньше, чем у 5.

Так причем тут ETF?

ETF — инструмент, который позволяет купить одну бумагу фонда, внутри которого уже куплено большое количество акций. Например, ETF SPY на американский индекс S&P500 включает в себя акции на миллионы долларов (если покупать их отдельно), а стоит он всего 320$.

При этом, ETF позволяет делать намного бОльшую диверсификацию, чем покупка отдельных акций. Кроме SPY вы можете приобрести фонды на отдельные сектора экономики или даже на другие страны, помимо США, и потратить на это 1000$, нивелировав тем самым большинство рисков.

( Читать дальше )

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO,

( Читать дальше )

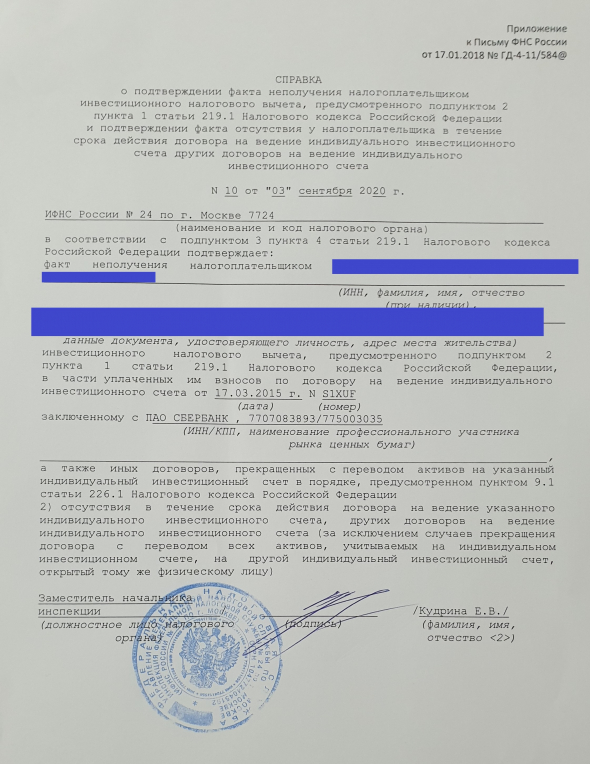

ЗАКРЫТИЕ ИИС. ВЫЧЕТ ТИПА Б

- 24 сентября 2020, 12:21

- |

В середине лета озаботился закрытием ИИС. И получить вычет типа Б. Решил описать, чтоб не забылось.

В идеале конечно открыть такой ИИС и не закрывать. Однако была пара причин:

1. Вывести часть средств

2. Поменять брокера – Сбер нестабильно работает.

Можно было озаботиться переводом денег к другому брокеру, но решил не заморачиваться. Поскольку сразу планирую отрыть новый, также есть второй ИИС (на супругу). За конец этого года-начало следующего разбросаю остаток, чтоб сильно не попасть на налоги. Конечно рассчитываю, что осенью увеличат лимит для типа Б о 2.5-3млн.

По процедуре:

— Сбер закрывает счет и выводит деньги на карту за 4 дня. Для этого необходимо принести справку из налоговой, что не получал вычет типа А.

— справку налоговая готовит один месяц (в реале была готова через 3 недели). Для этого запросили документы от брокера:

1. Договор на открытие ИИС

2.Платежки о внесении средств на ИИС за все года.

При сборе доков возникла проблемка. Сбер выдает платежки только за последние 5 лет. В итоге подвис один перевод в 2015, распечатать который не мог ни онлайн, ни через менеджера. В итоге дополнительно распечатали Отчет брокера со всеми переводами. И пришлось созваниваться с налоговой и объяснять ситуацию.

( Читать дальше )

Инструкция для наследников

- 18 августа 2020, 10:41

- |

Недавно один из клиентов попросил меня создать инструкцию для своих родных на случай, если с ним что-то случится. Идея родилась у него после того, как в нашем клубе выступил Андрей Шпак с рассказом о том, как готовиться к передаче наследства и какие вопросы стоит проработать заранее.

⠀

Чтобы понять, для чего это делать, задайте себе эти вопросы:

⠀

— Если завтра со мной произойдет несчастный случай, мои близкие точно знают, где и сколько у меня хранится и смогут воспользоваться этими деньгами?

⠀

— Мои родные четко понимают, как не потерять права на мои активы в случае моей нетрудоспособности или смерти?

⠀

— В случае форс-мажора моим родным точно хватит наличности на их счетах, чтобы спокойно подождать полгода и вступить в права наследования?

⠀

Что должно быть в этой инструкции:

⠀

— Инвестиционные счета

— Страховые счета

— Банковские счета, ячейки, электронные кошельки

— Кредиты и кредитные карты

— Недвижимость

— Доли в бизнесе (ИП, ООО, ОАО, иностранные компании)

( Читать дальше )

Лариса Морозова: Механизмы начисления и выплаты дивидендов

- 29 июля 2020, 16:05

- |

Продолжаю тему отчетностей по РСБУ. Итак, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

Есть ещё налоговый учёт. Рассматривать не будем, будем только помнить, что из него берутся данные для строки в Ф2 «Текущий налог на прибыль»

Ф2-это «Отчет о финансовых результатах» форма№2. Обращаю ваше внимание, что начиная с отчётности за 2012 год название «Отчёт о прибылях и убытках» изменено — теперь он называется «Отчёт о финансовых результатах».

1). Источник НАЧИСЛЕНИЯ дивидендов

Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев отчетного года может быть принято в течение трех месяцев после окончания соответствующего периода.

Источником начисления дивидендов является чистая прибыль общества отчетного периода (после налогообложения), которая определяется по данным РСБУ

Также возможно распределение нераспределенной прибыли прошлых лет на выплату дивидендов в текущем налоговом периоде

Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества. Это должно быть оговорено в Уставе АО. Такое положение есть например в Уставе Самараэнерго.

Обратите внимание, ни о какой оплате товаров, работ, услуг для выручки по РСБУ у эмитентов в подавляющем большинстве случаев речи нет.

Отчет формируется на основании правильно оформленных согласно нормативной базе документов.

Обращаю ваше внимание ещё раз: на данном этапе нас не интересует, что происходит между контрагентами, кто кому заплатил, не заплатил, есть у эмитента оборотные средства или нет. Для расчетов в Ф2, это значения не имеет.

Чистая прибыль рассчитана на основании документов и показана в Ф2.

( Читать дальше )

Три заблуждения о дивидендах на Санкт-Петербургской бирже

- 23 июля 2020, 13:41

- |

В прошлой статье я разбирал заблуждения о дивидендах на Московской бирже (Частые заблуждения о дивидендах на Мосбирже). Сегодня мы разберем ситуацию на Санкт-Петербургской бирже.

Основное заблуждение, которое можно встретить, — это то, что 10% налога удерживается в США и 3% необходимо доплатить в российский бюджет или если не подписана форма W-8BEN, то удерживается 30% и ничего доплачивать не нужно. По большинству ценных бумаг это так, но разберем исключения, которых больше, чем на ММВБ.

1. Заблуждение о бумагах, которые относятся к REIT*, — налог 30%

Это касается компаний и фондов, связанных с недвижимостью. Может оказаться, что они относятся к особому типу бумаг — REIT. Тогда с полученных дивидендов в любом случае будет удержано 30% (даже если подписана форма W-8BEN).

Узнать, относится ли компания к REIT, можно следующими способами:

Сайт Национальной ассоциации риелторов США (NAREIT)

( Читать дальше )

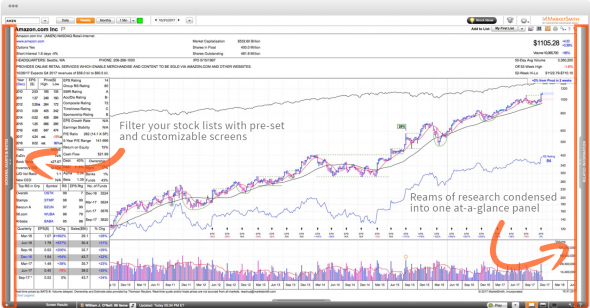

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

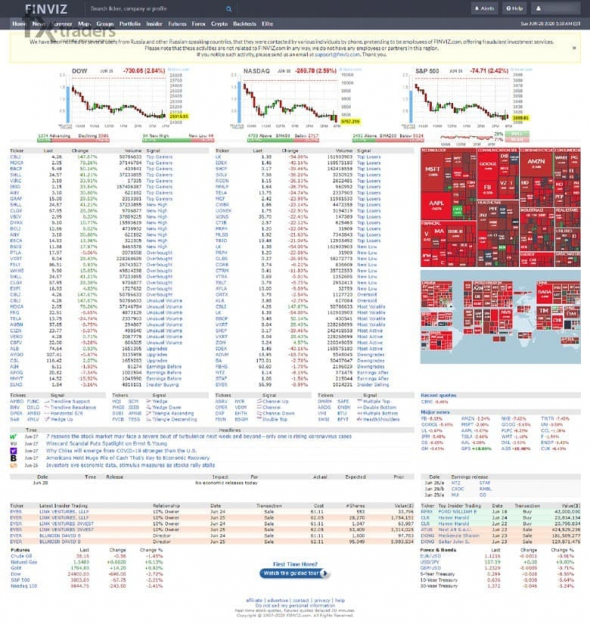

ОБЗОР СЕРВИСА FINVIZ — НЕ СКРИНЕРОМ ЕДИНЫМ

- 08 июля 2020, 11:49

- |

Опытный трейдер Никита Шевченко расскажет, как работать с Finviz, проинструктирует по основному функционалу и покажет «фишки» платной подписки.

Первая ассоциация с сервисом Finviz — это конечно же скринер акций, пользующийся огромной популярностью среди трейдеров и инвесторов со всего мира. Такая признанность сервиса обусловлена многообразием функционала для поиска нужных активов для последующего анализа, торговли или инвестиций.

Официальный сайт ресурса находится по адресу https://finviz.com.

Локализация сервиса только английский язык, но это не повод, чтобы проходить мимо. На сегодняшний день существует огромное количество дополнений браузера для перевода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал