Избранное трейдера Валентин Погорелый

Как компании зарабатывают деньги. Ставропольэнергосбыт

- 19 декабря 2022, 21:23

- |

Фото ПАО «Ставропольэнергосбыт». Фоток в этой статье больше не будет. Это единственная приличная, которую нашёл. Остальное — какие-то сотрудники конторы разной степени усталости. Даже Михалыча никакого нет

Сегодня по просьбам трудящихся читаю годовой отчёт ПАО «Ставропольэнергосбыт». Компания является крупнейшей сбытовой компанией на территории Ставропольского края. Основная деятельность «Ставропольэнергосбыт» заключается в покупке электроэнергии на оптовом и розничных рынках; продаже электроэнергии на оптовом и розничном рынках потребителям (в том числе гражданам), выполнении функций гарантирующего поставщика.

ПАО «Ставропольэнергосбыт» образовано в апреле 2005 года в результате реформирования российской энергетики путем выделения из состава ОАО

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Как компании зарабатывают деньги. Россети и ФСК ЕЭС

- 12 декабря 2022, 23:43

- |

Предыдущая статья:

Как компании зарабатывают деньги. Публичные дочерние компании ПАО «Россети» (электрические сети)

На прошлой неделе посмотрели на торгующиеся на бирже дочки «Россетей», теперь настал черёд материнской компании и её годового отчёта. Группа «Россети» – один из крупнейших в мире электросетевых холдингов, обеспечивающий электроснабжение потребителей в 78 субъектах Российской Федерации. В состав группы входит 33 дочерних и зависимых общества, в том числе 1 магистральная сетевая компания (ПАО «ФСК ЕЭС») и распределительные сетевые компании: помимо 12 торгующихся на Мосбирже, в их число входят АО «Тюменьэнерго» и АО «Янтарьэнерго».

В 2022 году ПАО «Россети» и дочерняя ПАО «ФСК ЕЭС» объявили о слиянии путём присоединения холдинговой компании ПАО «Россети» к ПАО «ФСК ЕЭС». Акции ПАО «Россети»

( Читать дальше )

Как компании зарабатывают деньги. Публичные дочерние компании ПАО "Россети" (электрические сети)

- 06 декабря 2022, 01:50

- |

Фото ПАО «Россети Северо-Запад»

В конце года решил заняться изучением главного «наземного левиафана» Мосбиржи — Россетей со всеми её дочками. Вся эта семейка возникла на Мосбирже при реформе РАО ЕЭС России. Одним из смыслов реформы была приватизация генерирующих и сбытовых подразделений в отдельные компании, оставив сетевую инфраструктуру под контролем государства. С последним всё так и есть — в классификации на Смартлабе весь сектор «Электросети» представлен государственной ПАО «Россети» и её дочками. А вот в генерации и энергосбыте по-прежнему есть парочка компаний, крупными акционерами которых эти самые Россети до сих пор являются — полностью продать так и не удалось. Сегодня рассматриваем только дочерние компании Россетей из сектора «Электросети», остальных оставим на потом. При этом в числе дочерних не буду рассматривать ПАО «ФСК ЕЭС» — компания находится в процессе слияния с материнской и скоро станет головной структурой холдинга, ей также стоит посвятить отдельную статью.

( Читать дальше )

"ВСМПО-АВИСМА"- УРАЛЬСКИЙ ТИТАНОВЫЙ ГИГАНТ

- 20 ноября 2022, 16:11

- |

Довольно сложная Компания для разбора, официальный сайт Корпорации вообще перестал работать, всю отчетность спрятали, все покрыто туманом санкционной войны. Тем не менее давайте попробуем заглянуть, как вообще устроен Бизнес Корпорации и есть ли у него инвестиционные перспективы.

ВСМПО-АВИСМА (#VSMO) — вертикально-интегрированный мировой лидер по производству титановой продукции, слитков и всех видов полуфабрикатов из титановых сплавов. Компания образовалась в результате объединения двух предприятий в 2005 году: ОАО «ВСМПО» и ОАО «Ависма» в единую Корпорацию «ВСПМО-АВИСМА»

Корпорация «ВСМПО-Ависма» производит свои изделия из следующих металлов:

Титан. Основная статья экспорта, его доля в общих результатах более 90%. Данный металл особо ценится за низкую плотность в сочетании с высокой прочностью и отличной стойкостью к коррозии. Основной потребитель — это авиакосмическая промышленность, так как титановые сплавы могут функционировать при температурах от 0 до +600 °C, поэтому их используют в авиадвигателях для дисков, лопастей, валов и корпусов и т.п

( Читать дальше )

Генерация свободного денежного потока в Интер РАО сохраняется - Синара

- 16 ноября 2022, 16:27

- |

Катализаторы роста: дивидендные выплаты; возобновление публикации отчетности; приобретение генерирующих активов; потенциальная продажа доли ПАО «Россети ФСК ЕЭС» в Интер РАО.

( Читать дальше )

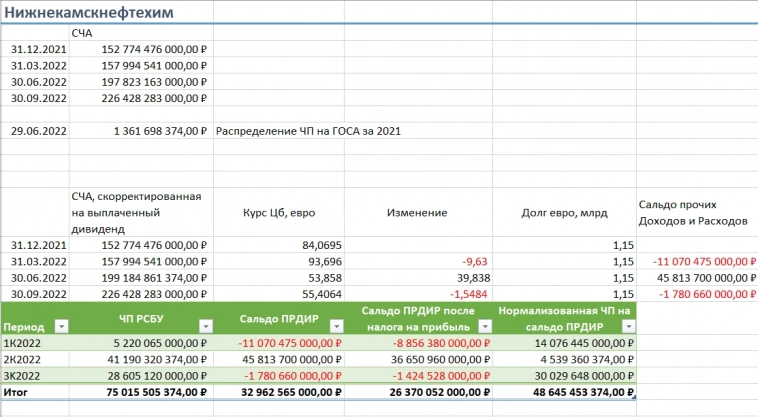

Нижнекамскнефтехим и Казаньоргсинетез: результаты 9М2022

- 28 октября 2022, 11:04

- |

Сегодня о чистой прибыли указанных компаний по методике стоимости чистых активов за 9М2022 в ситуации недоступности финансовой отчетности.

НКНХ — 75,015 млрд руб. ЧП по РСБУ,

а ЧП, нормализованная на курсовые разницы, — 48,645 млрд руб.

КОС — 32,41 млрд руб. ЧП по РСБУ,

а ЧП, нормализованная на курсовые разницы — 30,17 млрд руб.

Ссылки на значения СЧА компаний

https://fedresurs.ru/sfactmessage/284FCDC43329431783CBD81137772863

https://fedresurs.ru/sfactmessage/18E3FF51E58A431A8D2A5FF397B48066

СЧА ситаются вот по такой формуле:

СЧА = Раздел 3 баланса — неоплаченный УК + Доходы будущих периодов (1530).

Посколько УК давно оплачен, то СЧА=Раздел 3 + Доходы будущих периодов (1530).

Так как другие строки в Разделе 3 не меняются, то изменение СЧА за отчетный период РАВНО ЧП за этот же период с точностью до изменения Дохода будущих периодов по строке 1530 за отчетный период, которым можно пренебречь в связи с малым значением изменения Дохода будущих периодов (30-40 млн руб) за отчетный период.

Также нужно помнить, что при распределении ЧП в виде дивиденда на ГОСА за 2021 на 29.06 и 30.06.2022 у эмитентов произошло уменьшение Раздела 3 за счет уменьшения строки 1370 — объявленные дивиденды уменьшили нераспределенную прибыль в день проведения ГОСА.

С учетом таких умозаключений по НКНХ имеем такую картинку:

( Читать дальше )

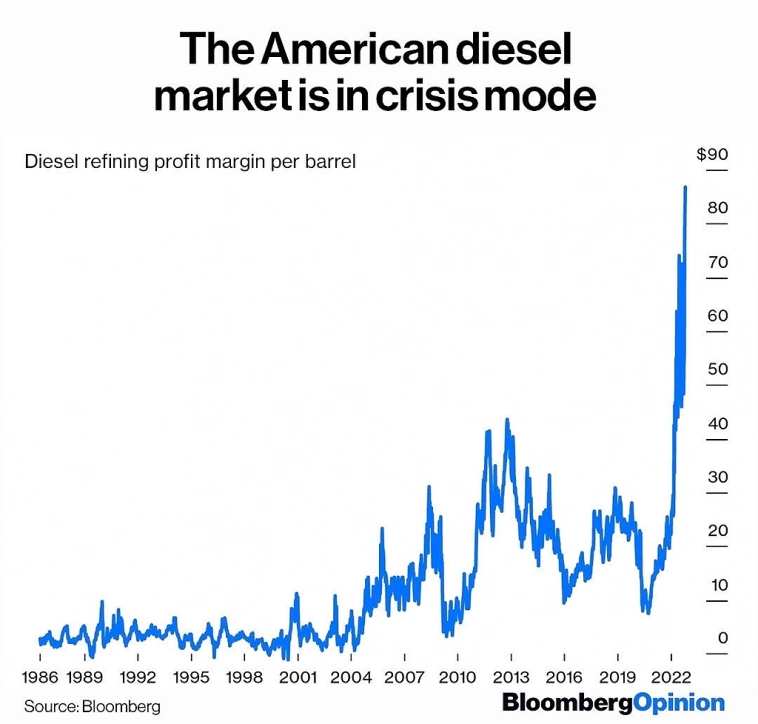

Переработка дизеля дорожает в США

- 26 октября 2022, 15:20

- |

Маржа переработки с барреля уже выше цены самого барреля)) в США сейчас под 90 баксов, в Европе около 70 (пару дней назад был пик в 82).

НПЗ лукойла все ещё купаются в шоколаде, как и отечественные экспортёры дизеля (Роснефть, лукойл, татнефть и другие). С 5 февраля будет сложнее, но кому — нам или им?

Как компании зарабатывают деньги. Русагро

- 18 октября 2022, 00:02

- |

Фото Русагро

Сегодня читаем годовой отчёт и изучаем из чего состоит бизнес компании Русагро — одного из крупнейших вертикально интегрированных агрохолдингов России.

Сельское хозяйство — один из первых бизнесов, придуманных человечеством. До наступления промышленной революции все бизнесы, и сельское хозяйство в том числе, были по современным меркам малыми и средними. Это связано с проблемами масштабирования — земля не берётся из ниоткуда, её нельзя произвести или переместить туда, куда хочется. Если вы каким-то образом получили во владение землю, то масштабы вашей деятельности сильно ограничены мобильностью транспорта и обрабатывающей техники. Из-за этих ограничений с древних времён земля обрабатывалась сельскими жителями, живущими в непосредственной близости от сельхозугодий. Еда производилась недалеко от мест её потребления — низкая мобильность транспорта и отсутствие холодильных машин в большинстве случаев не позволяли перевозить продукты на дальние расстояния до их порчи. Сегодня железный конь пришёл на смену крестьянской лошадке, мобильность в сельском хозяйстве и пищевых производствах выросла значительно, однако даже в структуре таких крупных холдингов как Русагро до сих пор заметно тяготение к малым формам — компания состоит из большого количества малых и средних предприятий, заточенных в основном на локальный рынок. Все они объединены в четыре сегмента бизнеса: сельскохозяйственный, масложировой, мясной и сахарный. Хлопнул бургер, сахарку пожевал, маслицем запил и пошёл зябь пахать, молотить ячмень и т.д.

( Читать дальше )

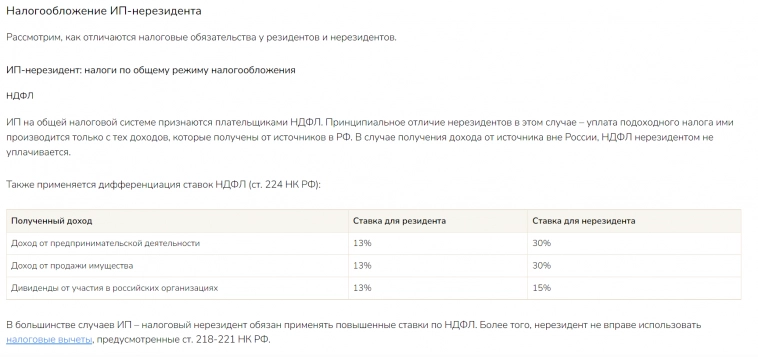

НДФЛ 30% как неминуемый "дамоклов меч" для убежавших из РФ

- 16 октября 2022, 16:51

- |

автоматически утрачивают статус Налогового резидента РФ, все специальные статусы (для целей налогообложения), такие ИП, самозанятый (статус сохраняется) и т.д. ???

В итоге они должны будут самостоятельно доплатить разницу между 13/15% НДФЛа и 30% (ставка для налоговых нерезидентов)

по доходам от источников в РФ:

— зарплата

— Cдача в аренду имущества (как физлицо или по патенту)

— ГПД с резидентами РФ

— ДКП (продажа имущества, долей)

— Биржевых доходов

— доходов от продажи Валюты на территории РФ

и т.д.

Более серьезная уязвимость возникает при продажи недвижимости в РФ лицами в статусе налогового нерезидента — тут кроме 30% НДФЛ можно еще и лишиться права на имущественный вычет...

( Читать дальше )

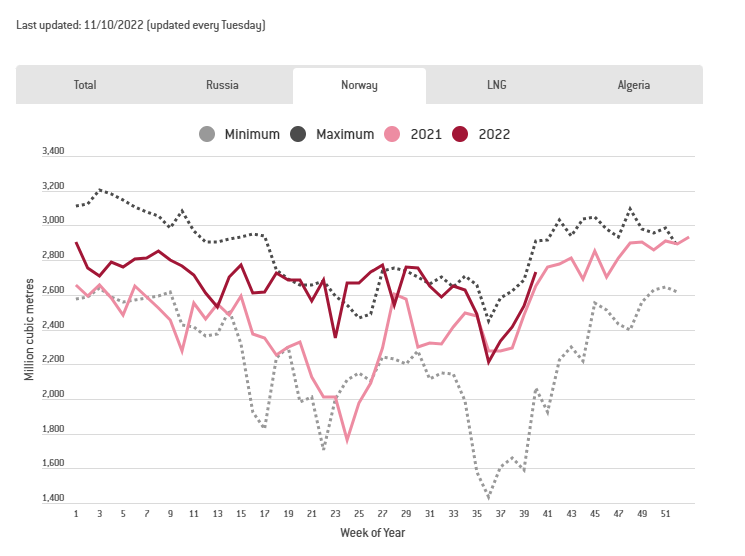

Отказ от российского газа в Европе. Часть 2. Зима 2022-2023

- 14 октября 2022, 10:40

- |

Этот пост является продолжением 1-й части, опубликованной в марте этого года. Тогда еще многое не было понятно, и я делал прогноз, сможет ли ЕС заполнить хранилища до 80% без Газпрома к 1-му ноябрю. Вывод был следующий: хранилища без поставок Газпрома не заполнить, и из РФ будет поставлено около 66 млрд куб. м.

Фактически ЕС заполнил свои хранилища до необходимого уровня 80% на 2 месяца раньше, чем планировал, а Газпром поставил при этом всего 32 млрд куб м. Прогноз разошелся с фактом по 2 причинам: рост добычи газа Норвегией и снижение потребления в Европе.

Начнем с 1-й причины. В своем прогнозе я считал, что поставки из Норвегии во 2-м квартале будут ниже, чем оказались по факту. В прошлые годы в мае-июне проводили регламентные технологические работы, которые снижали добычу и поставку газа. Судя по новостям, часть этих работ Норвегия перенесла на сентябрь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал