Избранное трейдера V.

Как я декларацию за 2021 год подавал

- 19 января 2022, 13:01

- |

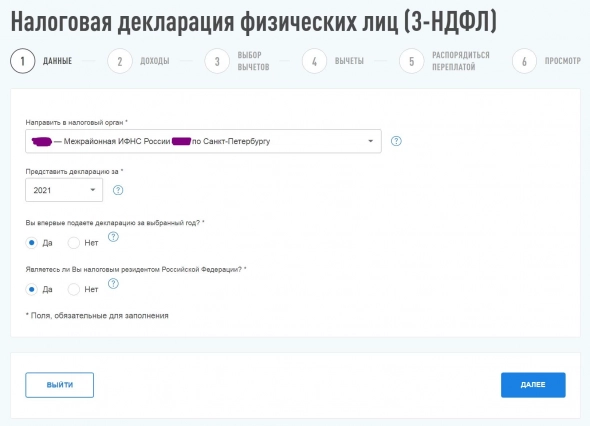

Ух, на этот раз было чуть сложнее, чем обычно. Это ежегодный пост-инструкция о том, как я подал декларацию для получения вычета по ИИС, а также для передачи сведений о полученных доходах за рубежом — дивидендов от иностранных компаний.

Пост за прошлый год на смарт-лабе: smart-lab.ru/blog/670409.php

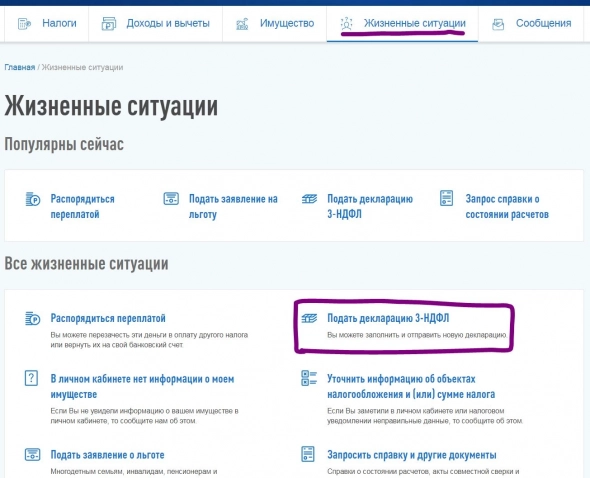

Подавал через официальный сайт налоговой. Там надо найти раздел Жизненные ситуации — Подать декларацию 3-НДФЛ. Почему это в жизненных ситуациях — не спрашивайте. Сам не понимаю.

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 27 )

Получение вычета по ИИС тип А в 2022 году

- 13 января 2022, 12:28

- |

Наступил 2022 год, а это значит, что самое время позаботиться о возврате вычетов, которые нам полагаются по закону.

Сегодня подробно разберем вопрос о том, как получить вычет по ИИС тип А по новой упрощенной схеме, которая заработала с 2022 года, а также через заполнение формы 3-НДФЛ.

( Читать дальше )

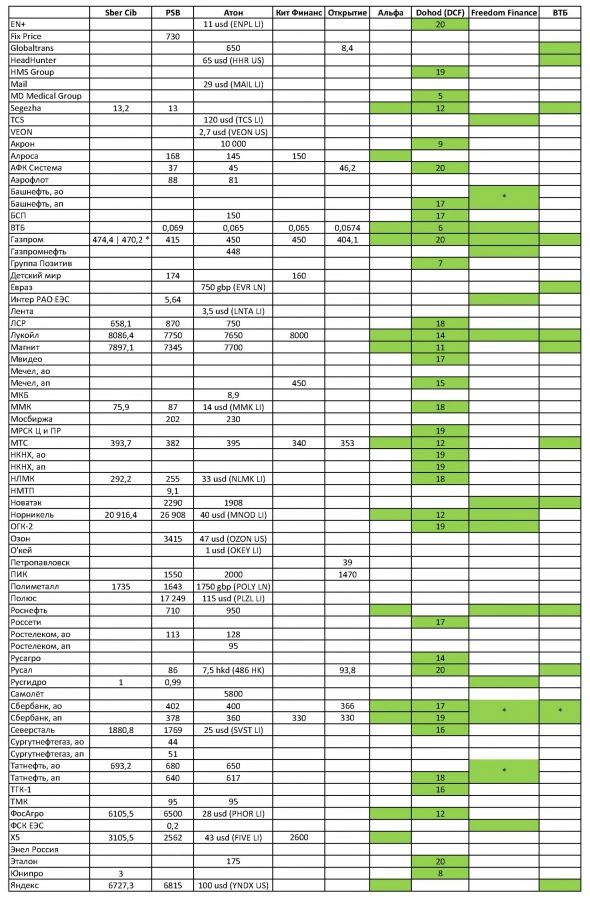

Таблица прогнозов банков и инвестдомов по акциям РФ на 2022

- 02 января 2022, 13:25

- |

Всем добрый день.

После прочтения ряда отчётов на 22 год, составил для себя таблицу и решил поделиться ею с уважаемым сообществом. Может она и кривая/косая, но для ленивых сойдёт.

а) у Сбера прогноз по Газрому на разных страницах документа разный :)

б) у Атона много отсылок на Блумберг. Ряд цен указан в USD, GBP и HKD (в скобках указываю прогнозный тикер)

в) у Альфы нет прогнозов с цифрами, но выделен ряд компаний рост цены акций которых они ждут (отмечены зелёным)

г) у Дохода выделен ряд лидеров секторов на основе их DCF модели

д) у Фридома так же нет прогнозных цен, но упомянуты некоторые компании (* — иногда без привязки к типу акций)

е) у ВТБ упоминание конкретных компаний без ожидаемых цен

Российские акции, которые могут сделать ИКСЫ в 2022 году?

- 01 января 2022, 20:55

- |

То есть такие акции, цена которых может вырасти больше чем на 100%.

Например, по итогам 2021 года иксы сделали следующие бумаги:

📈SMLT

📈MTLRP

📈ISKJ

📈RASP

📈KAZT

📈NFAZ

📈TCSG

📈BELU

📈FESH

📈AQUA

📈KZOSP

📈VSMO

📈TGKD

📈RUAL

Из этих бумаг я бы выделил только TCSG как нормальную инвестиционную историю, ну может быть SMLT ещё. Остальные — либо неликвид, либо разгон, либо бенефициары исключительного роста на сырьевых рынках(т.е.везения).

Итак, ваши предположения по бумагам-иксам в 22 году жду в комментарии.

Спасибо за активное участие.

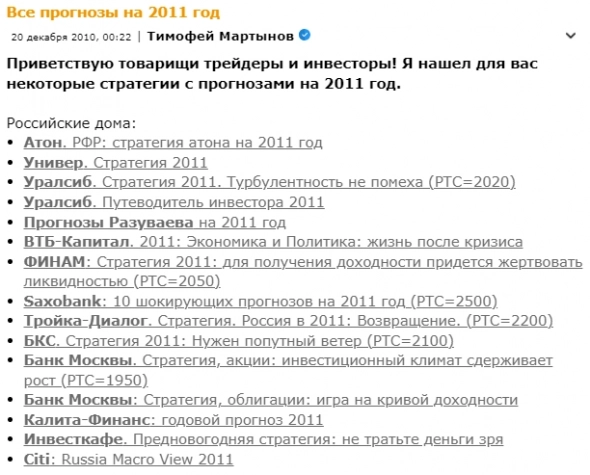

Присылайте стратегии по фондовому рынку на 2022 год!

- 30 декабря 2021, 11:18

- |

Вот посмотрите, что было только по российскому рынку:

Друзья, если у вас есть стратегии от инвестдомов на 2022 год, скидывайте пожалуйста в комментарии к этой записи (через ссылку и файлообменник) или на почту admin@smart-lab.ru

Спасибо!

А то ей богу, даже почитать нечего на январских:)

📚Обзоры и стратегии мировых инвестбанков на 2022 год

- 30 декабря 2021, 10:52

- |

По традиции в конце года публикую материалы со взглядами аналитиков на 2022 год. Собрали их вместе с подписчиками канала Bastion.

1. Wells Fargo II Which Way to the Recovery Outlook 2022

2. JP Morgan PB Preparing for a vibrant cycle Outlook 2022

3. Invesco Investment Outlook 2022

4. BNP Paribas The Investment Outlook for 2022

5. BNP Paribas Investment Themes Report 2022

6. Citi Global Wealth Investments Outlook 2022

7. VTB — Взгляд на рынки капитала 2022

8. UBS Outlook 2022

9. Credit Suisse Investment Outlook 2022

10. JPM equity outlook 2022

11. ING global outlook 2022

12. Barclays 2022 US Equities Outlook

13. Wells Fargo 2022 Automotive, Mobile & IoT Semiconductor,EDA Outlook

14. Goldman Sachs 10 Questions for 2022

15. Morgan Stanley — Media & Entertainment Outlook

16. Morgan Stanley — 2022 Global Semis Outlook

17. JP Morgan — Internet Outlook 2022

18. Goldman Sachs — Consumer Cyclicals Outlook

19. Goldman Sachs — Aerospace&Defense Outlook

20. JP Morgan Stocks for every strategy Pt1

21. JP Morgan Stocks for every strategy Pt2

22. Black Rock 2022 Global Outlook

23. Robeco The Trends Shaping our Future in 118 Charts

24. JP Morgan 2022 Long-Term Capital Market Assumptions

UPD Добавлены обзоры

25. Атон — Стратегия 2022

26. Кит Финанс Стратегия 2022

27. Сбербанк CIB Стратегия 2022

28. Фридом Финанс Стратегия 2022

29. Открытие Стратегия 2022

30. Vanguard economic and market outlook for 2022

31. HSBC Investment Outlook 2022

32. Fidelityoutlook2022

33. Santander Investing in a world in transition

Если у вас есть еще интересные материалы, то делитесь в комментариях

Обзоры на Google Disk

drive.google.com/drive/folders/1eeDts5joLWydcfeON-W7PJVMoTqIDPY5?usp=sharing

Виды ETF от FinEx: полный список

- 23 декабря 2021, 20:45

- |

На Московской бирже торгуются пять видов ETF от FinEx: на облигации, акции, золото, фонды денежного рынка и секторальные ETF. С их помощью инвестор может составить диверсифицированный портфель. Мы подготовили полный список ETF по классам активов с кратким описанием каждого фонда, чтобы вам легче было сориентироваться во всем многообразии наших тикеров.

1. Фонды денежного рынка

Зачем нужны в портфеле: помогут сохранить сбережения и инвестировать без риска. Эти инструменты подходят для размещения временно свободных денежных средств.

- FXTB — низкорисковый долларовый фонд, внутри которого представлены американские краткосрочные казначейские облигации (векселя) — самые надежные инструменты фондового рынка (кредитный рейтинг — AAA).

( Читать дальше )

Моя страта выбора бумаг на фонде

- 23 декабря 2021, 16:42

- |

Решил изложить свою основную стратегию выбора бумаг на фонде, вдруг кому-то будет полезно.

Стратегия заключается в пошаговом анализе разных аспектов конторы. Каждый следующий шаг делается, только если устраивают результаты предыдущего. Если результаты не устраивают, то фирма перестает анализироваться. Экономятся время и ресурсы.

Стратегия предназначена в основном для долгосрочного инвестирования, может использоваться и на среднесрок. На краткосрок рекомендуется использовать с осторожностью.

Итак, план анализа.

Шаг 1. Финансы.

Любая контора начинает анализироваться с ее финансов.

Основные тезисы анализа:

1. ключевые показатели для анализа в порядке убывания важности: ROA, рост выручки, рост EPS, L\A.

Помимо этого считается операционная прибыль (ОП), чистая прибыль (ЧП), дивдоха, доха обратного выкупа (если возможно), рост капитала, операционная маржа, маржа чистой прибыли, ROE. В некоторых случаях имеет смысл следить за свободным денежным потоком.

( Читать дальше )

Правильный фундаментальный анализ. Или как не запутаться в P/E, EBITDA, ROA и т.д

- 20 декабря 2021, 00:05

- |

Каждый из нас, читая очередную оценку фундаментальных показателей сталкивался с проблемой. А как её воспринимать? P/E у первой компании выше, но меньше ROE. Зато EPS уже значительно выше у первой. А у третей так в P/B в разы лучше первой и второй. И дальше что? Что покупать? Хорошая компания с ROA 1% или ужасная, и ее лучше не брать? Для всех, кому аналитики свернули мозг в трубочку, посвящается эта статья. Все гораздо проще.

Существует несколько базовых показателей. По которым принято оценивать СТОИМОСТЬ компании. Т.е. как дорого или дёшево вы за нее заплатили. Первый появившийся и самый распространённый P/E – цена акции / ее прибыль. EPS – это тоже самое, но перевернутое значение. Логично. Что чем выше прибыль. Тем быстрее вы вернете вложенные деньги в компанию. На практике все обстоит иначе. К примеру. Компания начинает вкладывать в производство. Как это делала Тесла и показывала миллиардные убытки. В этот момент у нее был ужасный показатель P/E – собственно, на ноль делить нельзя. Нет прибыли, P/E = 0. И вдруг появилась прибыль, и P/E взлетело. Что, если компания продаст часть своего бизнеса? Она получит значительную прибыль в этом году. Но потеряет выручку. А соответственно, прибыль в следующие годы. Так какое значение P/E является оптимальным? Может считать его среднее за десять лет? Никакое. В Америке давно уж прижилось выражение “Прибыль не нужна, цена компании определяется по ее выручке”. Некоторые не любят это выражение. Потому что его не понимают. Невозможно оценить стоимость компании по прибыли. Она физически не существует во времени. Потому что так устроен бухгалтерский учет. А выручка – это результат деятельности компании. И она никогда не обманет. Именно поэтому оценить компанию можно по

( Читать дальше )

Список книг об инвестициях, который вам следует сохранить

- 15 декабря 2021, 11:01

- |

Вдохновлялки на тему инвестиций:

Уильям Бернстайн — Если сможете

Уильям Бернстайн — Манифест инвестора

Джорж Клейсон — Самый богатый человек в Вавилоне

Алексей Марков — Хулиномика

Нассим Талеб — Одураченные случайностью

Нассим Талеб — Чёрный лебедь

Мэлкил — Случайное блуждание на Уолл-стрит

Рей Далио — Принципы. Жизнь и работа

Джон Богл — Руководство разумного инвестора

Александр Силаев — Деньги без дураков

Распределение активов:

Уильям Бернстайн — Разумное распределение активов

Фрэнк Армстронг — Инвестиционные стратегии 21 века

Ферри — Всё о распределении активов

Гибсон — Формирование инвестиционного портфеля

Меб Фабер — Глобальное распределение активов

Поведенческая теория:

Даниэль Канеман — Думай медленно… Решай быстро

Роберт Шиллер — Иррациональный оптимизм

Терри Бернхем — Подлые рынки и мозг ящера

Морган Хаузел — Психология денег

Фундаментальный анализ:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал