Избранное трейдера Up-and-Down

Из Магнита уволились 5 топ-менеджеров. Что творит ВТБ?

- 04 декабря 2019, 11:14

- |

Газета Ведомости сообщает, что 5 топ-менеджеров «Магнита» покидают компанию. Все они были выходцами из X5 Retail Group, как и бывший гендиректор компании Ольга Наумова, которая покинула Магнит еще в конце июня 2019 года.

Казалось бы, после продажи компании основателем Сергеем Галицким в 2018 году, новый владелец должен срочно исправить ошибки предыдущего менеджмента и создать адекватную стратегию долгосрочного роста. Не секрет, что в последние годы правления, Галицкий больше увлекался строительством футбольной команды «Краснодар», чем развитием сети. Магнит платил большие дивиденды в 2 раза выше свободного денежного потока, в то время, как главный конкурент X5 активно инвестировал в ребрендинг магазинов. Как результат, Магнит уступил звание крупнейшего продуктового ритейлера России, а его акции обвалились более чем в 2 раза.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Все нанавидят риэлторов, а я умею извлекать из них пользу для себя!

- 03 декабря 2019, 13:48

- |

У нас в обществе бытует мнение, что все риелторы — жулики и дармоеды. Это не так. Да, многие действительно такие. Но если вам попадется сильный специалист, то он сэкономит вам кучу денег, времени и нервов.

Сегодня я беседую как раз с таким специалистом.

Расскажи о себе. Чем ты занимаешься? В чем твой основной бизнес?

Привет, меня зовут Александр Харыбин, мой бизнес заключается в том, что мы сдаём квартиры, офисы в аренду, занимаемся продажей жилой недвижимости.

( Читать дальше )

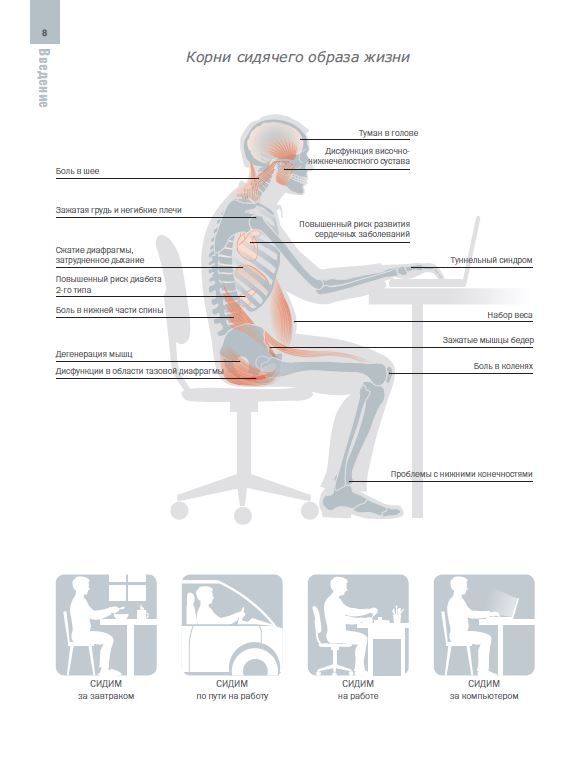

Стул - убийца трейдера!

- 01 декабря 2019, 19:23

- |

Кто слышал, что сидячий образ жизни вреднее курения? Это, конечно, звучит как доведенный до абсурда заголовок желтой

прессы, но автор этой фразы не собирается отступаться. Это доктор Джеймс Левайн, директор Инициативы по борьбе с ожирением клиники Майо и Университета штата Аризона, и он зашел даже дальше. Вот что он говорит: «Сидение опаснее, чем курение, убивает больше людей, чем ВИЧ, и коварнее, чем парашютный спорт». Его вывод прост: «Сидя, мы убиваем себя» . Добрый доктор — не единственный, кто бьет тревогу. Доктор Левайн и все большее число других экспертов, основываясь на целой горе научных исследований, говорят, что если сидеть всего два часа без перерыва, это внесколько раз повышает риск развития болезней сердца, диабета, метаболического синдрома, рака, боли в шее и спине и других ортопедических проблем. Сидение, как и курение, сокращает вашу жизнь. Многие исследования также показывают, что эффекты от долгосрочно-

го сидения невозможно обратить вспять физическими упражнениями или другими хорошими привычками. Это значит, что даже если вы правильно

питаетесь и целый час в день проводите в спортзале, но потом практически весь день сидите, то все ваши физические упражнения просто не до-

стигнут цели. Вы все равно ведете сидячий образ жизни. Некоторые эксперты даже заявляют, что сидение воздействует на здоровье

еще пагубнее, чем курение. Исследование, проведенное в Австралии в 2008 году, показывает, что каждый час, проведенный у телевизора

после 25 лет, сокращает ожидаемую продолжительность жизни телезрителя на 21,8 минуты. Для сравнения, выкурив одну сигарету, вы сокращаете свою жизнь на 11 минут. Доктор Левайн утверждает, что каждый сидячий час сокращает нашу жизнь на два часа .

У типичного сидячего офисного работника больше мышечно-скелетных травм, чем у любого другого работника производственных отраслей, вклю-

чая строительство, металлургию и транспорт. Один исследователь пришел к выводу, что сидение — это такой же профессиональный риск, как поднятие тяжестей или разгрузка вагонов . Последние два десятилетия врачи и ученые-исследователи очень активно

изучали опасность сидения. Пресса же лишь недавно снизошла до того, чтобы назвать эту проблему «кризисом в здравоохранении» — только по-

сле того, как появилось множество доказательств связи сидячего образа жизни с самыми разнообразными негативными эффектами для здоровья.

Сегодня Всемирная организация здравоохранения ставит недостаточную физическую активность — слишком много времени, проведенного в сидячем положении, — на четвертое место в списке предотвратимых причин смерти в мире: ежегодно, по оценкам, она вызывает 3,2 миллиона смертей.

( Читать дальше )

Мои итоги ноября

- 30 ноября 2019, 12:05

- |

О «боковике», начавшемся 8 ноября, тут, собственно, уже писали. Он и «нанес непоправимую пользу» моим трендовым системам в RI, GAZP, GMKN и SBER. «Умнее всех» в ноябре был SBER, который весь ноябрь просидел под «фильтром пилы». Это не спасло его от убытков, но по крайней мере они гораздо меньше, чем у остальных вышеперечисленных. Хуже всех «выступили» GAZP и GMKN, торговавшиеся в режиме «лонг с плечом» до 27 и 25 ноября, включительно. И это на падающих трендах: см. ноябрьский результат «Русского Баффета».

В ноябре в портфеле только две прибыльные позиции- Si-тренд и RI-контртренд. Первый, как я уже писал в прошлом обзоре, 31 октября закрыл шорт. Дополню: он перевернулся в лонг. Этот лонг был закрыт с убытком, но потом весь ноябрь торговался лонг без плечей (по фильтру «лонг+шорт»): 4 сделки и все прибыльные. Для открытия шорта размера падений не хватило.

( Читать дальше )

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

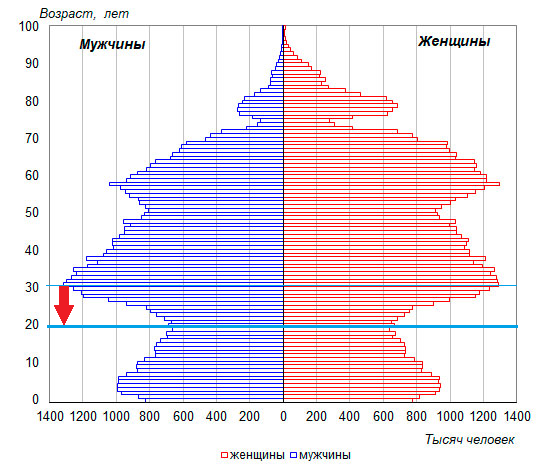

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

Мне часто задают один и тот же вопрос

- 28 ноября 2019, 13:46

- |

«Если ты добился значительных высот и стал миллионером, зачем ты делишься пользой с людьми? Зачем делишься опытом и снимаешь видео? Почему бы не улететь жить куда нибудь на остров?»И на днях я ответил на этот вопрос в личные сообщения подписчику более подробно, также напишу и здесь.

Предположим ты заработал сто миллионов долларов. Что бы ты делал? Купил бы остров? Или даже просто переехал бы туда, отстроил виллу и просто отдыхал бы?

И вот проходит несколько лет и ты понимаешь, что благодаря ежедневным тусовкам и алкоголю, твои мозги стали очень туго соображать, реакция заторможена, а в жизни нет ни луча вдохновения и желания жить. Неужели это то от чего можно наслаждаться?

Я считаю что никогда не нужно останавливаться и главное постоянно развиваться и делится своим опытом, потому что когда делишься опытом ты структурируешь накопленный опыт. Знание должно, нет, обязано быть концептуальным. Что это значит? Весь опыт можно свести к структуре – имея эту структуру, Вам не нужно носить в голове весь опыт какого-то умения. Теперь вместо забитой кладовки, Ваши знания, становятся инструментарием, и конечно же хочется войти в историю и дорасти и быть в списках самых богатых людей мира.

( Читать дальше )

Три источника и три составных части грааля

- 27 ноября 2019, 15:53

- |

попытаюсь написать коротко и по существу.

Есть такая цифра три, она оптимальна применительно к трейдингу.

1. Разбивайте депозит на три инструмента.

2. Анализируйте каждый инструмент по трём экранам.

3. Открывайте/закрывайте позиции тремя частями.

И будет вам счастье без всяких там граалей)))

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

Илья Коровин. Как работать с пробитым краем.

- 25 ноября 2019, 20:52

- |

В субботу провел встречу с Ильей Коровиным. На его примерах разобрали принципы управления пробитым краем.

Обсудили текущее положение дел с брокерами, как привлекать в Д.У., сорвавшийся баттл с Герчиком и многое другое.

Для удобства просмотра есть тайминг на youtube.

Виктор Зубик - Падение рынка недвижимости / Инвестиции в недвижимость / Часть 2

- 23 ноября 2019, 17:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал