Избранное трейдера Trendovik

Как торгуем в майские/коронавирусные выходные

- 28 апреля 2020, 18:24

- |

В период майских праздников Московская и Санкт-Петербургская биржи будут работать по следующему графику:

1–3 мая и 9–11 мая 2020 года – выходные праздничные дни, торги в указанные дни не проводятся.

30 апреля, 6–8 мая 2020 года – рабочие дни, торги проводятся в обычном режиме.

Московская биржа

30 апреля, 6–8 мая 2020 года – торги в обычном режиме.

4–5 мая 2020 года – торги на фондовом и срочном рынках будут проводиться в обычном режиме, на валютном – с ограничениями.

9–11 мая 2020 года – выходные дни на всех рынках биржи.

Санкт-Петербургская биржа

1, 4–8 и 11 мая 2020 года – торги в обычном режиме

- комментировать

- ★10

- Комментарии ( 7 )

Про кремниевую долину

- 25 апреля 2020, 22:26

- |

Вот он снова сделал очень крутой проект про Кремниевую долину, где он побеседовал с массой очень умных, мудрых и талантливых людей!

( Читать дальше )

Падения и крахи рынка, 150 лет истории.

- 18 апреля 2020, 13:40

- |

( Читать дальше )

4,2 триллиона за доллар, историческая память нации о голодных детях туберкулезе и рахите

- 18 апреля 2020, 09:46

- |

Вторая категория выигравших от гиперинфляции — собственники недвижимости,

купившие их в кредит.

Нежданно-негаданно они одним махом рассчитались с банками.

в каждой семье из поколения в поколение передаются рассказы о разорившемся дедушке,

покончившем с собой двоюродном дядюшке, бабушке, поменявшей фамильное бриллиантовое колье

на мешок картошки

В августе 1923 года берлинский писатель и издатель Максимилиан Берн (Maximilian Bern) пошел в банк и снял со счета все свои сбережения — 100 тысяч марок. Этой суммы ему хватило ровно на один билет в метро. Приехав домой, он заперся в квартире, где позже его нашли умершим голодной смертью…

Гиперинфляция начала 20-х годов — эхо Первой мировой войны, которую кайзеровская Германия вела в кредит, рассчитывая вернуть долги после победы за счет порабощенных стан. Но вышло иначе. К прежним долгам прибавились репарации. Печатный станок работал безостановочно.

В октябре 1921 года марка была в сто раз дешевле, чем в августе 1914-го, в октябре 1922-го — в тысячу раз. Стандартная почтовая марка стоила в январе 1918-го 15 пфеннигов, 21 октября 1922 года — 6 марок, 31 января 1923-го — 50, 26 июня — 100, а 8 августа того же года — 1000 марок.

Но по-настоящему вскачь цены пустились только через несколько дней. Чтобы отправить письмо 7 сентября 1923 года, надо было заплатить уже 75 тысяч марок, 3 октября — 2 миллиона, 11 октября — 5 миллионов, а 3 ноября — уже 100 миллионов. Дальше счет пошел на миллиарды и триллионы. Число нулей на купюрах стремительно росло, печатались банкноты в 5 и даже в 100 триллионов. 15 ноября 1923 года за 1 доллар давали 4 200 000 000 000 марок.

Крестьяне в мехах

Хорошо было в Германии тем, у кого была американская валюта, почти всем остальным — плохо. Вместо свинины и говядины немцы стали есть собак. В конце 1923 года три четверти немецких детей страдали от истощения, почти половина — от туберкулеза и рахита.

На рынках за бумажные деньги, которые обесценивались за считанные часы, почти ничего не продавали. Продукты меняли на ширпотреб, мебель, украшения, бытовую технику. На гиперинфляции мгновенно разбогатели крестьяне. Литератор Оскар Мариа Граф (Oskar Maria Graf) так описывал в то время деревенскую жизнь:

( Читать дальше )

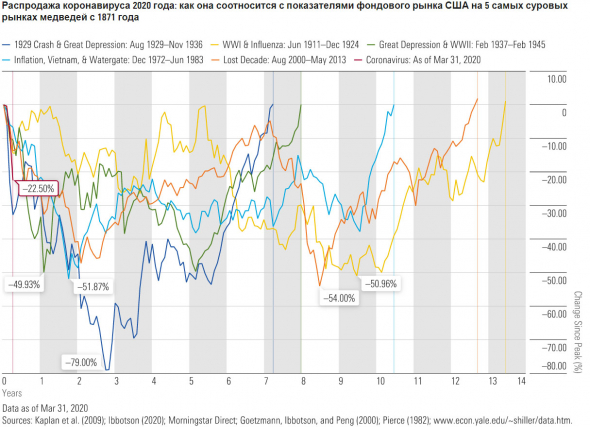

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

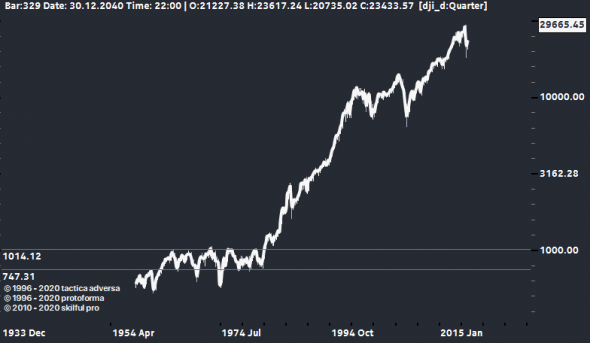

За штукатуркой пустота. Dow Jones Industrial

- 10 апреля 2020, 20:33

- |

Здравствуйте, коллеги!

Значения индекса Dow Jones Industrial с 1959 года, обратите внимание, как он долго ходил в рендже, а потом показал фантастическую доходность в тысячи процентов (здесь и далее квартальный план):

( Читать дальше )

энергетическое эмбарго

- 07 апреля 2020, 09:38

- |

К середине апреля совокупное мировое потребление нефти и нефтепродуктов опустится ниже 60 млн баррелей, что будет соответствовать потерям более 40% от типичного потребления (речь идет о потерях 40 млн потребления). Это самое быстрое и мощное сжатие в истории мирового энергетического рынка.

В структуре потребления нефти и нефтепродуктов 70% занимает транспорт (и 11-12% авиация), промышленность 25% (из которых 15% нефтехимия и фарма), 4-5% потребление домашних хозяйств и компаний.

По регионам на Азию приходится 36% мирового потребления, вся Африка и страны бывшего СССР по 4%, Ближний Восток 9%, Европа (Западная, Восточная +Турция) в совокупности 15%, Центральная и Южная Америка около 6.5%, Северная Америка 25%. В условиях стабильной макроэкономической ситуации.

Сейчас ожидаемые потери по Европе – около 65-70% или минус 10 млн баррелей по потреблению, Африка теряет 25% (минус 1 млн), Ближний Восток – около 30% (минус 2.7 млн), страны бывшего СССР – 45% или минус почти 2 млн, Азия – около 33-35% (минус 12 млн), Северная Америка – минус 40-45% (потери 11 млн потребления). Не самые пессимистичные оценки, может быть и хуже, т.е. оценки по верхней, оптимистичной границе. Мои расчеты не учитывают поставки в стратегические государственные резервы, в коммерческие резервы, в промежуточные транзитные хабы и в танкеры на хранение. Это потребление.

Самые последние оперативные сводки с американских НПЗ позволяют судить, что провал потребления может быть более серьезным, и это в США, где ситуация по умолчанию лучше в сравнении с Европой ввиду транспортной специфики и культуры. Минимальная концентрация общественного транспорта при значительном транспортном плече даже в условиях полной блокады не слишком радикально скажется на агрегированном трафике (в сравнении с Европой).

Производство авиакеросина в США на 27 марта упало почти на 40% относительно аналогичного периода года.

( Читать дальше )

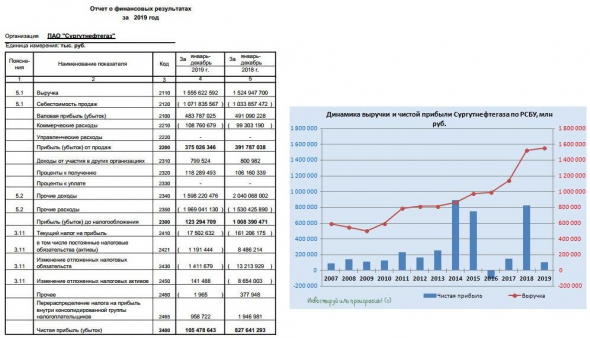

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

( Читать дальше )

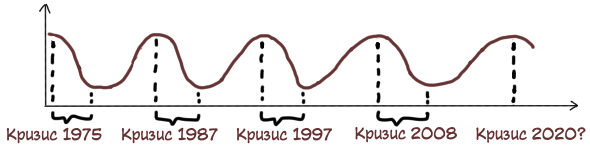

Коронавирус это не кризис, а шок для мировой экономики.

- 06 апреля 2020, 10:21

- |

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Фактически он повторяет график, который я дал в своем прогнозе третьего декабря прошлого года. Но с одним важным отличием. Я сделал новую отметку «Кризис 2020?». Обратите внимание на вопросительный знак. О том, почему я его поставил речь пойдет далее в этой статье.

И так — третьего декабря прошлого года я написал статью под заголовком «О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса». Где в качестве первого аргумента привел циклы Жюгляра. Согласно теории циклов Жюгляра, глобальные кризисы в мировой экономике наступают в среднем каждые десять лет. Фактически характерный период колебаний этих циклов составляет семь-двенадцать лет. С учетом того, что последний мировой финансовый кризис был в 2008-ом году. То, прибавив к этой дате двенадцать лет (крайний срок срабатывания циклов) получаем, что новый глобальный экономический кризис должен был наступить в этом году. О чем я написал в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал