Избранное трейдера Татьяна Д.

Чем выше поднимешься...

- 06 мая 2020, 17:12

- |

В 1953 году Роберт Шекли, один из гениальнейших писателей-фантастов ХХ века, написал рассказ «Чем выше поднимешься...» (ну, это в переводе С.Гонтарева, в оригинале What Goes Up). Читаешь его сейчас и думаешь — а что изменилось-то? Даже несмотря на инопланетный антураж сюжета.

Превратности судьбы забрасывают финансового авантюриста Эдгарсона на заштатную планетку Пориф. Эдгарсон уже готов отчаяться, но тут он узнаёт о необычных свойствах этой планеты и её обитателей, связанных со статистикой. Пожалуй, на этих особенностях можно будет неплохо нагреть руки, нужно лишь первым делом приобрести начальный капитал....

… подробнее не расскажу. В одну из томительных минут самоизоляции возьмите в руки книжку и прочтите этот рассказ, не пожалеете!

- комментировать

- ★7

- Комментарии ( 14 )

Доллар/Рубль, или "...где-то я уже это видел"

- 03 мая 2020, 11:10

- |

Сегодня хочу рассказать свое мнение о паре USDRUB .

Если кратко, ожидаю поджатие к уровню 72,5 и, в дальнейшем, его пробой. Буду заходить в шорт.

Ниже есть незакрытый ГЭП. Целью будет как раз его нижняя отметка 68,6. Считаю, что цена может уйти и ниже. Поэтому, при достижении данной цели буду фиксировать половину позиции и ставить стоп в безубыток. Дальше действовать по обстоятельствам.

Неплохая точка входа была недавно, доллар укрепился и находится около верхней трендовой линии, но я торгую фьючерсами на Фортс, а сегодня выходной. Буду искать точки входа на следующей неделе. Лимитный ордер выставлю на отметке 75. Получится соотношение риск/прибыль примерно 3/1, если ставить стоп за фибу 50 (за отметкой 77,6).

Еще раз обращаю ваше внимание, что это только моя точка зрения, я никого не призываю действию.

( Читать дальше )

Что посмотреть на карантине. Лучшие фильмы

- 21 марта 2020, 12:48

- |

Внизу страницы 50 фильмов чисто для трейдеров

30 лучших фильмов за 10 лет

2010:

«Социальная сеть»

Иллюзионист

Клык

2011:

«Развод Надера и Симин»

Меланхолия

Древо жизни

2012:

«Линкольн»

Охота

Любовь

2013

«Жизнь Адель»

Гравитация

Великая красота

2014

«Джон Уик»

Левиафан

Бабадук

2015

«Мандарин»

Паулина

«Звездные войны: Пробуждение Силы»

2016

«Ночная игра»

Тони Эрдманн

Ла-ла лэнд

Лунный свет

2017

«Бегущий по лезвию 2049»

«Зови меня своим именем»

Прочь

Три Биллборда на границе эббинга миссури

Призрачная нить

Секретное досье

Форма воды

Черная пантера

«Леди Бёрд»

2018

«Пылающий»

«Магазинные воришки»

«Служанка»

«Стокер»

«Паразиты»

«Истина»

«Прощание»

«Восьмой класс»

Между рядами

2019:

«Прекрасный день по соседству»

Тайная жизнь

( Читать дальше )

Таблица нехороших паттернов

- 02 марта 2020, 22:16

- |

Не спешите.

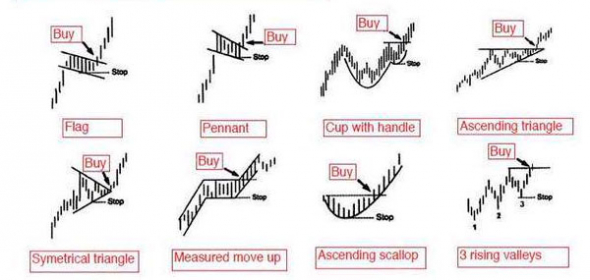

Так выглядит красивая картинка с «хорошими» паттернами" (BUY ёптыть!):

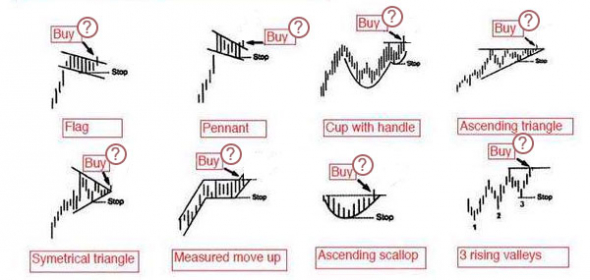

А так выглядит реальная жизнь (BUY или неBUY?):

( Читать дальше )

Как разбираются с государственными долгами-3. Пятничное.

- 24 января 2020, 19:57

- |

Если Англия в борьбе за господство на море победила, что хоть как-то скрашивало её плачевное состояние, то Франция эту борьбу проиграла, причём с разгромным счётом. При этом после окончания Войны за испанское наследство Франция, в финансовом смысле, пребывала ничуть не в лучшем состоянии, нежели Англия.

Внешний долг Франции к 1714 году достигал 1,8 миллиарда ливров, причём. 1,2 миллиарда должны были быть выплачены в течение 3 лет. В то же время средний годовой доход государства составлял около 75 миллионов ливров. Если сравнивать с английским долгом и принять для удобства примерное равенство ливра и шиллинга (да, я знаю, что в этот момент ливр был немного «весомее» по серебру — говорю же, для простоты в рассчётах!), то долг был более 90 миллионов фунтов – вдвое больше английского.

Для того, чтобы оплачивать текущие расходы, Франция брала займы под доходы от налогов следующих лет. В 1713-м – заложили доходы 1715-1718 годов, а в 1715 – израсходовали деньги, которые Франция должна была получить в 1719-1722. Само собой, такое положение финансов значило и то, что взаймы Франции давали под грабительский процент и на очень короткие сроки.

( Читать дальше )

Инвест-идеи Дохода на 2020 год - сводная таблица

- 24 января 2020, 18:22

- |

Для удобства, я приведу Вам краткое описание их стратегий на 2020 год и сводную таблицу всех инвест-идей. Будет интересно вернуться к ней через год и посмотреть, насколько аналитики Дохода оказались правы.

Итак, компания представляет несколько стратегий на нашем рынке:

1. Стратегия «Акции широкого рынка» или DCF Подразумевает формирование портфеля по составу близкого к индексу Мосбиржи

2. Стратегия «Smart Estimate» Подразумевает формирование портфеля из 15-20 компаний, показывающих высокую рентабельность инвестиционного капитала (ROCE) и недоойцененных по мультипликаторам (EV/EBIT).

3. Стратегия «Дивидендная» Подразумевает формирование портфеля из 15-20 компаний с наибольшей дивидендной доходностью и высокой стабильностью выплат.

( Читать дальше )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

раздел инвестиций в мохнатое золото

- 21 августа 2019, 21:05

- |

Посещаемость сайта падает, очевидно что тема классических инвестиций и трейдинга в России тоже загнётся вскоре, из писателей останутся только Николай Скриган да Хомяк, Байкалу из-за кризиса платить не будут, а Тимофея жена на «нормальную» работу погонит.

А инвестициям же в мохнатое золото никакой кризис не страшен, спрос и интерес всегда будут, если что то транзакции будут за еду происходить например, как это было в некоторых книгах классиков.

( Читать дальше )

Активы для разных типов рецессии

- 17 августа 2019, 11:18

- |

В прошлом посте я предположил, что снижение ставки ФРС подтвердило переключение рынка из стадии пика в стадию рецессии.

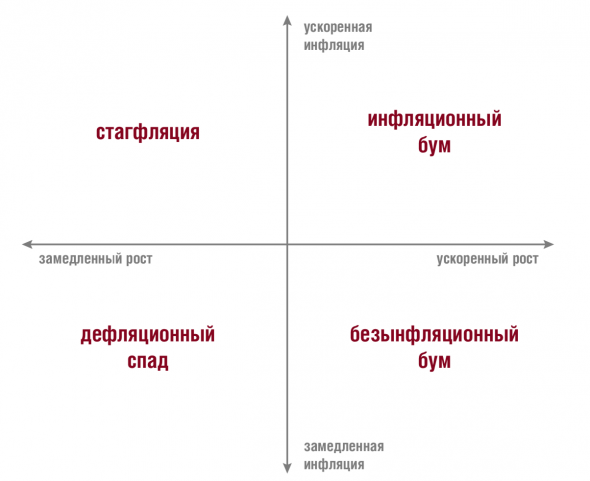

В этом попробую выбрать подходящие инвестиционные инструменты для различных её типов.

Вероятные сценарии развития экономики можно представить в виде вот такой матрицы:

Международный банк прогнозирует замедление экономики. А это и называется рецессией.

Есть два типа рецессии:

- Может сопровождаться инфляцией — стагфляция 70-х.

- А может нет - дефляционные кризисы 2000 и 2008 гг.

- Или даже проходить сразу обе стадии: сперва дефляционный шок, а затем инфляция (Великая депрессия 1929-39 гг)

( Читать дальше )

Психологические сложности инвестирования - "дешево не беру, боюсь! Дорого - не беру, боюсь!"

- 13 июля 2019, 13:14

- |

Казалось бы, если рынок дёшев: «Бери не хочу!». Если рынок дорог — «Не бери». Подожди пока будет дешев. Всё просто. Ясно, понятно. За исключением одного: никто не знает что есть дешево, что есть дорого. Всё так или иначе относительно. Возможно, Газпром в 2008 году был просто дорог. А возможно, Газпром в 2019 (в начале), был очень дешев. Возможно, сейчас Газпром снова очень дорог. Но, искать ответы на эти вопросы — не имеет никакого смысла, т.к. этого не известно никому, слишком много факторов.

Год назад я положил себе различные обзоры и статьи в закладки. Сейчас я смотрю все эти обзоры, статьи (именитых «обзорщиков», между прочим!): и просто улыбаюсь. Результат оказался 50/50. Точно так же я мог бы предсказать подбрасывая монету. Только вот многие эмитенты уже выплатили дивиденды своим акционерам. Что бы было, если я продолжил держать денежные средства в кэше (как нынче модно говорить: оставался бы на заборе)? — Я бы просто напросто не получил купонов и дивидендов, пока ждал удешевления рынка и мой кэш пожирала бы инфляция. Казалось бы, всё опять-же, ясно понятно. Не слушаем никого, просто, планомерно докупаем в портфель тех или иных эмитентов. Но так ли всё просто для мозга?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал