Блог им. Candidasa

Какой может быть следующая рецессия?

- 04 августа 2019, 10:13

- |

Несомненно — это конец цикла.

Стало ясно, что современная модель экономики не может существовать при ставках выше 0.

Почти невероятно, но ФРС снизил ставку на рекордно низкой безработице и рынке на хаях!

Что же такое видит ФРС?

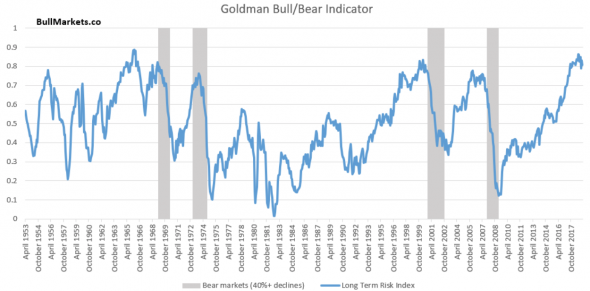

Вероятно это те показатели, которые входят в индикатор бычьего/медвежьего рынка от Goldman Sachs

Включает в себя: безработицу, производство, инфляцию, спреды доходностей гособлигаций и индикатор P/E Шиллера.

Можно регулярно смотреть здесь.

Очевидно, что один из самых крупных банков в мире оценивает текущую ситуацию как близкую к окончанию цикла.

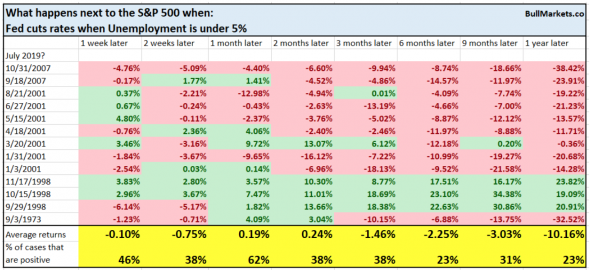

Что бывает после первого снижения ставки, когда рынок был как сейчас?

Известно о четырех таких случаях: 1973, 1998, 2001, 2007

Какова возможная форма будущей рецессии?

V, L или W?

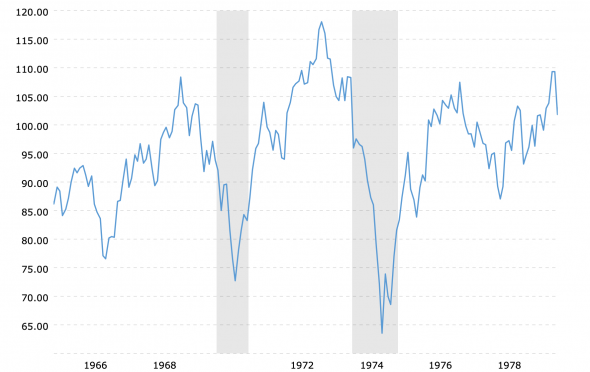

Я полагаю, что основным вариантом является Стагфляция.

Это подразумевает рынок акций в форме WW длинной на десятилетие. Как в 70-е.

Почему экономика будет замедляться а инфляция расти?

Рост экономики и рынков акций будет сдерживаться следующими факторами:

— торговыми конфликтами и деглобализацией,

— замедлением прироста населения,

— насыщением рынков кредитования,

— запретом байбеков и ростом налогов,

— уходом людей в сеть,

— что еще?

Инфляция наконец начнет разгоняться в развитых экономиках за счет:

— увеличения объемов различных форм QE политиками-популистами,

— падения спроса на облигации развитых стран, и прежде всего США, при росте предложения, и соответственно роста доходностей по ним (ака роста ставок ФРС),

- роста цен из-за увеличения тарифов на импорт,

— Ваше дополнение.

Что будет нового в будущую рецессию? Monetary policy 3

Об отличии новой монетарной политики 3 (МП3) от прежних QE рассказал Рей Далио (vpn).

Деньги теперь будут направляться не только финансовым институтам и корпорациям как это было прежде.

Их в виде прощения долгов и базового минимального дохода будут раздавать людям напрямую.

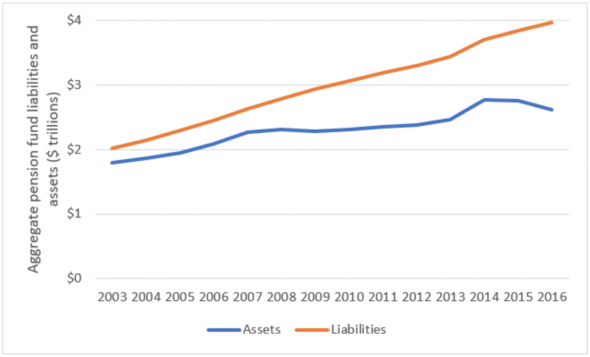

Пенсионные фонды — слабое звено.

Проблема в том, что ускоренная печать и раздача денег — это детонатор для подрыва 4-х триллионного! дефицита пенсионных фондов:

Ведь дефицитным пенсионным фондам США нужна доходность 7,5%, чтобы выполнять обещания растущему числу отставников baby boomers. А низкая ставка убьет требуемые доходности.

В мире низких ставок сейчас они покупают джанки (высокорисковые облигации компаний и муниципалитетов) для того, чтобы иметь прибыли выше 5% и платить растущие пенсии.

Джанки не выдержат роста инфляции:

В случае новой рецессии надо будет печатать гораздо больше денег из-за значительно бОльшего долга.

- Это вызовет рост инфляции

- Что спровоцирует рост ставок по облигациям

- Что повлечет крах джанков и далее по цепочке: корпорации-пенсионные фонды-бюджеты государств.

- Снижение ставки официально подтверждает переключение цикла от фазы пика в фазу рецессии, а достижение нулевых отметок зафиксирует депрессию.

- С бОльшей вероятностью бычий рынок закончился в январе 2018-го года. С меньшей — нас ожидает еще около года финального ралли как в 1999-м.

- Будущий кризис — это кризис долга. Корпоративного, пенсионных фондов и государственного.

- Выход из предстоящей рецессии без сомнения состоит в дефолте заемщиков (дефляционном шоке) — на первое, печати денег — на второе и стагфляции — на компот.

- Рынок акций надолго примет форму WWW как в Японии.

“Что мне с этого?”

В следующем посте попробую рассказать о возможных инструментах для обеих стадий: дефляционного шока и стагфляции.

P.S. Дополню, что речь в посте идет об американском рынке.

Что касается нашего рынка, то, полагаю, нас может ждать еще одна волна роста IMOEX в связи с возможным всплеском на рынке сырья.

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт

— Наиболее негативный сценарий. Рей Далио. По его мнению мы сейчас в конце 30-х. Он недавнозаявил о смене парадигмы и предложил покупать золото в портфели. Также сказал, что ситуация разрешится с бОльшей вероятностью по-плохому;(

— средней паршивости. Джефри Гундлах и Поль Тьюдор. На их взгляд мы в конце 60-х и нас ожидают стагфляционные 70-е. На этот сценарий расчитываю я.

Таким образом я полагаю, что мы уже перешли рубикон и находимся в пиле. В начальной стадии ее развития. Очень не хотелось бы пойти по сценарию Далио;(

здравая мысль. Хотя мене гораздо ближе медь/промышленные металлы. Хрен его знает что сделают с золотом, а вот без меди/нефти жизнь просто остановится.

я тоже выбираю товарный ETF. но пока жду. Жду когда медь подешеевеет ещё.

и первые мои покупки будут конечно товары, немного золота. А акции нужно покупать через 1-1,5 года от максимумов (примерно через такой временной период рынок доходит близко к дну).

я боюсь только что долларов напечатают много. (аналог много напечатают — выйдут инвесторы из долга и пойдут тарить товары — не я ведь один такой умный)

И рецессия начнётся без дефляционного схлопывания. Вот тогда я проиграю сильно.

спорный вопрос. Никогда в мире не было отрицательных ставок — отдать в срок меньше чем брал. Это искажает всю картину (да и здравый смысл). Есть мнение, что при отрицательных ставках и PE может быть бесконечно большим и индикатор Баффета (отношение капитализации рынка к ВВП — тоже может быть бесконечно большим).

В общем никто при отрицательных ставках не жил (япония не в счёт — они просто импортировали свои йены деньги на другие рынки) — и соответственно где он рубикон — никто не знает

Публиковать на смарт-лабе свои портфели тогда действительно перестанем;)

не нужно о Баффете сильно беспокоиться. Он понемногу выходит в кеш.

я тоже не буду покупать в ситуации, хуже чем он покупал в 1974 году. Ну или близко к такой ситуации. Мне в принципе всё равно купить в 2019 или в 2025 году. Лучше недополучить чем потерять.

Однако, как бы товары в космос не устремились?

Так что, полагаю вернее сценарий, когда доллар на первой стадии кризиса подорожает ко всем активам. Тогда и нужно из него выходить.

верно.

Всегда наступает состояние отлива и становится видно кто плавал без трусов. В этот момент деньги очень многим понядобятся.

поэтому сейчас сидеть и ждать и ждать момента к покупке товаров и покупке золота. Через год- полтора можно покупать активы (акции/облигации).

в какой момент покупать активы?

у меня и таблица сделана процент депозита вложений в акции в зависимости от уровня СП — от 1800 и ниже

Я вот думаю даже ордера заранее на своих уровнях поставить, чтоб рука не дрогнула;)

ордера поставить не получится.

Индекс является бенчмарком. Т.е. триггером — настало время вложить ещё 5% депозита.

Есть намеченные ETF, однако намеченные ETF будут снижаться неравномерно, поэтому какой актив покупать когда СП придёт к 1800 — неясно, тут нужно по ситуации смотреть, что сильнее просядет.

Просчитать это невозможно.

В целом думаю, что 2 к 3-м — идем вниз по SPX в новой волне снижения пилы. Готовлюсь подставить небольшой тазик

2) Стагфляция: в чём отличие поведения активов от сценария 1? Не вижу особой разницы в характере поведения, вижу лишь разницу в масштабе. То есть надо угадать те бизнесы, которые таки выстоят. Но в нашей-то стране куча монополистов — их будут вытягивать за счет всей страны. Это есть выход?

3) Если вдруг всё чудным образом рассосётся (тех прогресс, прилетит волшебник), то золото упадет, бонды упадут тоже. Кто-то может дать значимый вес для такого сценария. С этим весом можно продолжить покупать акции, только все равно выбор стоит какие.

Два момента:

— я не торгую росс рынок отдельно;( Поэтому не смогу давать по нему развернутый прогноз.

— лучшим источником для меня являются не слова и прогнозы, пускай даже очень авторитетных инвесторов. А движение их денег, которое можно увидеть например здесь. Вероятно Максим Орловский — лучший индикатор на сей счет на рынке РФ.

Богдан вчера отличное видео выложил. Я для себя в очередной раз усвоил, что не надо никого из аналитиков слушать. Включая меня;)

конечно Три раза уже преумножал свой капитал.

Я чего на власть злюсь — Орловский поверил в облигации «рольфа» в 2008 году, приумножил свой капитал — т.к. знал что руководитель порядочный и умный.

А наше правительство самых умных и талантливых «к ногтю»

зря.

https://www.youtube.com/watch?v=eiuQzN-G3Gc

отличная ИИС возможность не платить налоги.

Это фишка которая даст многим западным компаниям фору в доходности для простого инвестора.

Только нужно дождаться момента входа на Российский рынок

жаль что такого индикатора для товаров/золота не придумано.

именно этого я и опасаюсь. Что мешает для доходности спекульнуть пенсионным фондам? преложиться сейчас в комодитес, напечатать доллров и потом продать комодитес?

А я останусь у пустого корыта с обесценившейса валютой.

полагаю они, пенсионные видели этот график

потому что на нефть ФР рФ завязаны. А то что не завязано на нефть — к примеру ИСКЧ (стволовые клетки) — так оно никогда не росло и соответственно падать не будет.

конечно РТС стане 600 пунктов, а ММВБ может показать и 4000 пунктов.

Банкротств никакиех не будет. Просто изменится оценка российского рынка в золоте. Как в Венесуэле — там наверное одна акция нефтедобывающей компании стоит 3 мешка денег. Она, компания не банкрот и до банкротства ей далеко. Активы у компании есть, возможно даже есть прибыль

Черные металлы, цветные металлы, банки и фин сектор, химия, телекомы, энергетика, ритейл. Никто ведь не заставляет на все депо закупаться нефтегазом. Да и золото можно купить акциями полюс, полиметал, они будут расти если будет расти цена золота, и падать весь рынок (индекс).

Да и к чему вообще весь этот армагедон, вложение в облигации с отрицательной доходностью выгоднее чем в те же трежерис. Интересно почему?)))

сможете огласить что ещё мы продаём? Я имею ввиду внешний рынок.

есть банки РФ которые как Сити или Морган по всему миру? Карта МИР — кроме нас где нибудь существует? или это только виза и мастеркард? Химия — конечно калийные и азотные удобрения — продукт переработки природного газа — примерно степень преработки как фанеру сделлать из кругляка. Ритейл — где, в каких ещё странах мира открыты точки магазинов по принципу Леруа, Ашан?

нет это есть конечно — я под определением "«нефть» имел ввиду весь комплекс природных ресурсов и золотот и алмазы и газ и калийные удобрения и т.д.

Под понятием нефть — определял продукты с минимальной добавочной стоимостью, в том числе лес кругляк

поэт в России больше чем поэт

https://www.youtube.com/watch?v=T_U7HxOzhWw

https://www.youtube.com/watch?v=eiuQzN-G3Gc

для внешнего рынка есть экспортеры. Может объясните как цены на нефть влияют на конкретных эмитентов, например, на Магнит, МРСК ЦП. НМТП, полиметал?

ну Сбербанк точно не только в России работает, и?

а вам не кажется, что вы слишком укрупняете объем понятия «нефть».

т.е. для вас что нефть, что алмазы, что золото — это все продукты с минимальной добавочной стоимостью?

Мне лень делать для всех перечисленных инструментов. Для МРСК смотрите. Если не увидите зависимости — сходите к окулисту

есть понятие ресурсное проклятье. Это всё что Бог дал — не сделали своими руками или головой, а именно получили как дар.

И законы по которым развивается экономика ресурсных стран — идентичны. Именно ресурсы природные я и называю «нефть».

да ну причем здесь лень, просто вы не можете назвать конкретные факторы влияния цены на нефть на МРСК ЦП.))) Как не можете это сделать и для других эмитентов.

так вы наложите график s&p на график нефти, и увидите что в США ресурсная экономика.)))

нет.

не будут.

Пройдите по дому/квартире и обдумайте, что из того что Вас окружает куплено за границей за доллары. (тв ввезённый по частям и собраный на территории не в счёт — 90% стоимости — коплектующие купленные за баксы). ЛПитка на полу, обои на стенах и абсолютно всё — это результат закупки производственных линий за доллары. Про автомобили молчу.

пролистайте семейный месячный бюджет и поймёте насколько процентов на что вы потратили деньги зависит от закупки за доллары

поэт в России больше чем поэт https://www.youtube.com/watch?v=T_U7HxOzhWw

https://www.youtube.com/watch?v=eiuQzN-G3Gc

Тебе необходимо изучить предмет «логика».

>(прибыль получат страны, поставляющие продукцию в страну с убитой экономикой-жертвой стагфляции).

Не получат. На поставки будут наложены санкции (логика подсказывает). Щаз прям дадут сорвать куш странам-бензоколонкам и нажиться на горе цивилизованного мира

Электромонтёр, ты сначала написал, что стагфляции как явления не существует, а потом тут же добавил, что в отдельном регионе она может быть. У кого с логикой плохо?

Мы же в контексте данной статьи обсуждаем. Я считаю, автор в ней имеет ввиду мировую рецессию. Она не исключена. А вот мировая стагфляция по-определению невозможна.

Выйти из вашей «рецессии» — х.ня вопрос. Сжечь склады, взорвать заводы и электростанции, слить в море всю добытую нефть — и мировая экономика спасена. Будем снова строить и запасать.

Как 2 пальца обоссать.

Вероятно по указанной Вами причине многие крупные инвесторы, включая Далио, ставят на рынок развивающихся стран. Понимая, что они будут расти в новом цикле быстрее. Поэтому вес таких ETF в моем портфеле больше, чем США и других developed markets.

В целом идея такова — покупать в новом цикле бОльше активов, ненавидимых (показавших худшие результаты) в уходящем.

Вот кстати табличка за 10 лет:

Я бы не стал зарекаться. Я понимаю, ты опираешься на прошлый опыт и на этом построена логика. Однако человечество сейчас находится в такой фазе, которой еще не было в прошлом. Рост последних 40-50 лет был ростом в долг, но теперь он стал тормозиться даже в таком раскладе.

К тому же, что такое всемирный масштаб? У Запада львиная доля экономики, достаточно будет того, чтобы она застагнировала.

Что в мировом масштабе вырастет в цене при общем спаде? Пища? Энергия? Полезные механизмы (от экскаваторов до компьютеров)? Недвижимость?

Что бы не выросло, будет бенефициар роста. И у него будет взрывообразный рост экономики за счёт обнищания всех остальных (я верю, это будет Россия, а дефицитным товаром — энергия).

Парадигма капитализма — это бесконечный рост. А на чем можно расти, если даже в долг уже расти трудно? Посмотри на средний класс у буржуев, он одновременно беднеет и всё глубже залезает в долги. А ведь средний класс — это основа потребления.

Бенефициары-то конечно будут, они в каждом кризисе есть, только вот обычно их круг узок.

В магазинах электроники всё в у.е. продавалось, все объявления о покупке авто и квартир — в баксах. Да и за различную работу цену в долларах оговаривали.

Бедность как раз и пришла потому, что сгоревшие в результате инфляции накопления граждан были рублевыми, их зарплаты были рублевыми и постоянно падали в покупательной способности и т.д.

А средством назначения цены — доллар. Я авто тогда купил за 1500$, рассчитывался рублями, но по курсу на день сделки. Это что, рублёвая экономика?

На все крупные покупки я копил в баксах.

Те, у кого сгорели деньги — сами дураки и поделом им. Не заслужили безбедной жизни. Если бы они не рассуждая о курсе, сразу как только разрешили хождение валюты, всё сняли с книжек и перевели в $, они бы стали по-царски богаты. Могли бы не работать никогда больше и покупать себе всё, что только захочется. Они выбрали бедность.

Примерно 50-60% доходов работающие люди в те времена тратили на жратву, остальное на одежду, коммуналку и прочие бытовые затраты, это всё было в рублях.

С таким подходом дальше и говорить не о чем, проехали.

Это было иллюзия. Как теория Птолемея вместо Коперника. Я уже с конца 1995 года сразу избавлялся от долларов и покупал рублевые ценные бумаги. Сначала ОГСЗ, потом ГКО, потом акции.

Не прогадал.

В 1993 году 40 долларов были прекрасной зарплатой. В 1994 г. — $200. В 1995 — $600. Но номинирована зарплата была очень часто в долларах, да. Это было крайне неудобно и свидетельствовала о тотальной глупости и стадном чувстве участников рынка. Чтобы привести зарплату в соответствие с рыночными реалиями, приходилось постоянно менять работу.

подождите, Вы о каком периоде пишете?

В начале 1992 года доллар был более 200 рублей, в конце — что-то около 500. А инфляция? Даже если не считать январского скачка, то процентов 500-600.

Аналогично в 1993-м.

В 1994-м и инфляция, и курс доллара — около 200%. Примерно поровну.

Потом знаменитый валютный коридор ввели.

Единственный год, когда доллар реально укрепился к рублю — 1998-й. Доллар вырос на 300%, инфляция — 80%. Но укрепление рубля в предыдущие годы было намного сильнее.

После 1998 года интенсивное укрепление рубля на десятки процентов в год продолжилось.

Если считать январский скачок — то да. Но следует ли его считать — вопрос спорный. Есть мнение, что этот скачок — не сама по себе инфляция, а лишь переход от её скрытой формы (дефицит товаров) в открытую.

Впрочем, если принять Вашу точку зрения, это лишь усилит мои аргументы.

Да. С другой стороны, помню свои визиты в московские продуктовые магазины в конце 1991 года. Слава Богу, можно было свободно купить хлеб и молоко. С остальным — сложнее. Практически пустые витрины. Ассортимент такой: невзрачного вида сыр за 140 рублей, коньяк «Наполеон» за несколько сотен, уже не помню точно, и почему-то абхазская аджика. Рядами. Всё! Огромные, почти пустые витрины. Только нержавейка блестит. А когда через месяц я покупал тортик на мамин день рождения (24 января) никакой пустоты на прилавках уже не было.

Какие там были возможности сделать лучше — хрен знает. Может и не было. Это если только про январь 1992-го говорить.

Так или иначе, Электромонтёр что-то не то пишет. Цены в долларах, за исключением 1998 года, почти всё время росли.

Да, цены на квартиры тогда почему-то в долларах не обвалились. Психология, видимо. сработала. Стали снижаться позднее. И довольно умеренно. Со мной в банке тогда одна коллега работала. Снимала квартиру. Ставка аренды — в долларах. Так хозяйка вздумала эту ставку поднять! Вот она, психология!

Но хрен с ним, с долларом. У моего папы незадолго до дефолта гараж снесли. И дали очень приличную компенсацию — порядка 7 тыс. долларов (в рублях, естественно). А тут и дефолт с девальвацией. Тем не менее, папа некоторую часть этой суммы вложил в «Газпром» по 1.2 руб. за акцию и заработал гораздо больше. чем потерял на девальвации.

Вообще ничему не научили. прошлый кризис тупо залили баблом, но в парадигме ничего не изменилось. Это как у алкоголиков, чтобы с похмела не было плохо, надо продолжать пить.

Дойче банк поглядите, график акций и график прибыли за последние 4 года.

Всё наглядно видно.

А вот у ЕЦБ и Японского ЦБ она отрицательна. Вернее облигации правительств дают отрицательную доходность.

При отрицательных ставка банковская процентная маржа должна стремится к нулю. Но есть предел, при котором произойдет сжатие денежной массы. Т.К. средства на депозитах будут уменьшаться, а в следствии и выдача кредитов.

И здесь есть несколько вариантов выхода из этой ситуации.

1. Процентная маржа может стать отрицательной

2. Норма резервирования может стать отрицательным!

3. Финансовый кризис.

Согласен с ответом Электромонтера ниже. Для широкого круга инвестиционных институтов: банков, хедж-фондов и пенсионных фондов особенно отрицательные ставки негативны.

Беглорян говорит, что следующий рост рынка будет на сырьевых американских компаниях и промышленных...

Или не сопровождаться ею. Тогда это будет дефляционный сценарий. Как 29-32 года или 2000, 2008 в США.

Может быть первая фаза дефляционная, а затем инфляционная — как большая депрессия 1929-1937 в США.

а затяжная рецессия — запросто (даже не запросто а почти гарантированно!).

Если мировая торговля перейдёт на юань, обеспеченный золотом. На днях читал, не то в iarex.ru, не то в goldenfront.ru, что такова долгосрочная политика Китая.

Если это случится, все вдувания дармовых денег из центробанков прекратятся. И прекратятся биржевые бумы, которые провоцируют спады. Финансистам станет скучно, жирные коты сильно похудеют.

только в деверсификации (10-20 различных эмитентов/товаров/трежерис). однако за это нужно платить по 0,5% в год от капитала

уже коммунизм давно настал. Деньги не нужны, это фантомные боли капитализма. Сейчас напечатают и всё ЦБ всё выкупят.

Никаких дефолтов не будет. Бредовые пугалки. Основные долги сейчас на балансе тех, кто эмитирует валюту. Ну как может Япония объявить дефолт по своим долгам в йене. Или Минфин США по долгам в долларе. У компаний с долговой нагрузкой все очень даже терпимо.

Я полагаю, что в пирамиде долгов посыпятся (объявят дефолт) первыми вовсе не бюджеты государств. Полагаю, что начало положат джанк-бонды компаний и муниципалитетов. Затем уровень покрупнее, мелкие и средние пенс фонды, муниципалитеты и компании BBB. А вот потом дойдет пора до государственных долгов. Тех стран, чьи долги выражены большой долей не в лок валютах. Турция, Аргентина итп. Затем те, кто вложился в них (PIGS). И далее по списку. Как домино. Не быстро. Волнами. В несколько лет.