spx

Продолжит ли падение S&P500 сегодня?

- 22 апреля 2024, 12:04

- |

headlines Q. (про S&P 500):

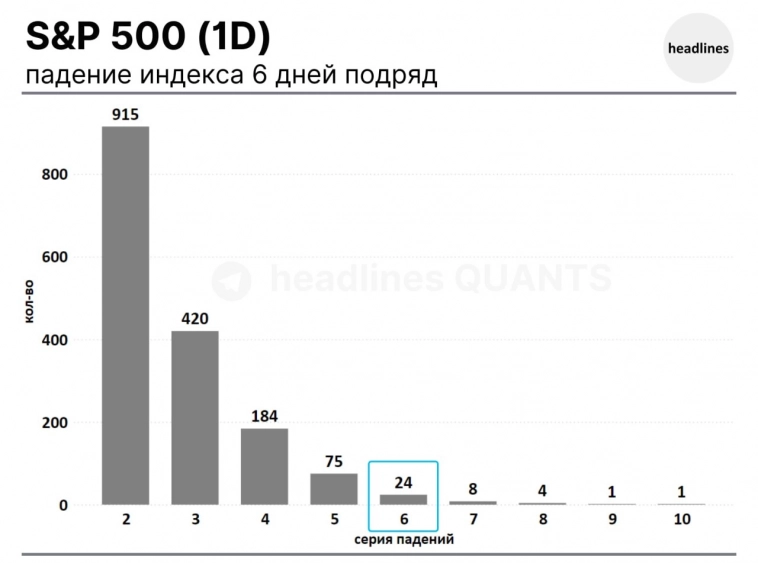

В пт 19 апр. S&P 500 завершил падением 6-ю торговую сессию подряд. С 1994 года было 24 серии 6-дневных падений. В 8 из 24 случаев падение продолжалось на 7-й торговый день.

headlines Q.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

- комментировать

- Комментарии ( 0 )

Какова взаимосвязь между NASDAQ и золотом?

- 18 апреля 2024, 08:06

- |

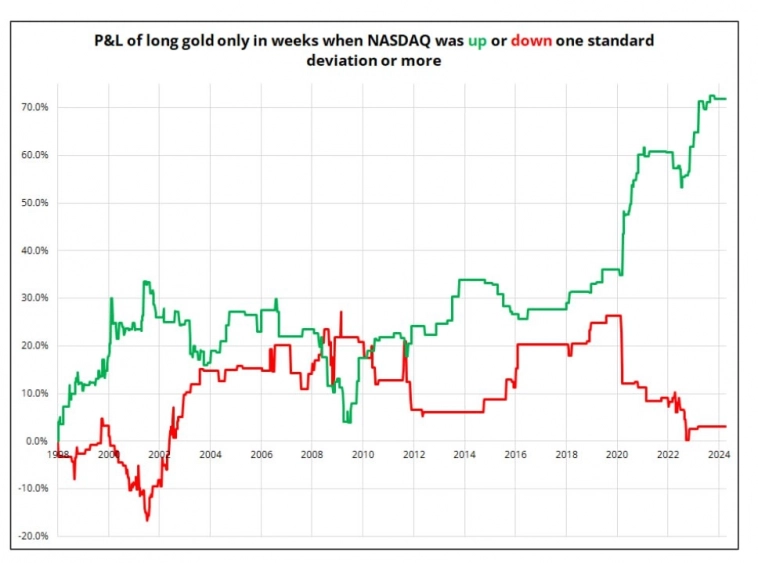

Интересное наблюдение приводит Brent Donnelly.

Какова взаимосвязь между NASDAQ и золотом?

Зеленое — это cumulative performance золота за те недели, когда NASDAQ рос более чем на 1 стандартное отклонение. Красное — когда NASDAQ падал.

Из графика выходит, что между NASDAQ и золотом существует положительная взаимосвязь, а не отрицательная, как это принято считать.

Акции растут, золото растёт. И наоборот.

Золото — это отчасти рисковый актив, отчасти барометр ликвидности, отчасти safe-heaven актив.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

S&P500: Загнивание Запада по расписанию

- 17 апреля 2024, 02:58

- |

#SPX

Таймфрейм: 4H

Как здесь и предупреждалось несколько раз: t.me/waves89/6751, telesco.pe/waves89/6827, t.me/waves89/6734 США начали своё падение, но пока только в волну «4», чья минимальная цель находится примерно в 5% внизу от текущей цены. А максимально можно упасть ещё процентов на 20%, затем без альтернативы новый исторический хай по американскому рынку.

Звучит не очень пугающе, не похоже совсем на закат Америки и гибель доллара, но ведь и то что сейчас происходит, это ещё даже близко не БП, просто небольшой проходящий кризис, аналог 2022 года. Из которого вновь выходом будет накачка экономики долгом через фондовый рынок и девальвация доллара к мировым валютам. Но так можно победить последний раз…

Вдвойне забавно наблюдать, как крипта некоторая льётся на десятки процентов при такой крохотной коррекции по Америке. Представьте что будет, когда SPX сложится вдвое. Тогда за биткоин будут бить в морду.

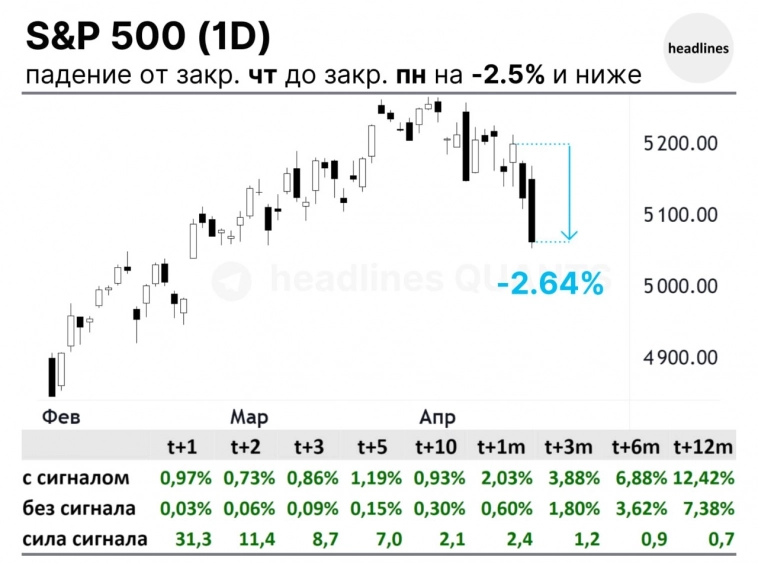

S&P500: падение на -2.5% и ниже от закр. чт до закр. пн. Что говорит статистика?

- 16 апреля 2024, 12:32

- |

паттерн: (D) падение на -2.5% и ниже от закр. чт до закр. пн

дата: 15.04.24

инструмент: SPX

данные для теста: с 2004 г.

кол-во случаев: 34

частота: 1.7 раз в год

без сигнала: +7.38%

После таких падений S&P 500 в краткосрочном и среднесрочном горизонте показывал рост.

headlines Q.

______________

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

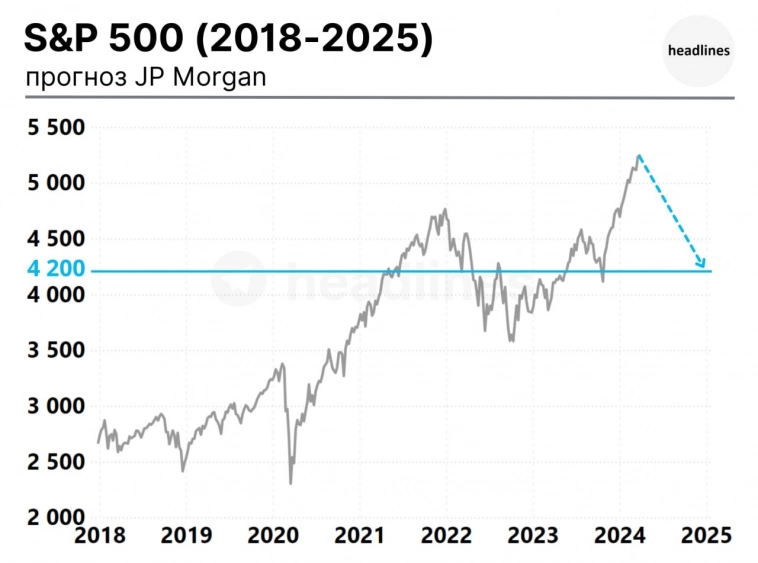

S&P500 - прогноз от JP Morgan. Ждет ли нас импульс вниз?

- 28 марта 2024, 09:08

- |

JP Morgan:

● Толпа настолько сильно набилась в акции, что они могут рухнуть в любой момент.

● Это может произойти по цепной реакции — один крупный фонд начнет сокращать некоторые позиции, второй услышит об этом и начнет делать то же самое, и так далее нисходящий импульс будет набирать обороты.

● Исторически, когда концентрация лонгов была на столь высоком уровне, это был вопрос недель, прежде чем импульс приводил к крупному падению.

bloomberg.com, headlines_for_traders

______________

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Анализ рынков: Четверг, 21 марта 2024 | Текущая ситуация и стратегии

- 21 марта 2024, 16:01

- |

Друзья, всем добрый день. Сегодня у нас четверг, 21 марта. Давайте посмотрим, что у нас происходит на рынках. Ну, и в принципе, разберемся, что и как.

Итак, если обратить внимание на правый график сверху есть два показателя, которые показывают, что уже на премаркете идёт движение. Естественно, нужно дождаться основной сессии, когда рынок откроется, ну, и соответственно, тогда открывать свои позиции.

На текущий момент сам индекс S&P500 находится выше уровня 5195 — это уровень, который является внутридневным уровнем смены приоритета. Ну, и цена пока находится выше него. Поэтому сейчас пока что рассматривается так же BUY позиция, как и в принципе в предыдущие дни.

В какие дни фьючерс ES1! показывает самую сильную динамику?

- 21 марта 2024, 10:27

- |

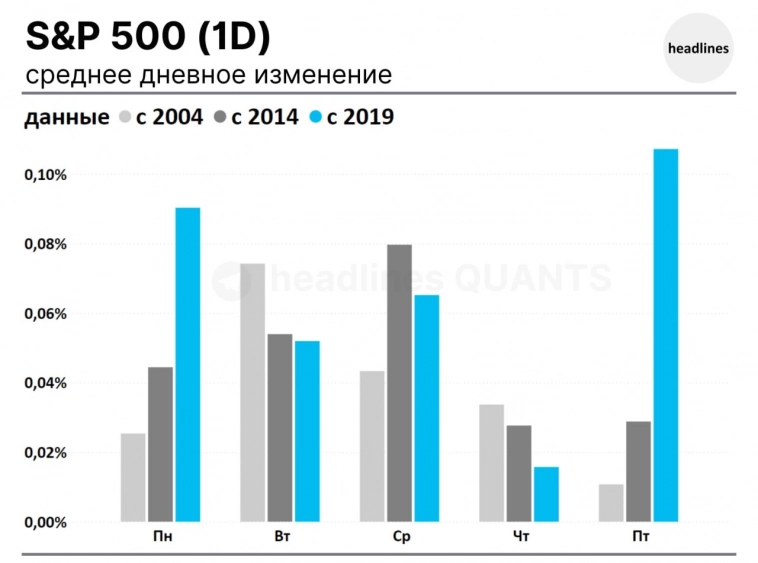

headlines Q. (про S&P 500):

● На гистограмме — среднее изменение фьючерса на индекс S&P 500 (ES1!) по дням недели за 5, 10 и 20 лет.

● За последние 5 лет фьючерс ES1! в чт показывает самую слабую динамику, пт — самую сильную.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Как долго может продолжаться серия без падений S&P 500 ?

- 14 марта 2024, 11:02

- |

headlines Q. (про S&P 500):

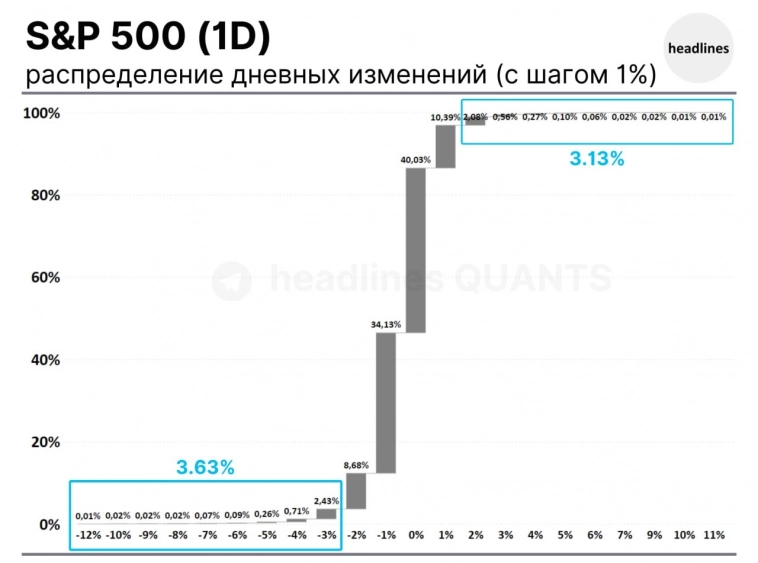

● S&P 500 не падал более чем на -2% за день уже больше года (266 торговых дней).

● По данным с 1990 года, S&P 500 падал более чем на -2% за день лишь в 3.63% случаев. Рост более чем на +2% за день наблюдался в 3.13% случаев. 93.24% случаев находятся в диапазоне от -2% до +2%.

● Как долго может продолжаться серия без падений S&P 500 более чем на -2% за день? Смотрите в headlines QUANTS EXTRA.

📈Индекс S&P500 вновь подошел к историческому максимуму.

- 13 марта 2024, 20:23

- |

👉Американский фондовый рынок продолжает расти. Рост наблюдается как после позитивных, так и после негативных отчетов. Любые комментарии чиновников и аналитиков полностью игнорируются. Например, CEO JPMorgan и CEO Citadel высказались, что ФРС не стоит спешить с понижением ставки. Но ожидания рынка это никак не изменило, CME FedWatch Tool продолжает указывать на ожидания первого снижения ставки в июне с вероятностью в 64,8%.

👉Соотношение покупателей и продавцов в CFD на индекс S&P500 по данным IG имеет перевес последних: 33% покупателей против 67% продавцов, что указывает на вероятность продолжения восходящего движения.

👉Технически, на индикаторе RSI наблюдается уже 4 дивергенции подряд, ни одна из которых не привела к существенной коррекции. Сейчас цена вновь подошла к верхней границе нисходящего (синего) канала, от которого демонстрировала небольшой отскок в прошлую пятницу. В случае пробоя данной границы наверх открывается дорога к росту до верхней границы восходящего (желтого) канала (~отметка 5275). Если же цена вновь отобьется от границы канала и сможет закрыться ниже предыдущего фрактала на отметке 5100, то можно ожидать коррекции хотя бы до 50-дневной скользящей средней.

( Читать дальше )

headlines QUANTS про рост S&P 500

- 27 февраля 2024, 07:40

- |

● По данным с 1950 года, S&P 500 в среднем растет на +15% в следующие 12 месяцев после роста в ноябре, декабре, январе и феврале подряд. Результат почти в 2 раза превосходит среднегодовой темп роста с 1950 года (CAGR = +8%).

● Всего наблюдалось 14 таких случаев (включая текущий) и в 100% случаев S&P 500 показывал рост на горизонте 12 месяцев. Последний раз такая серия наблюдалась в 2016-2017 годах.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал