SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Candidasa

В чем встречать кризис?

- 08 июня 2019, 10:59

- |

Предисловие:

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

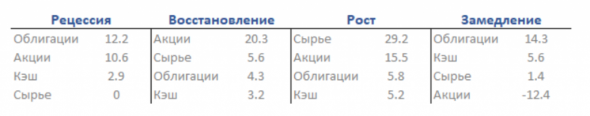

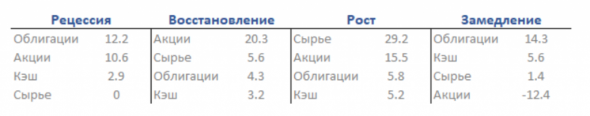

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

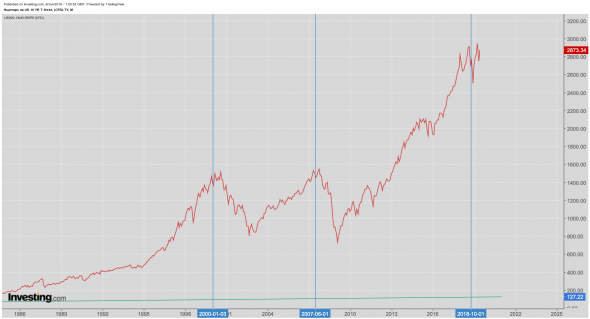

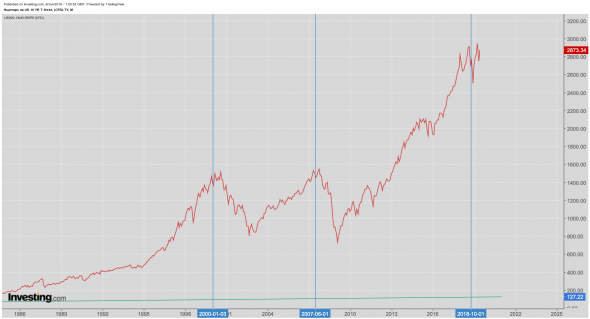

Это цена на 10-ти летки США. В конце стадии роста, при перетоке капитала из акций в облигации, их цена существенно падает, ставя значимый минимум. Я отметил на графике эти моменты вертикальными линиями. Смотрите — отсчет ведется от них.

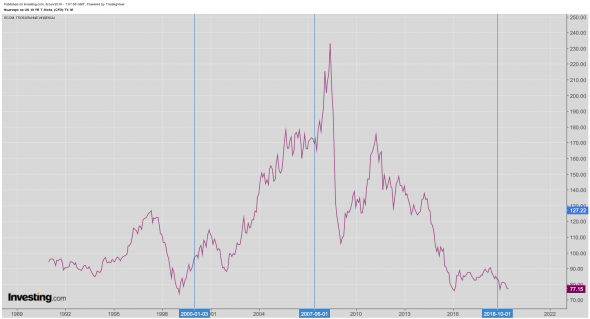

2. Спустя полгода от этих событий рынок акций (SP 500) достигает вершины:

На стадии замедления инвесторы уходят (уже ушли) из акций, которые теперь приносят отрицательную доходность.

2018-й год стал первым за десятилетие, в котором индекс SP500 (Total return) дал отрицательную доходность с учетом изменения цены и полученных дивидендов.

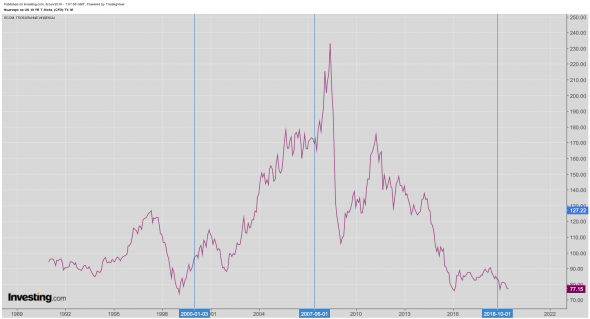

3. Следующим за акциями рынок сырья (индекс BCOM) в течение квартала-двух выполняет свой заключительный аккорд в этом танце:

Происходит непродолжительное, но порой (2008) весьма значительное движение вверх. Это дает стимул для роста акций сырьевых стран, таких как РФ.

Таким образом следующим движением станет кратковременный рост сырья.

«Что мне с этого?»

1. Определение положения на карте цикла дает понимание наиболее эффективных инструментов для этой стадии.

Мы находимся в конце цикла на стадии замедления. Большие деньги уже (в прошлом и начале текущего года) перешли в защитную позицию:

— Облигации: государственные, муниципальные, корпоративные инвестиционного класса

— Защитные акции: потребительских товаров и коммунальных услуг

— Сырьевые активы: прежде всего золото и акции компаний его добывающих.

2. Если Вы не продолжаете держать акции Российских компаний, то можно делать покупки сырьевых ETF, таких как PDBC

(широкий рынок сырья), DBA (агро), GDX (золотодобывающие компании). В долгосрок, как инструмент эффективной диверсификации

на этой стадии цикла. Общей долей в портфеле до 15%

3. Рубль не будет слабым, а ММВБ продолжит еще расти.

Я нацелен на покупку:

— американского рынка акций VTI на новых низах. Для определения момента входа использую индикатор Страха и жадности CNN — жду ухода ниже 20-ти.

— сырьевых ETF (см. выше), — при пробое ими уровней (скользящих средних), таких, как например этот:

Пока брать (или наращивать, если Вы уже купили) на мой взгляд рано.

Акции еще не просели ниже, чем я купил ранее или не достигли новых низких уровней покупки.

Облигации уже подорожали выше всякой меры.

А сырье не пробило сопротивление.

Сейчас мой портфель выглядит вот так:

Берегите себя и удачи Вам!

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

Это цена на 10-ти летки США. В конце стадии роста, при перетоке капитала из акций в облигации, их цена существенно падает, ставя значимый минимум. Я отметил на графике эти моменты вертикальными линиями. Смотрите — отсчет ведется от них.

2. Спустя полгода от этих событий рынок акций (SP 500) достигает вершины:

На стадии замедления инвесторы уходят (уже ушли) из акций, которые теперь приносят отрицательную доходность.

2018-й год стал первым за десятилетие, в котором индекс SP500 (Total return) дал отрицательную доходность с учетом изменения цены и полученных дивидендов.

3. Следующим за акциями рынок сырья (индекс BCOM) в течение квартала-двух выполняет свой заключительный аккорд в этом танце:

Происходит непродолжительное, но порой (2008) весьма значительное движение вверх. Это дает стимул для роста акций сырьевых стран, таких как РФ.

Таким образом следующим движением станет кратковременный рост сырья.

«Что мне с этого?»

1. Определение положения на карте цикла дает понимание наиболее эффективных инструментов для этой стадии.

Мы находимся в конце цикла на стадии замедления. Большие деньги уже (в прошлом и начале текущего года) перешли в защитную позицию:

— Облигации: государственные, муниципальные, корпоративные инвестиционного класса

— Защитные акции: потребительских товаров и коммунальных услуг

— Сырьевые активы: прежде всего золото и акции компаний его добывающих.

2. Если Вы не продолжаете держать акции Российских компаний, то можно делать покупки сырьевых ETF, таких как PDBC

(широкий рынок сырья), DBA (агро), GDX (золотодобывающие компании). В долгосрок, как инструмент эффективной диверсификации

на этой стадии цикла. Общей долей в портфеле до 15%

3. Рубль не будет слабым, а ММВБ продолжит еще расти.

Я нацелен на покупку:

— американского рынка акций VTI на новых низах. Для определения момента входа использую индикатор Страха и жадности CNN — жду ухода ниже 20-ти.

— сырьевых ETF (см. выше), — при пробое ими уровней (скользящих средних), таких, как например этот:

Пока брать (или наращивать, если Вы уже купили) на мой взгляд рано.

Акции еще не просели ниже, чем я купил ранее или не достигли новых низких уровней покупки.

Облигации уже подорожали выше всякой меры.

А сырье не пробило сопротивление.

Сейчас мой портфель выглядит вот так:

Берегите себя и удачи Вам!

4.9К |

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

BRENT: рынок ищет точку опоры после шоковой дестабилизации

Нефть взлетела до многолетних максимумов, затем резко скорректировалась, теряя большую часть прироста, испытав при этом экстремальную...

14:39

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт

Как Вы можете видеть — в моем портфеле американских акций еще нет.

В будущий кризис я буду увеличивать долю акций за счет снижения доли облигаций.

вот если бы ещё возле линий написать процент депозита который готовы вкладывать на том или ином уровне — совсем было бы серьёзно

1. Заходим в tradingwiev

2. Выбираем график двухлетних американских бондов (us02y)

3. Добавляем для сравнения (плюс в кружке левее вверху) тикер ставки ФРС (FEDFUNDS)

Меняем дизайн по вкусу:)

Темная тема например выбирается под иконкой аватара в левом верхнем углу.

… в долгах…

небось окажется оптимально

не убеждён (я продолжаю покупать фьючи на доллар — понемногу переводя рублёвый кеш в долларовый).

Спасибо за имена ЕТФ на аграриев и золотодобытчиков.

я тоже не инвестирую, но интересны зависимости.

Т.е. если какая то теория/научная гипотеза верна — то её можно проверить экспериментами и многократно проводящимися опытами.

ВОт и сделать ещё один эксперимент (построение графика) на основе РФ — конечно вводные данные и многое другое очень отлично от эСэндРи, но фундамент — зависимость по времени облигации/акции — должны оставаться.

вместе VTI посмотри USMV

Спасибо за наводку! Я выбрал VTI не сам и не потому, что «шибко умный»;), а потому, что он есть в пенсионном фонде 2040 Vanguard. Я создаю свой портфель ориентируясь на него, а еще на аналогичный продукт от BlackRock.