Избранное трейдера Виктор Бавин

Сегодня тот день, когда хочется написать нравоучительное про трейдинг

- 25 декабря 2018, 16:46

- |

Люди зачем-то её покупали. Я ни разу не покупал нефть, пока она падала.

Даже и мысли такой не было. Как я размышляю?

какой смысл покупать нефть если я не знаю, сколько ей еще падать?Я-то уже хорошо усвоил урок, что такое понятие как «поддержка» существует лишь в воображении. И людям с ней либо везет, либо фатально не везёт.

Сегодня утром я захожу на смартлаб и вижу на главной кровь и кишки. Людей намотало на жернова рынка и расплющило в крошку. Мне стало интересно. Я начал смотреть что происходит. Во всём мире выходной. Нефть Brent застыла вчера на отметке $50,49, упав на 6,2%.

А у нас почему-то нефть уронили на 11%. В моей голове появляется мысль:

Лохов, которые ещё держались до последнего в позе, свозило на финальный маржин-колл. Надо покупать!Что я сделал первым делом? Зашёл в котировки фьючерсов на смартлабе. Посмотрел какой контракт сейчас самый ликвидный, почитал спецификацию контракта BRF9. Посчитал объем, который можно купить. И купил.

Я купил нефть впервые за всё время её падения. Почему? Потому что нефть отдают на 10% дешевле, чем она стоит. Почему бы и не купить? Это такой классический одноногий арбитраж. Ваш риск только в том, что нефть после праздников 27 декабря откроется падением > чем на 10%. Но с какого вдруг перепугу?

Жаль я не жадный стал. Можно было бы заработать сегодня на новый микроавтобус для семьи, о котором я мечтаю:)

В своей явно недооцененной обществом книге "Механизм трейдинга" я пытался донести до людей мысль, что стабильно зарабатывают в трейдинге не те, кто угадывает, а те, кто умеет систематически подбирать c пола деньги, которые разбрасывают другие трейдеры. Все успешные алготрейдеры так или иначе этим занимаются. Меня спрашивают иногда: торгую ли я? Да я не помню когда я последний раз прям торговал. А сегодня я мгновенно принял решение и зарядил сделку.

( Читать дальше )

- комментировать

- 17.1К | ★34

- Комментарии ( 288 )

Сравнение инвестиционных идей брокеров 2018г

- 02 октября 2018, 16:30

- |

В январе решил записать рекомендации брокеров по акциям на 2018 год, и на выходных посчитал результаты 09.012018. — 28.09.18. Расчеты делал, исходя из покупки каждого эмитента на 100.000 рублей 9 января 2018 года.

4 Место.

ИК ДОХОД предложила 20 эмитентов:

Распадская, Аэрофлот, Новатэк, Башнефть-П, Алроса, МТС, Лента, Лукойл, Сбербанк, Газпром, ГазпромНефть, Полюс, ЭнелРоссия, БСП, НКНХ, КазаньОргСинтез, ОГК-2, Россети, Протек, Мостотрест.

Общая доходность портфеля по рекомендациям ИК ДОХОД без учета дивидендов на конец сентября составила 4,78%, с дивидендами 8,55%

3 Место

Открытие предложило к покупке 12 эмитентов:

Распадская, Мечел Ап, Русал, Ленэнерго-П, Новатэк, Башнефть-п, МТС, Северсталь, ГлобалТранс, БСП, ТГК-1, Медикал Групп

Общая доходность портфеля Открытия за счет курсовой разницы составила 3,63%, с учетом дивидендов 8,98%

2 Место — Серебро.

АТОН предложил 9 эмитентов в конце 17 года:

Русал, Алроса, Лукойл, Сбербанк, Яндекс, Газпром, ТМК, Газпромнефть, Полюс

( Читать дальше )

Хеджирование портфелей перед повышением ставки ФРС США с продажей ETF Invesco QQQ Trust ($QQQ)

- 28 сентября 2018, 18:46

- |

Биржа: NASDAQ

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Продажа: в зоне $184,5–186,0

Стоп-лосс: над $191,56

Тейк профит: минимальная среднесрочная цель — $178, затем $170.

Горизонт инвестирования: до 2 месяцев

Фундаментальное описание идеи

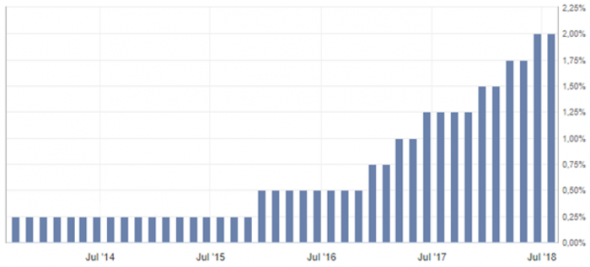

С декабря 2015 года Федеральный резерв США проводит последовательное плановое ужесточение денежно-кредитной политики (ДКП). Регулятор повышает ставку и сокращает активы на балансе (см. Рис. 1).

Зачем ФРС сокращает баланс и к чему это приведет

Рис. 1. Изменение процентных ставок в США в период с 2014 г. Источник: Investing.com — Открыть оригинал

( Читать дальше )

Ищу инвесторов

- 12 сентября 2018, 10:51

- |

с 400 000 в князи, или со 100 000 000 в грязи.

- 06 сентября 2018, 15:52

- |

Рассказал мне про нескольких клиентов, которые слили счета по 100 миллионов, причем один из них сделал это за 8 месяцев. Так же он рассказал, про молодого парня, который без колебаний разогнал 400 000 до 10 миллионов за 2 года.

Мне стало крайне интересно, чем они отличались. Брокер с большим опытом, сразу ответил, что люди, которые добились успеха в одной сфере, думают, что смогут покорить все сферы, а рынок так вообще детский сад и ни как не могу смириться с тем, что биржа не поддается им сразу.

Ладно, с теми, кто сливает большие суммы все ясно. Попросила рассказать, его про тех, кто смог заработать на рынке, он честно ответил, что таких ребят было мало на его пути и они достаточно скрытные и не особо общительные. Но все же с некоторыми удавалась пообщаться. Каждый из них выделялся, тем что каждая их стратегия и идея были четко обоснованы логически, то есть не просто «Надо продавать Амазон он дорогой» А «следует продавать Амазон, потому что капитализация несоизмеримо большая по сравнению с чистой прибылью, но продавать только после подтверждения, когда откупы после коррекции будут с каждым разом все слабее и слабее»

Т.Е. все идет к одному, эмоции вообще не допустимы на рынке? Но как такое возможно, ведь это твои деньги, которые могут упасть до 0?)) как тут можно быть без эмоций?

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 33 )

Бюджетное правило. Цитатник.

- 12 августа 2018, 10:14

- |

Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021годов, изложенное в цитатах.

Конспект документа в цитатах. Здесь есть моменты часто обсуждаемые на Смарт-лабе.

1.Снижение зависимости курса рубля от цен на нефть при реализации «бюджетных правил» фактически устраняет и первопричину «голландской болезни».

Таким образом, такая конструкция макроэкономической политики создает условия для развития конкурентоспособных ненефтегазовых производств, благодаря существенному снижению зависимости их финансовых результатов от цен на нефть и локализации влияния нефтяных шоков в нефтегазовом секторе. Аналогичная конструкция работает, например, в экономике Норвегии

( Читать дальше )

Выбор компании для инвестирования. Как оценить ее бизнес?

- 12 июля 2018, 11:53

- |

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Начнем разбираться..

( Читать дальше )

- комментировать

- 17.8К |

- Комментарии ( 33 )

Грааль для Карпова. Или как не бояться

- 12 мая 2018, 00:11

- |

Мы не умеем ждать. Жизнь приучила нас всё время быть в напряжении и что-то делать. Делать. И не думать, потому что одновременно это тяжело.

А всё ведь так просто. Так легко! Каналы на графике я построил, по-моему где-то под новый год или типа того.

Алая пунктирная — некая условная средняя. Малиновая и зелёная пунктирные горизонтали — сильные сопротивления из древних веков.

Ещё одна алая пунктирная, последняя — это треугольник, возврат к которому и выход вверх ещё возможны. И там родится новый Гагарин.

Всем добра! Берегите себя и свои капиталы. От самих себя.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал