Блог им. student_vrt

Хеджирование портфелей перед повышением ставки ФРС США с продажей ETF Invesco QQQ Trust ($QQQ)

- 28 сентября 2018, 18:46

- |

Биржа: NASDAQ

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Продажа: в зоне $184,5–186,0

Стоп-лосс: над $191,56

Тейк профит: минимальная среднесрочная цель — $178, затем $170.

Горизонт инвестирования: до 2 месяцев

Фундаментальное описание идеи

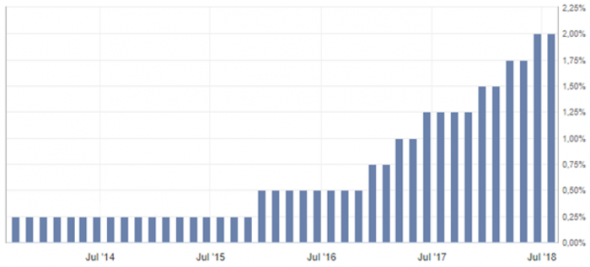

С декабря 2015 года Федеральный резерв США проводит последовательное плановое ужесточение денежно-кредитной политики (ДКП). Регулятор повышает ставку и сокращает активы на балансе (см. Рис. 1).

Зачем ФРС сокращает баланс и к чему это приведет

Рис. 1. Изменение процентных ставок в США в период с 2014 г. Источник: Investing.com — Открыть оригинал

Сдерживающая ДКП влияет на рынки в краткосрочной и долгосрочной перспективе. Долгосрочное воздействие хорошо описано в экономической литературе и научных трудах. В этой рекомендации мы расскажем о краткосрочном.

О долгосрочном влиянии ставки ФРС на видео:

Динамика индекса S&P 500 ($SPX) после повышения ставки ФРС США. Статистический анализ

С момента принятия решения об изменении денежно-кредитной политики ФРС США повысила процентную ставку семь раз.

Традиционно представители ФРС оглашают решение в 21:00. Мы проанализировали, как изменялся индекс $SPX c этого момента в течение следующих полутора месяцев.

На рисунках 2–8 представлена динамика изменения индекса S&P 500 в течение первых двух с половиной недель после решения регулятора.

- Для анализа мы использовали часовые интервалы, цены закрытия.

- Графики отражают накопленное изменение индекса к конкретному часу по сравнению с уровнем во время объявления ФРС.

Рис. 2. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 16.12.2015 — Открыть оригинал

Рис. 3. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 14.12.2016 — Открыть оригинал

Рис. 4. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 15.03.2017 — Открыть оригинал

Рис. 5. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 14.06.2017 — Открыть оригинал

Рис. 6. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 13.12.2017 — Открыть оригинал

Рис. 7. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 21.03.2018 — Открыть оригинал

Рис. 8. Изменение индекса S&P 500 после повышения ставки ФРС США на заседании 13.06.2018 — Открыть оригинал

Рисунок 9 показывает сводную информацию о динамике индекса S&P 500 после повышения ставки.

- T0 — момент объявления решения по повышению ставки (21:00),

- Т+1 — следующий торговый час и так далее.

Рис. 9. Сводный график изменений индекса S&P 500 после повышения ставки ФРС США — Открыть оригинал

Основные выводы из исследования

- В большинстве случаев после повышения ставки ФРС США значение $SPX склонно к краткосрочному снижению.

- Средняя продолжительность устойчивого снижения индекса — примерно 2,5 календарных недели.

- Минимальное значение $SPX достигается между второй и третьей торговой неделями после повышения ставки ФРС США.

- После второго и пятого повышения (14.12.2016 и 13.12.2017) значение $SPX не снижалось. Рынки акций в данные периоды находились под влиянием восходящих трендов (новогоднее ралли). При этом индекс оставался в рамках краткосрочного бокового тренда примерно те же 2,5 календарных недели.

- Самая существенная просадка $SPX после повышения ставки ФРС США за исследуемый период — 10,85%. Она была достигнута в декабре 2015 г., после первого повышения. Средняя просадка — около 1,5%.

Использование статистического преимущества для хеджирования портфелей (торговый план)

Каждый управляющий и инвестор решает тактические вопросы по управлению рисками инвестиционного портфеля по-своему. Мы ожидаем некоторой коррекции индексов после повышения процентных ставок. В такой ситуации есть несколько вариантов действия:

- купить акции дешевле, чем они торгуются на рынке в текущий момент,

- сократить плечо,

- подстраховаться через производные финансовые инструменты,

- закрыть все позиции и подождать реакции рынка.

Любое решение имеет достоинства и недостатки, риски получения потерь и недополучения прибыли.

Для хеджирования портфеля от возможного снижения аппетита к риску в ближайшие 2–4 недели мы предлагаем инструмент со средней бетой 1 и более. Это продажа ETF на индекс технологического сектора NASDAQ 100 ($QQQ).

Рис. 10. Технический анализ и торговый план по ETF Invesco QQQ Trust ($QQQ). Источник: TradingView — Открыть оригинал

Опубликовано 26.09.2018

Больше идей на blog.dti.team

- 28 сентября 2018, 18:56

теги блога Александр Бутманов

- Amazon

- Apple

- bitcoin

- Brent

- DTI

- ETF

- ICO

- interactive brokers

- IPO

- RTSI

- Telegram

- TON

- Uber

- VIX

- акции

- банки

- бизнес

- биткоин

- блокчейн

- Брокер

- брокерский счет

- бутманов

- Валюта

- Валюты

- ВДеталях

- волатильность

- втб

- газпром

- гособлигации США

- деньги

- доллар

- Доллар рубль

- Дорофеев

- Евро

- ЕС

- Золото

- Инвестидеи

- Инвестидея

- инвестиции

- инвестиционная идея

- Индия

- искусственный интеллект

- Китай

- ключевыетемы2018

- ключевыетренды2019

- Кризис

- криптовалюта

- Криптовалюты

- крипторынок

- криптосфера

- Курсы

- лукойл

- Медицина

- мнение по рынку

- налоги

- недвижимость

- нефть

- Новости

- Облигации

- Образование

- опек+

- оффтоп

- политика

- Пошлины

- прогнгоз

- прогноз

- прогнозы

- рбк

- Регулирование

- рецессия

- ритейл

- Россия

- Рубль

- русал

- рынок

- санкции

- сбербанк

- Сервисы

- СМИ

- ставки

- Стартапы

- США

- Технобудущее

- технологии

- токены

- торговля

- Торговые войны

- Трамп

- трейдинг

- тренды

- философия

- Финансы

- финтех

- Фондовый рынок

- фрс

- Фьючерсы

- ЦБ РФ

- Экономика

- юмор