Избранное трейдера Stang

Брокер Exante. Обзор. Инструкция. Как открыть счет. Торговая платформа. Комиссии

- 06 февраля 2021, 20:35

- |

- комментировать

- ★2

- Комментарии ( 3 )

Рекомендую!

- 06 февраля 2021, 20:33

- |

The Men Who Built America, сериал, 2012

Сериал состоит из 8 серий!

«Ничего личного, это просто бизнес.» Аль Капоне

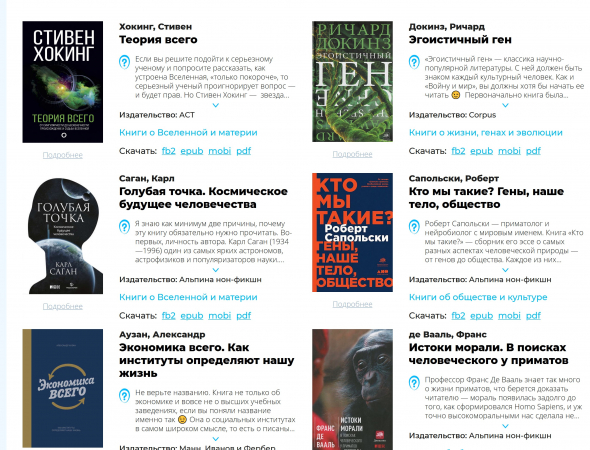

Научно-популярные книги бесплатно!!!

- 06 февраля 2021, 20:30

- |

Из анонса. Десятки ключевых научно-популярных книг по важнейшим темам любой из нас сможет скачать бесплатно и при этом полностью легально. Акция не имеет аналогов в российской практике. Ее инициатором стала программа «Всенаука», возглавляемая Георгием Васильевым, известным по таким проектам, как мюзикл «Норд-Ост» и мультсериал «Фиксики».

Бесплатными стали книги, отобранные экспертами Всенауки и Комиссией РАН по популяризации науки. В их числе: «Теория всего» Стивена Хокинга, «Будущее разума» Митио Каку, «Эгоистичный ген» Ричарда Докинза, «Вселенная» Сергея Попова, «Эволюция человека» Александра Маркова — всего более 40 книг. Все они уже доступны на сайте Всенауки.

Буквально одним кликом любой желающий может скачать себе целую библиотеку умных книг по важнейшим темам. Эти книги были отобраны в результате двухлетней работы сотен экспертов. Речь идет не просто о наборе интересных книг. Бесплатная библиотека Всенауки отражает современную научную картину мира.

Все книги, ставшие бесплатными, были на законных основаниях предоставлены ведущими российскими издательствами научно-популярной литературы: «Альпина Нон-фикшн», АСТ, Corpus, Neoclassic, МИФ, «Питер», «Бином. Лаборатория знаний», «Альпина паблишер», МЦНМО.

( Читать дальше )

Какой фьючерс на ОФЗ для вас важнее?

- 06 февраля 2021, 20:05

- |

Какой фьючерс на ОФЗ для вас важнее?

Предлагаю оставить только 1 фьючерс. Тогда можно средства, сэкономленные на маркетмейкере для других 4х офз, можно направить на один фьючерс. И там будет нормальная ликвидность.

Фридом Финанс пересчитал налог и вернул деньги

- 06 февраля 2021, 19:44

- |

Пару раз звонил менеджер, очень извинялся за ожидание, но говорил что «запрос в работе». Я так же вежливо и учтиво говорил- ничего ничего, я все понимаю, у вас много работы, но через неделю при отсутствии ответа буду писать в ЦБ и в прокуратуру письма, и прикладывать свой запрос с вашей регистрацией и печатью. Там уж как сложится.

На прошлой неделе деньги на счете появились, налог посчитан ну плюс/минус вроде правильно

Отчеты по налогам до сих пор недоступны в трейдернет. Вывел от греха на ВТБ всё.

Аэрофлот(AFLT) - долгосрочный взгляд

- 06 февраля 2021, 17:32

- |

В этой статье озвучу свой долгосрочный взгляд на акции авиакомпаниии Аэрофлот (AFLT) под призмой объемного анализа.

Для анализа и прогноза использовал недельный таймфрейм и историю торгов за последние 4 года (в используемой платформе это пока максимум, к сожалению).

Если смотреть на бумагу под углом объемного анализа, то можно заметить резкое увеличение объемов торгов. Особенно хорошо это видно на отрезке времени «COVID19 — н.в.» Идет явное накопление и куда-то этот объем должен будет распределен. Горизонтальный объем словно намекает, что до августа 2018 года бумагой вообще не торговали, а сейчас ликвидность выросла в десятки раз.

Рассмотрим сложившуюся ситуацию чуть ближе:

( Читать дальше )

Тезисы про рыночную цену и эконофизику

- 06 февраля 2021, 17:15

- |

Меня, как трейдера, реально торгующего на бирже и решившего сделать результат этой деятельности одним из основных источников своего дохода, в первую очередь интересуют те аспекты упомянутой в названии темы, которые имеют отношение к ценообразованию на бирже и позволяют понять характер и закономерности поведения цены, и, в идеале, — осуществлять прогнозирование цены. С этой позиции я кратко остановлюсь на некоторых методологических аспектах понимания биржевой цены с точки зрения эконофизики. Сам термин эконофизика, честно говоря, мне, получившему когда то первое образование по специальности физик-теоретик, режет слух. Возможно, мы привыкнем к этому термину в будущем. На данную тему – эконофизика – я лично натолкнулся случайно, когда искал возможность обобщения полученных мною результатов исследований в области прогнозирования рыночной цены. Я нашел для себя общие моменты в некоторых своих взглядах и понимании биржевых процессов, а также результатов своих исследований, с теми выводами и положениями, которые делает эконофизика. Данная статья – это попытка систематизации моих взглядов, надеюсь, что и вам она даст определенную пищу для размышлений.

В экономической теории уже давно появилось и используется множество понятий, нетипичных для классической экономической теории, но характерных для других дисциплин: случайные процессы, фракталы, нелинейная динамика, теория сложных динамических систем, нечеткие множества и пр. Междисциплинарный подход к анализу экономических процессов на базе достижений разных наук дает возможность решать различные экономические задачи, используя наработанные ранее методы и подходы из других областей знаний. В частности, использование физико-математических методов математического моделирования процессов для решения экономических задач создало направление научных исследований, названное эконофизика (это направление еще называют экономическая физика или физическая экономика). Этот термин был введен американским физиком Г. Юджином Стэнли (Harry Stanley) в 1997 г. для объединения множества исследований, при проведении которых физико-математические методы и приемы использовались при решении экономических задач.

( Читать дальше )

Финансовое благополучие в несколько кликов

- 06 февраля 2021, 14:41

- |

Мы все умные «задним числом». Ничто так не расстраивает трейдера, как осознание упущенных возможностей. Поэтому очень важно уметь на этом не зацикливаться! Каждый новый день приносит массу возможностей для заработка. Нужно лишь не суетиться и разумно планировать свои действия.

Итоги революции на фондовом рынке

- 05 февраля 2021, 12:39

- |

Что ж, всего 7 дней назад все только и обсуждали события вокруг GameStop, упражняясь в остроте выражений и смелости прогнозов на тему того, как это изменит мир (вплоть до краха финансовой системы). До сих пор издания-слоупоки в лице редакторов и репортёров, не знающих даже как выглядит приложение для инвестиций, строчат посты о неимоверной важности произошедшего.

У кого-то могло сложиться впечатление, что я и многие другие долгосрочные инвесторы как-то должны были изменить свой подход к фондовому рынку, внести изменения в планирование, внезапно выйти в кэш или пойти вливать деньги в этот бессмысленный gambling.

На картинке выше информация о том, как я изменил свою стратегию.

Индекс – торговая система, лишенная эмоций

- 04 февраля 2021, 16:52

- |

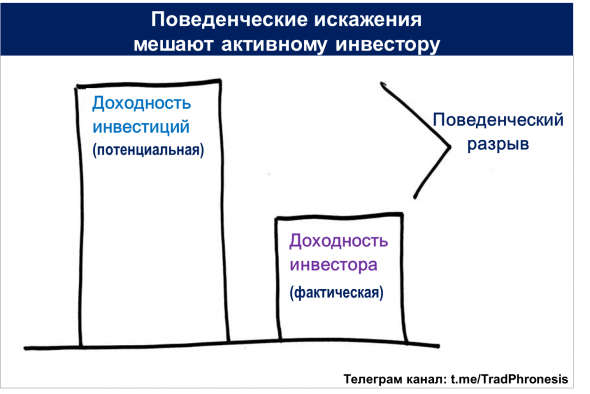

Еще одна причина*, по которой активным инвесторам так трудно победить индексы, заключается в том, что индекс очень похож на торговую систему. Ведь в любой индекс встроен механизм, позволяющий растущим компаниям и их акциям оставаться в индексном портфеле как можно дольше. А компании, чей бизнес сокращается, и капитализация падает, исключаются из индекса решением индексного комитета.

При пассивном подходе в индексных портфелях беспристрастно и механически работает принцип успешной торговли «режь убытки и давай прибыли течь». И наоборот, действия активных инвесторов подвержены негативному эффекту от поведенческих искажений.

К примеру, часто принимаются решения дождаться хотя бы безубыточности по убыточным позициям — неперспективные акции удерживаются крайне долго. Играет фактор надежды. Акции компаний-победителей наоборот продают слишком рано, так и не получив доходность от всего роста, который зачастую измеряется тысячами процентов (помните, правый столбец на графике с асимметрией доходности*). Соблазн зафиксировать прибыль бывает очень велик. Срабатывает фактор жадности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал