Избранное трейдера Камиль

Чтобы Квик не Тупил надо...

- 05 июня 2019, 20:12

- |

файла info.log «только чтение» файл можно предварительно удалить и создать текстовый документ сменив полное название вместе с расширением файла info.log. После этого квик будет ругаться что файл недоступен для записи, но три раза послав ЕГо Квика все Нормально, правда дневную сессию в этот файл не сохраняет т.е. при перезапуске Квика в течении дня котировки будут вчерашние, и заново загрузятся.

если что тестирую.

после сей манипуляции в буфере

*:\WINDOWS\system32\clipbrd.exe

нет черно\белых скринов и вообще ошибок его переполнения.

- комментировать

- 5.1К | ★41

- Комментарии ( 39 )

Основы (волатильность опциона и стратегия «Граальчик»)

- 28 мая 2019, 12:22

- |

Сразу файл. Лист «Вола опциона + стратегия «Граа»

https://cloud.mail.ru/public/3LAJ/wZRwmt882

В предыдущих топиках мы сравнивали волу опциона и волу БА, вернее то, что дает дельта хедж. Условия были немного надуманными. Волу опциона мы брали за константу. Пора ее расчехлить и понять, как она меняется на самом деле. Для чего? Немного философии.

Один широко известный, но мало по малу успешный трейдер-профессор, приводил аналогию торговли на бирже и торговле на Одесском Привозе. Работая биндюжником, он видел, как закупаются оптом помидоры. Купил за рубель, продавай за два. Поэтому, когда он попал, в Америку, то попробовал использовать эти знания на фондовых рынках. Но тут возникли тонкости.

В чем то, он прав. Цивилизация научила нас торговать. И схема достаточно проста. Вы покупаете много помидоров и начинаете продавать их в розницу. То есть, одновременно существуют две цены. Покупка и Продажа. То есть спред. На Привозе он широкий, но в нем участвует время. Купили оптом за 10 минут, продаешь весь день, а то что испортилось ешь сам. На Привозе ни кому не придет в голову купить много помидоров, с расчетом, что завтра они подорожают. Поэтому, естественным ощущением торговли является понимание, за что купил и за что продашь. И тут цена не является критерием. Критерием является маржа, между покупкой и продажей. Для этого не надо учиться на трейдера. Можно оставаться биндюжником. Вы точно знаете, за что покупаете и как будите продавать. А дальше вы наберетесь опыта. Сколько закупить, где стать, почем продать и т.д.

( Читать дальше )

Мы все торгуем (какими-то) опционами

- 16 мая 2019, 17:53

- |

Введение

Позанимавшись опционами, где-то в начале своего пути молодой боец получает в руки одну из ключевых идей: существование синтетического опциона. Иногда об этом говорят в других терминах: совершая сделки с линейным инструментом по определенному алгоритму, мы получаем такой же финансовый результат, как если бы мы купили (или продали) обычный опцион.

Обычно эта мысль проскакивавает в общем потоке информации и теряется на задворках подсознания, либо вообще благополучно забывается.

Но сама концепция очень важная. В частности, из нее сразу же следует базовая тактика работы с опционами. Посмотреть на разницу (IV-HV) и в зависимости от знака либо продаем опционы, либо покупаем. При этом в любом случае включаем автоматическое дельта-хеджирование. Подробности можно прочитать или посмотреть где угодно. Например, тут. Это база.

Но потом приходит в голову идея выполнить обратную операцию. Выравнивание дельты — то есть сделка с фьючерсом — нужна, чтобы повернуть профиль некоторой позиции и сделать его горизонтальным. Давайте теперь возьмем любую обычную (линейную) торговую стратегию для этого фьючерса. Запишем где, когда и какого размера совершались сделки. И будем считать, что эти сделки — это дельта-хедж некоторой неизвестной нам опционной позиции. Фактически, собрав информацию о сделках, можно сделать некоторые выводы о том, что это за позиция.

( Читать дальше )

Основы (торговля волатильностью)

- 14 мая 2019, 10:31

- |

Продолжим наши изыскания. В прошлый раз мы строили каналы и смотрели ошибки. Сегодня мы учтем все и найдем безошибочное решение. Или как из ошибок сделать деньги

Для этого нам надо ввести такое понятие как время. Это важно. Ведь вам надо получать прибыль точно так же как зарплату. Примерно один раз в месяц. Что бы кормить семью и себя. Хотя бы один раз в месяц. А месяц это 21 день. Возьмем файл, лист «расчет погрешности».

Файл https://cloud.mail.ru/public/3jqo/7axdZ44JT

Нам надо ввести такой простенький инструмент как опцион. В черной рамке его расчет. В общем, принцип простой. БА ходит, ходит и из точки А приходит в Б. Ровно на столько, на сколько прошел БА. Было 100, стало 110, опцион стал дороже на 10. За это, в самом начале, оплачивается премия. Главное, что бы это премия не оказалась выше изменения БА.

Премия тоже штука простая. Надо капитал (текущую цену) умножить на 0,39 и умножить на СКО за период обращения опциона. В нашем примере я вял два опциона пут и колл (стреддл, так что умножить на два), а СКО посчитал с приращений цены. В общем, все равно, откуда его брать, так как берется оно от балды. При пересчете (F9) я вижу начальную цену стреддла, фин рез стреддла, а так же я подставил экви стратегии наших уровней. Суммарно это и будет цена конструкции ФР (ФинРез).

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

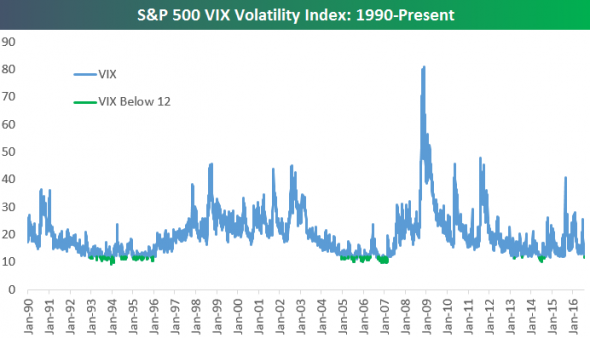

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Основы (тестирование стратегий)

- 29 апреля 2019, 12:07

- |

В предыдущих топиках мы сформировали ценовой ряд и начали считать по нему разные стратегии. Сегодня мы продолжим. Возьмем наиболее популярные стратегии и прогоним их через свои расчеты.

Файл. https://cloud.mail.ru/public/2AsF/43ssbSj4g

Напомню. У нас есть ценовой ряд (лист РТС ценовой ряд Close), из него мы находим приращения логарифмов (дисперсию), генерим триггер (в данном случае алгоритм СЛУЧМЕЖДУ()), определяем направление (покупка или продажа). Дальше, мы подставляем сумму начального капитала и находим его изменение на следующем шаге. Для этого наш капитал умножаем на экспоненту приращения логарифма*триггер. На листе все формулы видны. Нажимая на F9, мы получаем пересчет алгоритма и график экви. В данном случае (лиси РТС), ценовой ряд у нас статичный и взят с реального рынка, а точки входа выхода пересчитываются.

Но еще у нас есть синтезированный ценовой ряд, с теми же свойствами, что и график РТС. Лист «Цена». Тут ценовой ряд пересчитывается кнопкой F9 и вы можете видеть все атрибуты (графики) этого ряда. Отсюда мы будем брать цену и подставлять в наши стратегии.

( Читать дальше )

Об оборотах торгов в индексе МосБиржи (история, структура, сезонность)

- 27 апреля 2019, 10:56

- |

Думаю, это будет полезной информацией для всех — как для новичков на бирже, так и для «бывалых»... Свежее исследование.

Индекс МосБиржи (ранее индекс ММВБ) и индекс РТС – два ключевых биржевых показателя, характеризующие состояние фондового рынка РФ. База для их расчета одинаковая, разница лишь в том, что индекс МосБиржи считается в рублях, а индекс РТС в долларах США.

На текущий момент индексы состоят из 43 бумаг. За историю с 2013 г. в индексе побывало в общей сложности 73 бумаги: какие-то из них задержались надолго, а некоторые выпали из расчета или даже совсем ушли с биржи.

Обороты биржевых торгов отражают, на какую сумму были совершены сделки с бумагами, входящими в индекс и соответственно насколько активно идет торговля. Чем выше обороты – тем ликвиднее рынок и тем больше интерес к российским активам.

По данным на конец апреля 2019 г. суммарный объем торгов по всем бумагам, входящим в индекс МосБиржи составил 715,2 млрд руб. На конец апреля 2003 г. тот же показатель составлял лишь 92,1 млрд руб. То есть можно сказать, что за последние 15 лет оборот торгов вырос почти в 8 раз. Но текущие значения оборота далеки от исторически максимальных.

( Читать дальше )

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

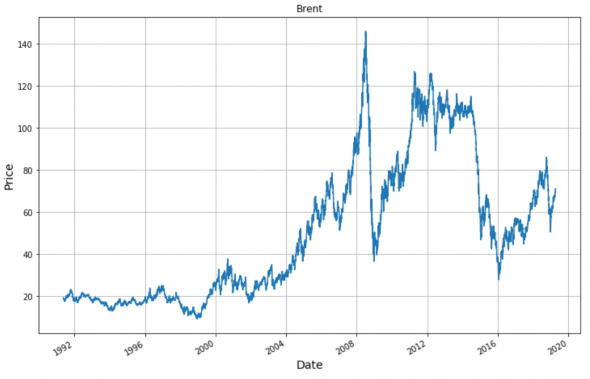

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

( Читать дальше )

О влиянии денежно-кредитной политики на фондовый рынок

- 23 апреля 2019, 23:21

- |

В качестве показателя «жесткости» монетарной политики мы будем рассматривать изменение денежной базы с 1.02 по 01.12 каждого года. Почему? Во-первых, корреляция помесячных процентных приращений денежной базы с М2 больше 0,9 и потому это взаимозаменяемые показатели денежно-кредитной политики. Но почему с 01.02 по 01.12? Дело в том, что оба эти показателя имеют ярко выраженную сезонность: сильный рост в декабре и падение в январе. Но этот одномесячный рост не является показателем «жесткости- мягкости» монетарной политики, потому что инфляция не обладает такой сезонностью, да и кредитование бизнесу и населению нужно не только в декабре. Поэтому реальная монетизация экономики определяется именно динамикой между этими декабрьско-январскими всплесками вверх-вниз. А какая она у нас была? Данные по этой динамике и сравнительной динамики индекса Мосбиржи с небольшими уточняющими справками представлены в следующей таблице

( Читать дальше )

Основы (генерация волатильности , часть 3)

- 23 апреля 2019, 10:23

- |

Последние что мы сделаем с нашими ценами. Зададим лимиты по волатильности. Я постараюсь сделать график РИ, дневной, с настоящими характеристиками. После чего мы сможем проверить на нем различные стратегии.

Мы используем хорошо забытую методику имени Орнштейна-Уленбека. В общем, это основа, из которой все понемногу брали и почетные имена забыли. Качаем файл и смотрим формулу:

https://cloud.mail.ru/public/2TTp/33yg8KSna

Это дифур и его решение. Где х(t) это наша искомая волатильность на следующий день. При этом мы получаем три члена. Альфа «а», которая отвечает за среднее значение и уровень притяжения. Битта «б», отвечает за скорость этого «притяжения» и сигма за границы «коридор». Если вы, когда ни будь, слышали такое название «компрессор лимитер», то это оттуда. На листе «ОУ» видны свойства этой формулы. У нас есть некий ряд со средним 5,6. Мы можем задать альфу 5,6 и битту 0,5. Мы получим ряд со средним 5,6, но более «сплоченную» вокруг среднего значения. Чем больше у нас битта, тем ближе мы к среднему значению. Можете поменять цифры в зеленой зоне и посмотреть, кто за что отвечает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал