Избранное трейдера Sofiy

Как снизить налоговую базу при работе с ценными бумагами?

- 19 августа 2024, 09:27

- |

При продаже ценной бумаги на фондовом рынке при условии получения прибыли, а также с дивидендов и купонов необходимо платить налог 13% и 15% с суммы превышающей 5 млн.₽. В зависимости от типа счета (ИИС или брокерский счет) есть особенности.

С 1 января 2024 года можно открыть только ИИС 3 типа. Счета, открытые ранее действуют на старых условиях (ИИС типа А и Б). По ИИС 3 типа не облагается налогом прибыль по сделкам в пределах 30 млн. р. Но по дивидендам налог удерживается всегда. Налог с купонов удерживается при закрытии счета. Налоговый вычет на пополнение ИИС максимальный 52 тыс.р. для налогоплательщиков с доходом ниже 5 млн.р в год.

На брокерском счете есть право не платить налог, это так называемая льгота на долгосрочное владение ценными бумагами (ЛДВ). Данная льгота освобождает от уплаты НДФЛ при условии владения ценной бумагой на протяжении 3 лет. Есть еще так называемая льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики (ЛДВ РИИ), которая предполагает освобождение от подоходного налога от торговых операций по ценным бумагам, находящимся в непрерывном владении не менее одного года.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 4 )

Правила учета убытков прошлых лет

- 05 июля 2024, 14:33

- |

Инвестиции в ценные бумаги не всегда приносят прибыль, случаются и убыточные года. Как вернуть убытки прошлых лет? Этот вопрос часто вызывает сложности у инвесторов. Разбираемся в его нюансах.

🔸Переносить можно убытки за прошедшие 10 лет, но доход можно учесть только за последние 3 года.

Если у вас были убытки в 2013 году, а доход в 2020 г., то зачесть такой убыток не с чем и на 2024 год он тоже не перейдет. В отличие от убытка за 2014 год и более поздние периоды, их можно будет перенести.

🔸Убытки переносятся в порядке их получения.

🔸Если убыток больше полученной прибыли, то его можно переносить частями.

🔸Убытки по операциям с ценными бумагами (ЦБ) и по операциям с производными финансовыми инструментами (ПФИ) переносятся отдельно друг от друга.

Акции относятся к ЦБ, фьючерсы на акции — ПФИ. Доход по фьючерсам за 2023 год нельзя уменьшить убытком по акциям за 2022 год или за более ранние периоды.

🔸Убытки по ЦБ и ПФИ, которые не обращаются на организованном рынке, а также по операциям РЕПО нельзя переносить на будущие периоды, но можно сальдировать внутри года.

( Читать дальше )

Как налоги на вклады немного изменят

- 04 июля 2024, 18:51

- |

Как вы помните, раньше клады в банках не облагались налогами. Можно было положить туда рубли, где они потихоньку обесценивались, хоть и увеличивались. Потом ввели страхование вкладов, чтобы люди не боялись за свои сбережения. Тогда сумма страхования вкладов была 1,4 млн рублей. В пределах этой суммы, при карачуне банка где был открыт вклад, вкладчику возмещалась вся сумма, за исключением предполагаемых процентов по нему.

Потом появилось непонимание, ведь как это гражданин платит налог на зарплату, налог на покупку, налог на дорогу, налог на бензин… а вот на прибыль со вкладов — ни-ни. Это непорядок, который приведёт к анархии и даже хуже — к росту благосостояния граждан. Поэтому нынче со вкладов приходится брать налог.

Нынче налог на вклады действует следующим образом. Взымается 13% на доход, превышающий максимальный размер ключевой ставки, действующий на 1 число каждого месяца в течение календарного года.

( Читать дальше )

5 акций компаний, которые выигрывают из-за ввода санкций

- 24 июня 2024, 19:11

- |

Сегодня ЕС ввёл новый, уже 14-й по счёту пакет санкций.

На мой взгляд, санкции оказались гораздо менее серьёзными, чем ожидалось, и в моменте, после непосредственной публикации 14-го пакета на нашем фондовом рынке даже наблюдался рывок вверх.Причина в том, что санкции оказались вообще несущественными для экономической ситуации в целом и для отдельных компаний в частности. Такое впечатление, что ЕС ввёл новый пакет санкций, потому что надо было что-то ввести.

Был даже позитивный момент для Алросы: частично был снят запрет на импорт российских бриллиантов, теперь он не распространяется на те из них, «которые находились в ЕС или в третьей стране (кроме России), либо были огранены или произведены в третьей стране до вступления в силу запрета на российские бриллианты».

Так что считаю, что можно уже сделать вывод о том, что фантазии ЕС по поводу новых возможных санкций на исходе, и всё то, что могло оказать серьезное влияние на экономику РФ в целом и на ситуацию в отдельных компаниях в частности, уже введено.

( Читать дальше )

1+1: выбираем акции и облигации ритейлеров

- 12 марта 2024, 18:02

- |

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

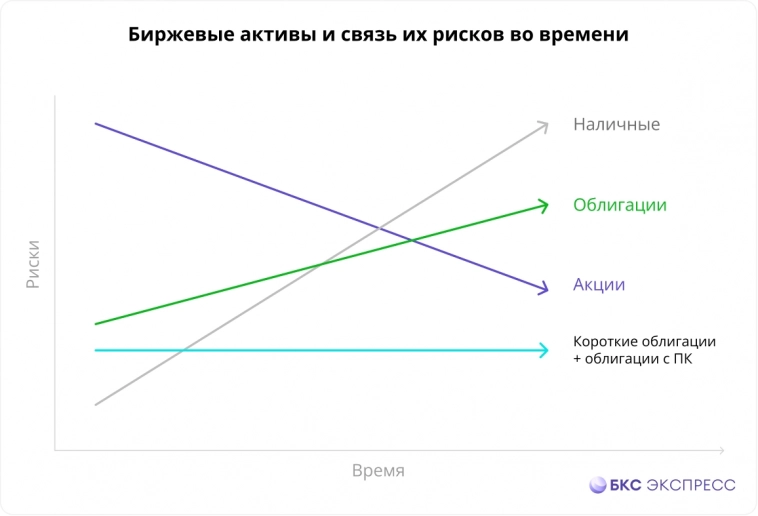

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятности краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

Жизнь после Транснефти. В поиске новых идей на рынке

- 15 февраля 2024, 09:41

- |

В начале года накидывал для себя список идей в акциях: Транснефть (идея под сплит), ЕМС (идея под дивиденды после переезда), Эсфай (была фундаментальная недооценка, но не участвовал, так как акция полетела с начала года), Ростелеком (закрытие дивгэпа), ЮГК (акций почти не было). Из первоначального списка идей остались еще МТС, СургутПреф и Газпром, но что-то руки у меня не тянутся их покупать.

smart-lab.ru/blog/976031.php

После продажи почти всех акций Транснефти, фиксации в Ростелекоме и высвобождении денег, подававшихся на IPO Диасофта, доля акций значительно упала в портфеле, а деньги остались, поэтому я посидел подумал и накидал несколько интересных идей.

📌 Список моих новых идей, которые я купил

💿 НЛМК. Единственный из большой тройки металлургов, который не опубликовал отчетность, но если посмотреть на отчеты ММК и Северстали, то у НЛМК самая лучшая ситуация, так как компания не находится в SDN-листе и продолжает продавать в Европу, также у компании супер-ситуация с FCF из-за продаж своих заводов, поэтому можно расчитывать на разовые дивиденды в 40 рублей на акцию.

( Читать дальше )

Мосбиржа возобновит работу 3 января

- 02 января 2024, 19:05

- |

Коллеги, завтра в обычном режиме начинаются торги на Мосбирже. С 3 по 5 января будет можно торговать, 6 и 7 января – выходные, биржа закрыта, с 8 января (понедельник) торги продолжатся в обычном режиме.

Начнем с вами этот год с обзора ММК (Магнитогорский металлургический комбинат), который планирую выпустить завтра, сравним 3-го российского металлурга с Северсталью и НЛМК, которых рассмотрели ранее.

Обзор Северстали: t.me/Vlad_pro_dengi/650

Обзор НЛМК: t.me/Vlad_pro_dengi/665

P.S. И хочу поделиться новогодними подарками от супруги, приятно, когда близкие люди поддерживают интересы. Г. Маркса давно хотел прочитать, его книга «О самом важном» входит в топ-5 лучших работ про инвестиции на фондовом рынке по мнению У. Баффета. Через неделю поделюсь с вами ее основными мыслями.

Хороших праздников вам!

Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

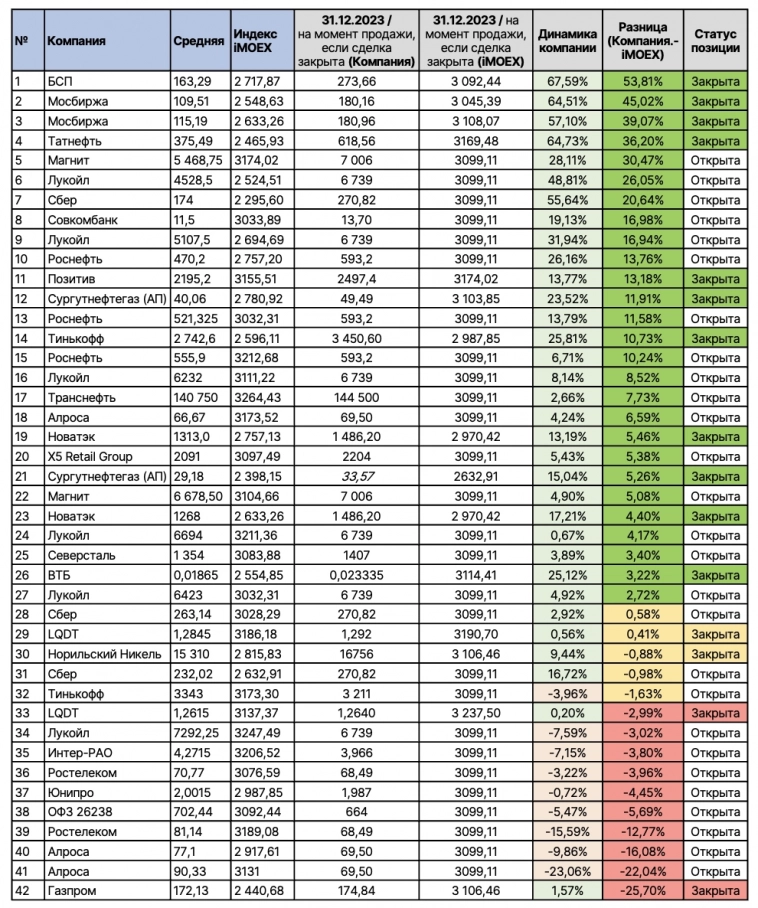

➡️Мои инвестиции в российские акции за 2023 году

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

Обзор НЛМК. Стоит ли рисковать ради дивидендов?

- 31 декабря 2023, 01:15

- |

Если вы не читали первую часть обзора, она вот тут: t.me/Vlad_pro_dengi/665, настоятельно рекомендую идти по порядку и сначала прочесть ее — про состав акционеров, бизнес-модель и ключевые активы компании. Эта часть обзора — про финансовые показатели, дивиденды и справедливую оценку компании.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 587,1

2018 – 756,1

2019 – 683,6

2020 – 665,3

2021 – 1 191,2

2022 (прогноз) – 1 009,2

2023 (6 месяцев) – 505,7(мой прогноз по 2023 году = 934,2)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 888,8

Несмотря на то, что текущие цены на сталь выше, чем в среднем по 2023 году выше, я прогнозирую снижение выручки НЛМК год к году в 2024.

НЛМК продал свои предприятия НЛМК-Калуга, НЛМК-Урал и НЛМК-Метиз. Это снизило общие мощности по производству стали на 18% (общие мощности были 18,6 млн т., мощность этих заводов 3,4 млн т). В 2021 году из 17,4 млн т. произведенной стали, 3,1 млн т. было произведено на этих предприятиях. Доля этих заводов в производстве стальной продукции в 2021 году была 19% (2,8 млн т. из 14,8 млн т.). Доля в выручке в 2021 году была 17,6%, доля по EBITDA – 7% (по прибыли с учетом роста цен снижения не будет).

( Читать дальше )

3 перспективные акции на 2024 год, в которые я собираюсь инвестировать

- 22 декабря 2023, 16:58

- |

2023 год заканчивается и я начинаю искать для себя перспективные дивидендные акции для инвестирования на будущий 2024 год!

Сегодня пятница, не смотря на традиционную тягу рынка к снижению в этот день недели, индекс МосБиржи растёт на 0.7%. Мой портфель тоже прибавляет почти 1% прибыли.

Рынок, вообще, хорошо рос весь год:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал