Избранное трейдера sn1

С чего начать опционщику?

- 07 октября 2020, 19:57

- |

Почему опционы так сложны и так интересны?

Опишу примерный путь начинающего опционщика.

Чаще всего первым этапом бывает Форекс. Обилие рекламных обещалок легких денег, рано или поздно сделают свое дело и человек погружается в мир котировок. Грезя легкими деньгами (а что тут сложного? Купил дешево, продал дорАгА!) – начинает изучение индикаторов, теханализа, каналов Дончиана и уровней Фибоначи….) Еще чуть-чуть, почти вот-вот и «Я НАЙДУ ГРААЛЬ». И вот тогда-то заживу….

Но грааля все нет и нет. Очередные, найденные в интернете индикаторы – опять на истории показывают бешенную прибыль, а на реале только минуса…. Как так??? Пойду поучусь! Ага! Всё дело в «психологии трейдинга»! Мы слишком жадные. А форекс брокеры – подсовывают под нашу жадность 100-е, 500-е и даже 1000-е плечо! Дело не в индикаторах – дело в мани-менеджменте! Ральф Винс – математика управления капиталом. Опять не помогает…. Скальперы! – Вот кто видит рынок насквозь! Но и тут не у всех получается. Почему так? Читаем Талеба! Он сейчас научит! Он миллионы заработал, когда ФСЕ потеряли! А что говорит Нассим Талеб? Он говорит, что предсказать рынок, да и вообще жизнь то – невозможно! Что сам Бенуа Мандельброт не смог предсказать поведение цены… (зато фракталы изобрёл)) ) И что есть некие опционы, которым пофиг куда пойдёт цена. На них можно ЗАРАБОТАТЬ! Имея ОПЦИОНЫ, при «черном лебеде» — становятся МИЛЛИОНЕРАМИ!

( Читать дальше )

- комментировать

- 10.3К | ★79

- Комментарии ( 24 )

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

( Читать дальше )

- комментировать

- 34.4К |

- Комментарии ( 39 )

Нужен ли кому-то опционный анализ на СЛ?

- 06 октября 2020, 10:44

- |

На сайте профитгейт, я довольно давно делаю обзоры основанные на анализе опционного рынка, здесь я их не делал, но вот вопрос может быть они кому-то будут интересны, поскольку «писателю» нужны «читатели», хотелось бы узнать есть ли те кому-то это нужно. Просьба проголосовать плюсиком.

А я коротко расскажу в чем логика обзоров и вы поймете нужно ли Вам это.

Расскажу на примере нефти.

Есть у нас значит базовый актив — фьючерс нефти, те кто им торгует или например акциями нефтяных компаний, ЕТФ и прочее, используют рынок опционов для хеджа своих позиций, тут все довольно просто. Если рынок верит в рост, то мы видим рост объемов и открытого интереса в путах, если в падение то мы видим рост объема в колах. Конечно эта логика имеет ряд довольно существенных упущений и мы никогда точно не узнаем, кто и зачем купил или продал тот или иной объем в опционах, однако исследования этого вопроса показывают, что как дополнительный сигнал для понимания фона рынка опционы отлично подходят.

( Читать дальше )

💼 Нюанс в учёте дивидендов

- 30 сентября 2020, 14:38

- |

Коллеги, хочу поделиться видео, которое я подготовил для тех кто использует мой проект для учета инвестиций (Инвест Учёт), а именно той его частью, где идёт речь про реинвестирование дивидендов (в видео со второй минуты).

Тем, кто ведёт свои таблицы по учёту инвестиций, мне кажется, данная информация должна быть полезна.

Если вкратце, в чём суть: нельзя реинвестированные дивиденды и купоны вносить как простое пополнение счёта, т.к. это будет искажать вашу доходность. Почему? Объяснил в видео.

Ставки по вкладам в банках белоруссии.

- 19 сентября 2020, 19:45

- |

Например сбер https://www.bps-sberbank.by дает 17% годовых.

альфа банк 18,5% годовых https://www.alfabank.by

и тд.

Естественно в белорусских рублях.

Почитал о рисках, нашел только

1. Риск просадки рубля. Посмотрел динамику, 15% годовых вполне отбивают просадку.

Основная инфа

1. Вклады на 100% застрахованы не зависимо от суммы.

2. Налог 13% как резиденту РФ.

3. По поводу дефолта, есть мнение что РФ не допустит дефолт белоруссии.

4. Граница по факту закрыта, но можно легко добраться. На территории страны действует российский паспорт.

Хз короче, может у кого то какие то экспертные мнения по данному вопросу есть?

По поводу высоких ставок, думается мне что дело в том что там народ пугливый, чуть что сразу выносит деньги из банков, лишая таким образом банки ликвидности.

Это вам не храбрый народ России, который при инфляции в 8% годовых, падении нац валюты на 30%, массовом отказе банков соблюдать договоры и дискредитации АСВ — храбро продолжает хранить рубли под 3-5% годовых на радость банкам и застройщикам.

PS почитал комментарии, белорусские форумы, подумал и решил не связываться. Всем спасибо.

На пенсии в 35

- 18 сентября 2020, 20:06

- |

Кратко о рабочей карьере: вышка (кибернетика), полгода стажа программером и 8 лет стажа маркетинг-продажи, в т.ч. половина этого срока в европейской фирме с возможностью регулярных командировок и поездок за границу в отпуска. Рад, что такая возможность предоставилась, но считаю, что офисная работа — это должен быть этап постуниверситетской социализации, типа детского садика. Хватило бы и пары лет. Но возможно, это связано с моим интровертным складом характера.

Трейдингом стал интересоваться лет 10 назад.

Это было наивно (но смотрю нынешние инстаграмы гуру инвестиций и у них это ещё наивнее). Брал графики, индикаторы на глаз. Прогонял за 3 года. Если работает — годится в торговлю. Проскальзывания, устойчивость и диверсификация ТС — это всё я даже не учитывал и не думал об этом. Уже рисовал перспективы, как буду удваиваться каждый год и уйду с работы. Впрочем, не сложилось.

Поторговал года 3 вроде. Сначала в Альфе, потом в Открывахе. Отторговал в плюс ноль. Закруглился к осени 2013ого. На депозите было немного денег — меньше миллиона. Торговал руками по ТС, которая требовала постоянного бдения. Поэтому работать на дядю было просто выгоднее. Была лонговая система на си, которая, если бы я не оставил трейдинг, во время девальвации принесла бы несколько сотен тысяч рублей. Так что с одной стороны — из трейдинга я ушел не вовремя, с другой — эта сумма радикально бы ничего не изменила, и, значит, так было нужно.

( Читать дальше )

OptionFVV

- 16 сентября 2020, 18:31

- |

Кто торгует руками мувинги и уровни? В чем ошибка?

- 16 сентября 2020, 17:46

- |

Вход в лонг по втб.

Паттерн простой. Вход после импульса, на коррекции. Импульс — коррекция — импульс. Вход от уровня. Конкретно здесь вход от уровня максимума.

Так вот заметил закономерность, что-то идет по такой модели, а что-то либо флэтит, либо начинает бить по стопам.

В чем ошибка?

Может быть в том, что не рассмотрен тренд на старшем таймфрейме и здесь вход в лонг там где заканчивается коррекция на вышестоящем таймфрейме?

Оценка облигаций методом Джонкарта. Калькулятор. Часть 2

- 16 сентября 2020, 14:29

- |

Друзья, вот я наконец и доделал свой калькулятор оценки облигаций методом Джонкарта.

Если в кратко объяснить суть метода, то это оценка доходности к погашению с учетом риска дефолта, который определяется на основании рейтинга исследуемой облигации. В самом простой интерпритации — этот метод позволяет получить ожидаемую доходность к погашению (математическое ожидание доходности) с учетом вероятности дефолта. Подробнее о методе я писал в своей более ранней статье: "Корпоративные бонды под табу для частного инвестора!"

Я реализовал данный метод на Python с использованием своей базы SQL, в которой хранятся все необходимые данные для расчета: история котировок, параметры самих облигаций, их рейтинги, а также таблица с вероятностями дефолтов облигаций для разных рейтингов. По сути, мой новый калькулятор, является логическим продолжением предыдущего, который считал все классическим методом и был описан мной в статье: "Калькулятор облигаций! Часть 1". Новый калькулятор может считать как классическим способом все основные параметры: ожидаемая доходность, дюрация, кривизна (выпуклость), так и по методу Джонкарта.

( Читать дальше )

Приемы и инструменты "белых", сервис OptiMore

- 13 сентября 2020, 11:23

- |

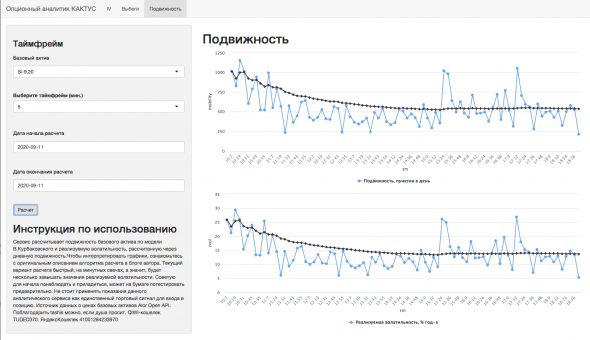

В методичке «Опционные беседы с Бесом» упоминались две вещи, о которых за это время я получила много вопросов:

1. Оценка и расчет текущей реализуемой волатильности и справедливой опционной волатильности в моменте

2. Алгоритм оценки вероятности движения определенного размера через статистику «выбегов» (термин СБ).

Из ответов на эти два вопроса родился сервис OptiMore. Пробовать гонять лучше в будний день.

Предварительные важные замечания:

- Инструкции к каждой считалке нужно прочесть, а не как обычно. RTFM.

- Расчеты ведутся внутри текущего дня, если дата экспирации совпадает с текущей — будет лажа в результатах, использовать в день экспирации для прогноза на этот день не получится

- Источник свечных данных — Alor Open API. Если там чего-то нет или какие-то задержки — сервис работать не будет. Все происходит в реальном времени с серверов Алора и никакой истории он себе не пишет никуда.

- Исходный код сервиса написан на языке R, приложение для веб — R Shiny, хостинг бесплатный и без гарантий того, что это дело будет жить всегда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал