Избранное трейдера Сидоров Михаил

Америка, ответь! "Жэньминь жибао" обнародовала статью, в которой призвало Соединенные Штаты ответить на 10 вопросов.

- 02 мая 2020, 16:05

- |

Китайское издание «Жэньминь жибао» обнародовала статью, в которой призвало Соединенные Штаты ответить на 10 вопросов.

1. В феврале 2019-го года американской журнал Science сообщил, что правительство США спустя 4 года моратория одобрило проведение спорных исследований вируса птичьего гриппа. Некоторые эксперты считают, что трансформация вируса, которая может произойти в результате этих опытов, может увеличить риск его передачи от человека к человеку. Почему США пошли на этот шаг и почему ни сами исследования, ни их результаты никак не освещались в прессе?

2. В апреле сайт The Global Biodefence сообщил о полном возобновлении работы военно-биологической лаборатории при Армейском институте медицинского исследования инфекционных заболеваний в Форте Детрик (штат Мэриленд), занимающейся в том числе изучением коронавирусов. В июле прошлого года работа там была временно приостановлена по приказу Центра по контролю и профилактике заболеваний США. В марте на веб-сайте Белого дома появилась петиция с требованием рассказать общественности о реальных причинах закрытия лаборатории. Как это могут прокомментировать в США?

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 41 )

10 Советов от Нассима Талеба.

- 28 апреля 2020, 20:29

- |

Математик, философ, трейдер. Написал классную книжку Черный лебедь.

Предсказал экономический кризис ещё очень давно, тогда был обсмеян,

когда все же народ понял, что он был прав, его возвели в роль чуть ли не

главного философа экономического кризиса, и личность стала очень

популярная. В общем если где встретите его работы, статьи или книги, мой

вам совет — читайте, и читайте внимательно, таких толковых людей сейчас

не много.

Для затравки, выкладываю краткий список советов по жизни от Нассима

Талеба.

1. Скептицизм требует много сил и стоит дорого. Скептически относиться

можно к вещам, которые имеют глобальные последствия. В жизни мелких

вопросов и решений лучше быть несовершенным, вести себя по-дурацки и

по-человечески.

2. Ходите на вечеринки. Вы даже предположить не можете, что ваша

способность делать счастливые открытия приготовила для вас. Если у вас

( Читать дальше )

Принципы Рэя Далио. Глава 4. Торговые системы

- 22 апреля 2020, 13:21

- |

👉 Мы протестировали все критерии так далеко в прошлом, как только могли. Компьютер выдавал решение и я делал свой анализ. Потом я мог сравнить их.

👉 Мы обсуждали не решения системы, а критерии принятия решений

👉 В какой-то момент мы добавили в системы к фундаменталу еще технический анализ, что помогло улучшить тайминг принятия решений.

👉 Сильный сигнал: это когда и фундаментал и техника сигнализируют в одном направлении.

👉 Мы верим, что движения на рынках отражают изменения в экономике. Изменения в экономике отражаются в экономической статистике. Мы разработали правила чтобы определить важные сдвиги в экономических/рыночных условиях

👉 Лучшее что вы можете сделать: напишите свои принципы инвест.решений. Запишите на бумагу и в комп.алгоритмы. Протестируйте на истории и используйте параллельно с вашим мозгом.

👉 Единственный способ преуспеть — делать ставки в которых ты крайне уверен, и диверсифицировать их.

👉 Размер ставок мы варьировали в зависимости от того, насколько были в них уверены.

👉 Зрелость мужчины — способность отклонять хорошие альтернативы для того чтобы последовать за самыми лучшими идеями.

👉 Глупо судить людей до тех пор, пока вы не поставите себя на место этого человека и не посмотрите на ситуацию его глазами.

👉Большинство людей эмоциональны, а не логичны, они слишком сильно реагируют на краткосрочные результаты.

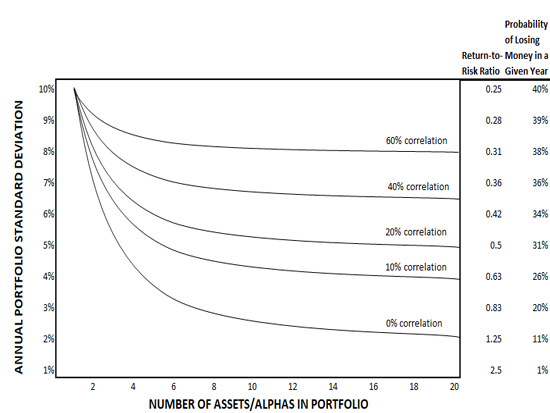

👉 Правильная диверсификация — ключ к снижению риска без снижения доходности

👉 Надо положить в портфель 15-20 нескоррелированных источников дохода, это существенно снизит ваш риск без снижения ожидаемой доходности

👉 Это справедливо и для бизнеса: наличие нескольких несвязанных источников дохода лучше чем один

👉 Ключ: некоррелирующие активы. Если положить 1000 активов с корреляцией 60%, то эффект диверсификации будет не лучше чем с 5 активами

👉 Bridgewater — хедж-фонд, который сделал самое большое количество денег для своих клиентов за всю историю фондов

👉 ERROR LOG — наш первый инструмент менеджмента. Записывали ошибки в журнал и корректировали их.

👉 Мы записывали правила нашей работы десятилетия и они организовались в Work Principles.

👉 Знание ваших слабостей — отличная вещь, потому что это первый шаг к преодолению их. Но ваша эмоциональная половина будет ненавидеть признавать слабости.

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

✏️ Принципы Рэя Далио. Глава 4. Торговые системы

Пост для истории

- 16 апреля 2020, 23:17

- |

Итак, 16 апреля. В США рекордное число летальных случаев от коронавируса — более 6тыс. человек. Катастрофические данные по пособиям по безработице, хуже ожиданий, данных по прибылям банков (пока только банков, далее смотрим других). В это самое время карантин снят только в Китае, а Европа вообще может закрыть границы шенгена до сентября, а сам карантин может быть снят только к июню (да, может и раньше, но не будем спешить). Мировые агенства, эксперты сходятся в едином мнении — падение мирового ВВП будет колоссальным, без вариантов, этого не избежать. Прибыли компаний в любом случае упадут и сильно упадут. Идут разговоры о повторении великой депрессии. А что уж говорить об авиакомпаниях, которые почти полгода как будут не летать.

А теперь главное — рынки растут. Нет, они не отскакивают от самого дна. Нет же, они просто растут. Теперь они находятся буквально в 15-20% от их исторических максимумов. Вслушайтесь, от ИСТОРИЧЕСКИХ максимумов. Рынок живет будущим? Да, он живет где-то спустя 2-3 года после пандемии, закладывая в себя весь позитив впереди идущих лет. А что будет потом? Не знаю, может он будет закладывать позитив 2030-2040 годов? Ощущения — на рынках небывалые пузыри, похлеще криптофигни на ее максимумах. Рынок пытается играть не по правилам и это сильно раздражает, постоянно заставляет задуматься — а может неправ я? Но неправ в чем? Акция отражает стоимость компании, которая исходит из прибылей компании, потенциала ее роста и роста ее дивидендов. В 2021 году я получу больше дивидендов, чем в 2019 году? нет. Тогда откуда этот рост? Накачивают деньгами финансовой поддержкой? И в чем смысл надувания такого мегапузыря? Рынок в таком случае перестает быть настоящей экономической площадкой, а просто подобие криптобиржи для впаривания разогнанного в несколько раз пустого товара с целью впарить ближнему. Фундаментал не работает. Продолжаю ждать вторую волну обвала, но констатирую факт — на удивление таких не так уж и много. Очень много мнений, что второго дна не будет, будет v образный отскок и все. Да, их меньше армагедонщиков вроде меня, но немало.

P.S. Всем удачных инвестиций и хорошей памяти, ибо этот момент рыночной истории навсегда войдет в историю рынков в любом случае.

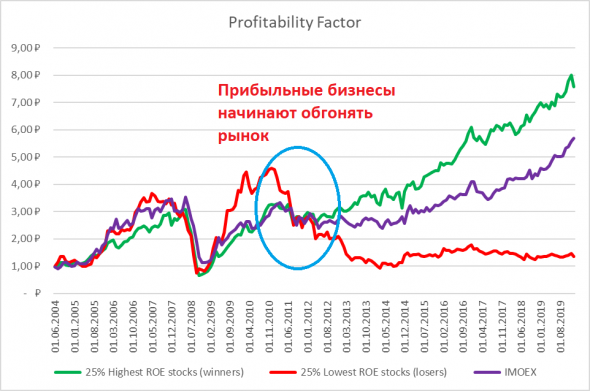

Покупаем лучшие бизнесы на Мосбирже с 2004 года. Результат долгосрочной стратегии Profitability, реализованной через ROE

- 16 апреля 2020, 17:31

- |

Привет, продолжаем тестировать факторные стратегии на нашем рынке. В зоопарке стратегий уже можно посмотреть на Value и Momentum тут https://smart-lab.ru/blog/609357.php и тут https://smart-lab.ru/blog/611263.php Сейчас мы протестировали фундаментальную Profitability и вот что из этого получилось:

Источник: Sentimetrica

В этот раз мы возьмем фундаментальную Profitability и реализуем ее в долгосрочном формате. Покупаем акции в портфель на основе ROE, рассчитанной из годовой отчетности, и держим год до выхода следующего годового отчета. Технически, исследование несложное, но мелких деталей очень много и важно себя не обмануть при тестировании. Например, не подсмотреть то, что ты не мог знать в прошлом в этот момент времени.

База из 552 компаний и определение ликвидных акций аналогично предыдущим бэктестам. Немного новой матчасти:

ROE – это отношение чистой прибыли к собственному капиталу. В отличие от просто чистой прибыли, по ROE удобно сравнивать компании между собой. Нечитаемым показатель становится при отрицательном собственном капитале. К счастью, с ликвидными компаниями такое случается нечасто (Мечел). Тут все понятно.

( Читать дальше )

Добро пожаловать в Великую Депрессию. Doug Casey.

- 13 апреля 2020, 13:10

- |

Кейси, Даглас «Даг»

Casey, Douglas «Doug»

Американский экономист, сторонник свободного рынка, автор нескольких финансовых бестселлеров. Он является основателем и председателем компании Casey Research, которая продает финансовую и рыночную аналитику по подписке со специализацией на энергетике, металлах, горнорудном производстве и информационных технологиях. Его книга Кризисное инвестирование (Crisis Investing) стала бестселлером #1 в престижном списке New York Times в 1980 году и стала финансовым бестселлером года, продав 438,640 экземпляров. За свою следующую книгу Стратегическое инвестирование (Strategic Investing) Даг получил самый большой аванс, когда-либо заплаченный за книгу по финансам в то время. В 2009 году в своей речи под названием «Мои мытарства в третьем мире» он предложил приватизировать небольшую страну и сделать ее публичной компанией на нью-йоркской фондовой бирже.

Есть много вопросов, которые люди задают себе сегодня. Среди них: насколько серьезным может быть этот экономический спад? Как долго это будет продолжаться? Как же это можно прекратить? А кто в этом виноват?

( Читать дальше )

Фондовый рынок США — отскок в пропасть?

- 12 апреля 2020, 16:55

- |

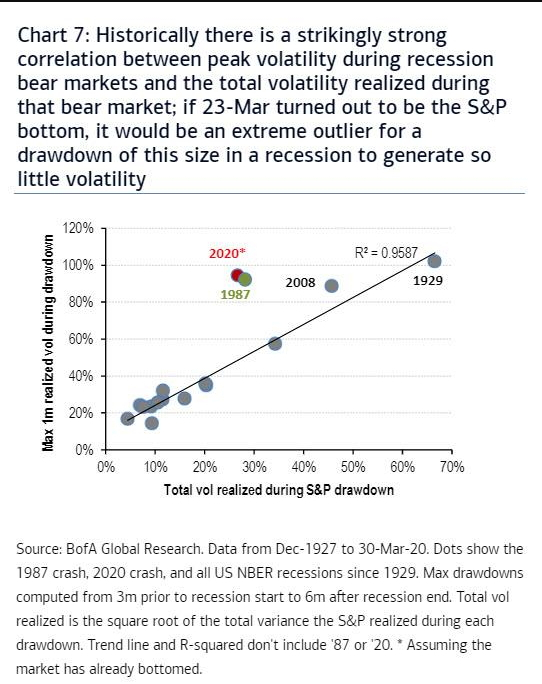

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

(Сравнение общей волатильности, реализованной на протяжении всего медвежьего рынка (по горизонтали), и максимальной одномесячной волатильности на пике распродаж (по вертикали).

( Читать дальше )

Определение размера позиции – верный ключ к успеху в трейдинге.

- 10 апреля 2020, 15:55

- |

Дэвид Стендаль о сезонных паттернах

Как системный трейдер, я люблю программировать всё таким образом, чтобы в разгар торговли я мог сохранять спокойствие и позволять системам самостоятельно принимать все торговые решения.

Имея более чем 25-летний опыт в трейдинге и разработке торговых систем, основанных на импульсах и моделях, Дэвид Стендаль уделяет важную роль управлению рисками. Стендаль является учредителем и президентом инвестиционной компании Signal Trading Group (SignalTradingGroup.com) и занимается торговлей на глобальных фьючерсных рынках. Он придерживается систематического, эффективного и высокодиверсифицированного режима торговли. Принимал участие в создании различного финансового программного обеспечения, которое сосредоточено на оценке торговыхсистем, определении размера позиции и построении портфеля. Информацию о нем вы можете отслеживать в его аккаунте в Твиттер @ David_Stendahl.

( Читать дальше )

американские регуляторы сломали этот мир

- 10 апреля 2020, 11:35

- |

9 апреля для ФРС окажется примерно таким же важным днем, как день учреждения ФРС (13 декабря 1913) с тем отличием, что сейчас это запуск процедуры слома всех тех правил, по которым мир существовал сотню лет. Они полностью надломили тот важнейший остов, на котором базировалось существование США как лидирующей мировой экономики.

Капитализм в США строился на долговой парадигме, и это не просто слова, это кредо, философия. Безусловное исполнение обязательств перед кредиторами и контрагентами являлось маркером, сепарирующим успешные и неуспешные звенья цепи. Тот, кто имел высокий кредитный рейтинг, обеспеченный длительной историей положительных взаимоотношений с контрагентами, получал преференции в виде льготных ставок фондирования и открытого рынка капитала. По сути, вся юридическая система США в области финансов и экономики базировалась на защите прав двух сторон сделок, и если кто-то нарушал правила игры, он вылетал из системы через прописанную процедуру банкротства, теряя активы и привилегии.

Конкуренция, агрессивный естественный отбор и авантюризм сделали США теми, кем они являются – доминирующей экономической силой и технологическим лидером. Ювелирно настроенные обратные связи позволяли вовремя выбрасывать за борт неэффективные элементы, превознося подлинных лидеров. Все это обеспечило доллар резервным статусом, а США – способностью эмитировать валюту под долги, фактически, под ожидания будущих доходов, успешно покрывая в том числе двойной дефицит. Это было в 20 веке. С тех пор США деградировали – медленно, но последовательно.

Первая фаза отключения обратных связей произошла в 2008 году, а последующий период именуется «новой нормальностью», где паразитные наводки на рынок активов были настолько значительными, что к 2020 году они успели надуть один из самых грандиозных когда-либо созданных на фондовом рынке пузырей.

Но все то, что произошло за последний месяц, переворачивает представления об этом мире. Беспрецедентные и абсолютно запредельные темпы эмиссии известны, но они все равно удивляют. За месяц они создали из воздуха 2 трлн долларов, 2/3 из которых пришлось на выкуп активов. Почему 2 трлн настолько знаменательны? Это совокупная программа QE2 + QE3, которые стали в свои времена легендарными, о которых писали и фильмы снимали, но тогда им потребовалось 187 недель с ноября 2010 по июнь 2014, чтобы нарастить баланс на 2 трлн, в этот раз они управились за 4 недели – это в 47 раз быстрее!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал