Избранное трейдера Евгений

Инвестировать или жить?

- 06 мая 2025, 20:52

- |

Собрались с друзьями, у всех подрастают дети. И задал кто-то, казалось бы, простой вопрос:

«Как вам идея откладывать по 10 000 рублей с 18 лет, чтобы работал магический сложный процент?»Бились часа два. Пришли к общему знаменателю (большинством). Если у вас тоже есть дети, думаю будет полезно.

Сильно укороченная версия логики рассуждения ниже:

Ну это классика финансового самурая. Живи скромно, инвестируй, не покупай кроссовки. Зато всего через 3,5 года капитал удвоится. Т.е. вместо каждой 10.000 будет 20.000 (при доходности 21%).

Звучит убедительно. Но зачем мне откладывать из своей копеечной зарплаты эти 10 тысяч в 18 лет, может лучше пока буду вкладывать всё в ощущения?

А потом универ закончу, выйду на нормальную работу и буду откладывать по 20.000 руб. сразу. Ну или ладно, не ощущения, потрачу с пользой. Куплю: курсы и книги, нормальный ноут, на вечеринках пообщаюсь с нужными людьми и т.п. это знаете, тоже сложный процент на сложный процент.

И в итоге в 21-22 года буду не сложному проценту радоваться и того что мои 10.000 стали 20.000 руб. А тому что могу по 100+ тысяч в месяц сразу откладывать. О таком «финансовый самурай» даже не мечтал. А всё потому что вложился в себя, а не в фондовый рынок и отказывал себе во всём.

( Читать дальше )

- комментировать

- 17.3К | ★6

- Комментарии ( 98 )

Достоверно существующий "вечный" портфель сроком более 120 лет

- 19 сентября 2022, 08:28

- |

Всем привет!

Этот текст будет более всего интересен тем, кто хочет собрать «вечный» портфель — то есть такой, который будучи сформированным позволяет жить на него и при этом он никогда не кончится. Существует достаточно большое количество исследований «вечных» портфелей, рассматриваются различные ставки и методы изъятия, соотношение активов, оценивается способность портфеля продержаться при определенном уровне изъятий длительное количество времени (от 30 до 60 лет), но у всех них есть общая проблема — исследуются исключительно теоретические данные, а жизнь — она ведь сильно отличается от теории, в ней очень много чего по-другому (ну как минимум существуют комиссии и налоги).

Я пораскинул умишком и нашел один реальный пример портфеля, который полностью соответствует нашим вводным:

- он был сформирован один раз и пополнения в него не осуществлялись (точнее осуществлялись, но небольшие и нерегулярные — проводя аналогии можно сказать, что это разовые заработки, которые можно отправить в портфель после того, как вы отошли от дел);

- из него осуществляются регулярные (а точнее ежегодные) изъятия, причем большую часть времени они осуществлялись только за счет поступивших доходов (дивидендов и купонов), а «тело» портфеля не трогалось.

( Читать дальше )

Free-float рейтинг российских компаний (на 11.06.2022)

- 11 июня 2022, 06:16

- |

Доля ценных бумаг российских компаний, находящихся в свободном обращении (коэффициент free-float) по состоянию на 11.06.2022. От максимальной доли к меньшей.

Источник — Московская биржа.

| Код | Полное наименование организации | Коэффициент free-float, % |

| TATNP | «Татнефть» имени В.Д. Шашина | 100 |

| SBERP | Публичное акционерное общество «Сбербанк России» | 100 |

| SNGSP | Публичное акционерное общество «Сургутнефтегаз» | 73 |

| RTKMP | Публичное акционерное общество «Ростелеком» | 69 |

| MGNT | Публичное акционерное общество «Магнит» | 67 |

| MOEX | Публичное акционерное общество «Московская Биржа ММВБ-РТС» |

( Читать дальше )

Какой кошелёк посоветуете для холодного хранения BTC,ETH ? Electrum так понял только с btc

- 10 мая 2022, 17:01

- |

- ответить

- 2.2К |

- Ответы ( 35 )

Почему не беру Газпром в долгосрочный портфель

- 03 февраля 2022, 17:22

- |

Мой первый пост здесь.

Досрочный инвестор. Цель — второй источник дохода, прибавка к пенсии и передать капитал по наследству.

Собственно, Виктор Петров попросил публично высказаться на тему «компаний, которые инвестируют в проекты с хорошей рентабельностью на вложенный капитал, а затем делятся прибылью с акционерами».

Высказываюсь.

Поскольку экономика в России индустриальная, то и компании в основном оцениваются по старинке. Без всяких там «по выручке», хотя уже встречаются всякие озоны и софтлайны.

Что важно мне долгосрочному инвестору? Как идет выбор эмитента в лист наблюдения?

Несколько параметров (достаточно простых):

1. Чтобы ROIC (ROCE) был выше определенного уровня. Какого?

Ну хотя бы 15% И то, маловато при наших то ставках. Ну ладно.

2. Перспективы роста.

А что, куда контора инвестирует, есть инвест.проекты с положительными NPV?

3. Дивы

Если контора не платит дивы, то надо смотреть почему. Если это временно и объясняет почему (было такое с НКНХ), то это ОК. Если РУСАЛ и En+, ну не знаю. А будут платить то вообще или будут вкладываться в модернизацию на радость всем, кроме акционеров?

( Читать дальше )

Три стратегии заработка на дивидендах с акций

- 29 июня 2021, 12:28

- |

Мой тг — Инвестиции с Денисом Гордиенко

Что такое дивиденды от акции?

У всех акций есть свои собственные котировки. Принцип заработка на них простой: купили подешевле, продали подороже. Разница (за вычетом комиссии брокера) – ваша. Но кроме этого на рынке есть ряд компаний, которые выплачивают дивиденды: в соответствии с политикой компании выделяется определённый объём прибыли, равномерно распределяемой между акционерами.

К примеру, некая условная компания «А» раздаёт 50% прибыли, значит, имея акцию этой компании, вы уже претендуете на пропорциональную часть от этого объёма. Скажем, когда акций – миллион, одна акция принесёт одну миллионную половины прибыли «А».

( Читать дальше )

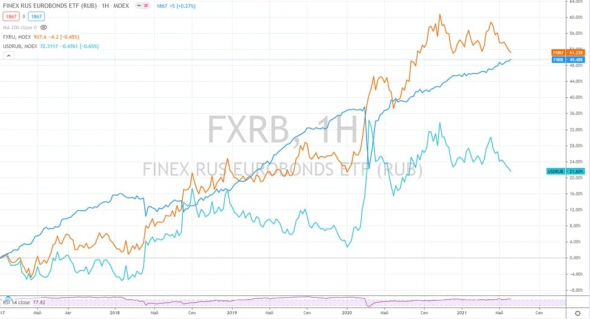

FXRU или FXRB

- 12 июня 2021, 20:12

- |

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

( Читать дальше )

Стоит ли инвестировать в недвижимость? И если да, то как?

- 07 апреля 2021, 16:48

- |

Инвестиции в недвижимость — это один из способов защититься от инфляции. Но не обязательно покупать квартиру или дом. Существуют американские инвестиционные фонды недвижимости — REIT. На Санкт-Петербургской бирже доступны депозитарные расписки 58 таких фондов. В этой статье мы расскажем, как правильно оценить их инвестиционную привлекательность.

Как устроены инвестиционные фонды недвижимости (REIT)

Инвестиционные фонды недвижимости владеют и управляют различными типами собственности (коммерческой, жилой, промышленной, инфраструктурной, медицинской и т. д.). Они генерируют доход за счет аренды. Приобретая акции REIT, инвестор становится совладельцем диверсифицированного списка недвижимости, не покупая ее физически.

Если вы думаете об инвестициях в REIT, стоит учесть несколько особенностей таких фондов:

• Согласно американскому законодательству, каждый год 90% дохода REIT должно распределяться между акционерами в виде дивидендов.

( Читать дальше )

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

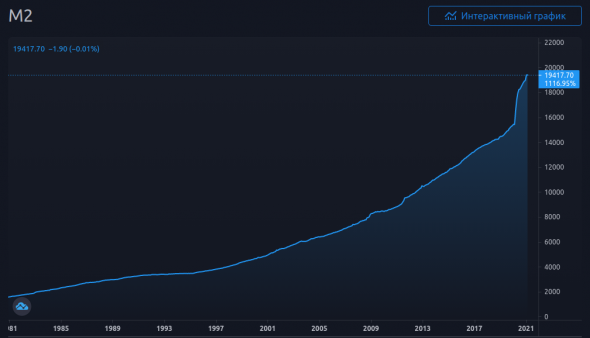

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

"Парковка" денег через VTBM

- 02 апреля 2021, 12:49

- |

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал