Избранное трейдера Serginje

С чего начать трейдинг, шоб как надо всё получилось?

- 21 августа 2021, 00:33

- |

Но как я привык читать людей с лицом, так и свою мордаху вставляю для обозрения.

Сразу предупреждаю. Это не будет классическим введением в трейдинг. Это не то, чему тебя научат в 100500 других статьях. Поэтому даже действующим трейдерам будет полезно.

Для начала:

1. Если ты торгуешь форекс

2. Если ты торгуешь только по графику цены

3. Если ты используешь индикаторы, будь то мувинги, MACD, осцилляторы

4. Если ты используешь такие термины как пин-бар, молот, поглощение, VSA и Price Action

просто закрывай статью. Может оказаться, что тебе либо рано ещё использовать мой подход. Либо слишком поздно, ибо мозг уже вдоволь засорен.

( Читать дальше )

- комментировать

- 4.4К | ★18

- Комментарии ( 47 )

Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

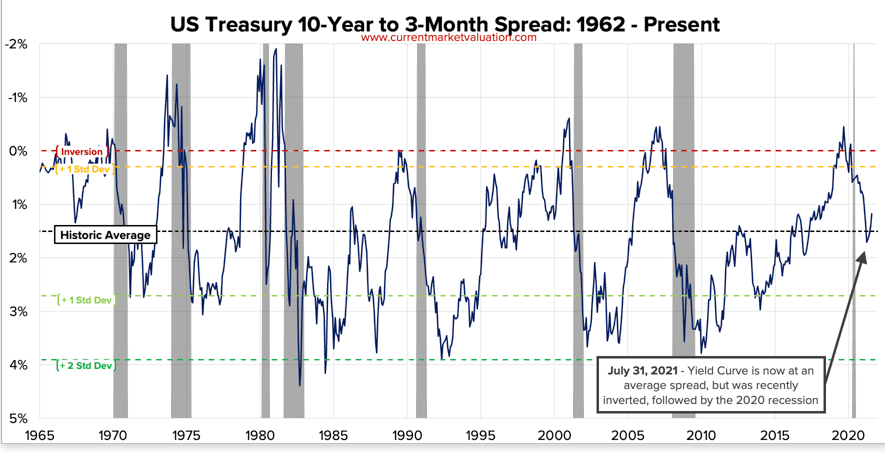

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

Черный Лебедь. О хрупкости нашего мира

- 29 июля 2021, 11:24

- |

Решил написать рецензию на давнишнюю, но, на мой взгляд, очень важную книгу. Насим Талеб, трейдер и философ, этой работой превратил себя в узнаваемый бренд мирового масштаба. Все следующие его книги являются развитием идей, обозначенных в «Черном лебеде».

Почему решил написать рецензию сейчас? Дело в том, что идеи из «Черного лебедя» сверхважны для рыночников – трейдеров и инвесторов. Приходя на финрынок, мы окунаемся в среду, сильно отличающуюся от привычной зарплатной реальности. Убытки, неопределенность будущего, псевдоучителя и псевдоэксперты – норма для коварной рыночной среды. Именно об этих различиях пишет Талеб.

Перечислю основные идеи:

✅В нас зашито желание находить объяснения всему. Даже самым необъяснимым и сверхнеожиданным ситуациям. Наше мышление уводит нас от неопределенности, делая события, которые поначалу воспринимаются как сюрприз, объяснимыми и предсказуемым.

На финрынке это выражается в желании объяснить любое движежние. Даже являющуюся частью рыночного шума. Дело техники для агентов инфобизнеса создать спект мнений и теорий, который потребит большинство. При этом туго набив карман околорыночников.

( Читать дальше )

Максим Орловский = конспект главных прогнозов на интервью у Верникова

- 26 июля 2021, 17:53

- |

Верников выложил Макса Орловского на выходных. Я прослушал выступление, расскажу основные тезисы:

📈Сейчас дешевы: GAZP, SBER, VTBR, NKNC, AGRO, SIBN

📈GAZP одна из самых интересных, всё сейчас складывается в пользу Газпром + 2значная дивдоходность по итогам 2021

📈VTBR дивдоха будет в 1,5 раза выше чем у Сбера, банк наступает Сберу на пятки

📈Рубль очень интересен, 2022 год может быть годом рубля

📉Сталь точно упадет, когда не знаю

📈Но акции металлургов оценены адекватно, они не перегреты

📉Нефть точно упадет, если ОПЕК не будет держать. в 2022 более реальна цена $60/барр

📉MOEX дорого

📉MAIL отстающая, кач-во корп управления под вопросом

📉TCSG не совсем однозначная история

📉OZON — крайне убыточны, конкуренция нарастает, смогут ли вообще выжить?

📉MGNT — зачем смотреть на дорогие акции когда есть дешевые?

📉RTKM — ради чего покупать? 5 руб дивов?

📈Из связки POLY/PLZL лучше взять PLZL

👉Инфляция временная. Цепочки восстановятся, цены нормализуются.

👉ЦБ еще пару раз может повысить ставку до конца года если инфляция продолжит расти

👉Когда всё рухнет — не знаю, это к гадалкам

Как ставка ЦБ влияет на оценку акций (Шпаргалка инвестора)

- 25 июля 2021, 14:20

- |

Приходя на фондовый рынок и выбирая акции, мы часто забываем про простые истины. Точнее про базовые вещи, на которых построена вся индустрия стоимости денег. На мой взгляд, это из-за того, что все поголовно говорят о нестабильной экономической ситуации, о сложных мультипликаторах и т.д. Это не значит, что такую информацию надо пропускать мимо, просто это на одну ступень выше базового принципа стоимости денег. А если этого не понимать, то возникает большая путаница из разряда: «что появилось раньше: курица или яйцо?».

Под базовым принципом для инвестора имеется в виду депозит в банке — безрисковая инвестиция, т.е. базовая доходность, от которой стоит всегда исходить. Открывая брокерский счет и переводя депозитные деньги на него, мы преследуем лишь одну цель — увеличить доходность своих сбережений, как правило, инвестируя в акции.

( Читать дальше )

Конценедельный дилетантский комментарий по рынку

- 23 июля 2021, 22:41

- |

📉Зато российский рынок на этой неделе выглядит очень слабо, во всяком случае в сравнении с другими рынками

📉Конечно глобальные инвесторы смотрят отчасти че делают локальные ЦБ, если как наш с рекордной скоростью ужесточают политику, то такие рынки естественно в глобал глазах выглядят менее конкурентоспособными, зато бонды становятся более интересными

👉Общая гипотеза сильного тренда по нефти пока остается в силе, тренд пока не закончился, возможно пойдем выше $78, тогда и рфр пойдет на хаи.

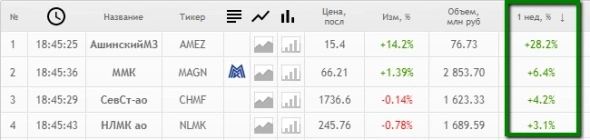

📈На этой неделе сильно отчитались металлурги, ММК +6,4% за неделю на дивах, которые оказались выше ожиданий.

Ссылка на табличку

📉Не без удовольствия провожаем FIXP на новые лои (-6% за неделю), ибо сразу писал что IPO очень дорогое.

📉DSKY -3,3% (немного взял в 💼) по итогам нашего смартлабонлайна. Конечно рост ставок делает менее привлекательными такие истории.

📉IRAO -4,1% (немного взял в 💼) бумага на лоях за 1,5 года по сути. Менеджмент ИРАО в ходе телеконференции ВТБ еще подлил масла, заявив, что 25% на дивы — это навеки, и вообще их мало волнует, сколько там капитализация, их задача страну поднимать. Честно скажу, акции IRAO мне не очень нравятся, типичная value-trap типа Газпрома образца 2015 года, но взял чтобы за ними повнимательнее следить.

📈TCSG (+1%), бумага все еще в сильном тренде, сейчас мировой финтех стоит каких-то бешенных бабок (убыточный Револют при очередном раунде оценили $33 ярда), видимо на этой волне и Тинькофф получает свою долю пирога с forward P/E ~20 не так уж и дорого по сути.

📈SMLT (+16%) — похоже на типичный разгон Белуга-стайл перед SPO.

📉OGKB упало на годовые лои, за месяц -15%. Упало на див-отсечке и после нее упали еще на столько же. Почитал отчет за 1 квартал, немного повникал. Пик ДПМ платежей пройден, значит выручка будет снижаться с этого года, тарифы на э/э вообще не растут, полезный отпуск снижается уже много лет подряд. То есть текущая дивдох 9% далее будет только снижаться.

Спасибо за внимание.

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 38 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал