Избранное трейдера SergeyS

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

- комментировать

- 6.5К | ★73

- Комментарии ( 26 )

Как я победил проскальзывание

- 17 февраля 2020, 22:03

- |

Проскальзыванием в трейдинге называют ситуацию, когда цена исполнения ордера не совпадает с ценой указанной трейдером. Проскальзывание может принести трейдеру либо убыток, либо прибыль. Но как правило, это убыток. Причиной проскальзывания может быть либо возросшая волатильность на рынке, либо медленная скорость исполнения ордеров, либо и то и другое вместе взятое.

Для трейдеров открывающих позицию на долгосрок это не страшно, но все роботы входящие в стратегии Protection Capital торгуют внутри дня, используя краткосрочные сделки, поэтому это может существенно уменьшать прибыль моих Подписчиков.

Так что же делать? Изменить волатильность мы не можем, повлиять на быстродействие исполнения так же не в силах.

Для приведения параметра проскальзывания в норму была проделана большая работа.

Во-первых, изначально при тестировании стратегии внес в параметры заведомо увеличенное проскальзывание.

( Читать дальше )

Актуальное Interactive Brokers

- 12 февраля 2020, 13:47

- |

Вы просили записать, вы писали в соцсети — я сделал.

Важное и полезное видео про:

Необходимые документы для подтверждения в Interactive Brokers

Кто еще не открыл счет смотрите прошлый пост:

https://smart-lab.ru/blog/592833.php

сайт брокера — открыть счет

https://ndcdyn.interactivebrokers.com/Universal/servlet/OpenAccount.IBrokerGuestLogin?partnerID=U2615191&invitedBy=nadya111

Также есть группа ВК https://vk.com/ibkrrus

Пишите у кого есть вопросы и я со временем запишу новое видео

Кому полезно, поставьте лайк посту. Благодарю!

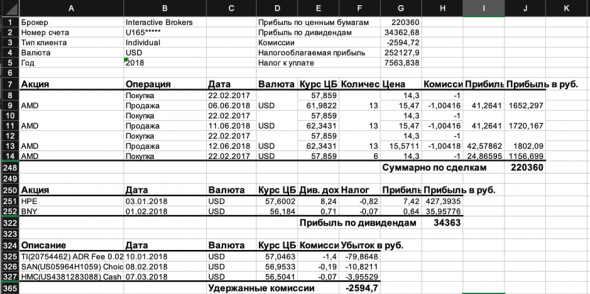

Interactive Brokers. Отчет для налоговой

- 09 февраля 2020, 14:54

- |

Всем привет!

В продолжении статьи https://smart-lab.ru/blog/581512.php

И статьи https://smart-lab.ru/blog/588301.php

Для того чтобы корректно посчитать сумму налога по брокерским отчетам необходимо:- перемножить все сделки на курс ЦБ на дату открытия и закрытия и рассчитать прибыль/убыток в рублях.

- дивиденды перемножить на курс ЦБ на дату получения

- можно вычесть платежи и комиссии брокера, опять же на дату платежа.

Вручную подсчитывать это утомительно, поэтому я реализовал программно и теперь могу легко формировать отчеты. Моя утилита может считать прибыль по сделкам, прибыль по дивидендам и убыток от комиссий. Пример, какой файл получается на выходе(В формате xlsx):

Подготовил отчет за 2018 год для наглядности, в 2019 у меня убыток по сделкам =) Как видно, у меня 100+ сделок и 70+ дивидендов, руками было бы подсчитывать трудозатратно.

( Читать дальше )

Об опционах очень просто

- 06 февраля 2020, 21:31

- |

внизу график

Представьте себе, что вы собрались купить в скором будущем, какое либо украшение для себя или любимого человека…

Но золото все время скачет в цене, и чтобы обезопасить свою покупку, вы договариваетесь с магазином о том, что определенное время, допустим через полгода, вы купите определенное украшение по определенной цене! Не дороже! И платите магазину за эту услугу небольшую сумму в виде залога…

Что произошло? Вы заключили опционный договор

Магазин ОБЯЗАЛСЯ продать вам это украшение по цене указанной в договоре и в определенную дату.

А вы в свою очередь получили ПРАВО купить в магазине это украшение по этой цене через полгода…

Вот и вся суть…

Далее проходит полгода…

Вы приходите в магазин и видите что золото сильно подорожало, и ваше украшение стоит уже дороже, вы показываете договор и покупаете это украшение по той цене, которая была вами зарезервирована полгода назад.

( Читать дальше )

Актуальное Interactive Brokers

- 05 февраля 2020, 19:37

- |

по поводу брокера Interactive Brokers

На своем ютуб канале ответил на некоторые из них.

Также есть группа ВК https://vk.com/ibkrrus

Пишите у кого есть вопросы и я со временем запишу новое видео

Кому полезно, поставьте лайк посту. Благодарю!

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Раздаю, качайте!!! Видеокурс по TSLab, C# + TSLab API.

- 27 января 2020, 12:20

- |

TSLab — 12 часов

C# — 18 часов

TSLab API — 24 часа

Несколько скринов с материала.

( Читать дальше )

- комментировать

- 13.5К |

- Комментарии ( 64 )

7 признаков разворота тренда от PROSТGUIDE.RU

- 27 января 2020, 09:06

- |

Примерно неделю назад известный трейдер — Julian Komar выложил в своем Twitter аккаунте пост, в котором поделился со своими подписчиками «семью признаками истощения тренда на рынке». В данной статье мы подробно разберем каждый из этих признаков:

1. 7 и более восходящих дней подряд

2. Акция торугется на максимальных объемах с момента зарождения тренда

3. Сильный Гэп — после нескольких месяцев ралли

4. Новый максимум — на меньших объемах

5. Пин-бар на недельном тф

6. Рост цены на 50% за 3 недели

7. Цена более чем на 100% выше 200 (Moving Average)

1. Семь и более растущих дней подряд.

Любое безоткатное движение рано или поздно заканчивается. И обычно, чем быстрее и сильнее развивался импульс вверх, тем сильнее будет и коррекционное движение вниз.Разворот тренда вверх после нисходящего семидневного импульса.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 16 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал