Избранное трейдера SEREGA

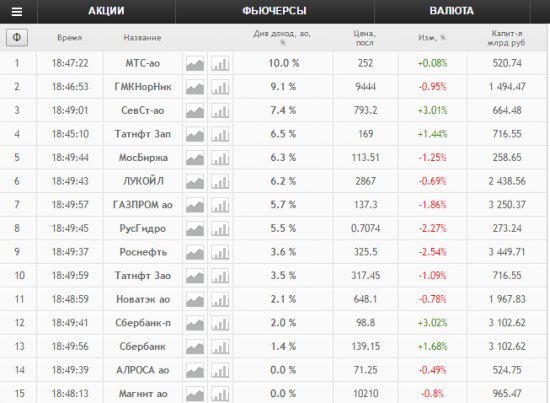

Самые лучшие котировки с Московской Биржи на смартлабе с 1 августа!

- 01 августа 2016, 00:41

- |

котировки можно вызвать командой Q в консоли.

Итак, с 1 августа 2016 вступил в силу мой договор с Московской Биржей, и теперь мне придется ежемесячно платить монополии за её популяризацию среди российских частных инвесторов:)

что мы сделали?

- котировки разных рынков Мосбиржи

- возможность сортировать котировки акций по любым параметрам

- возможность фильтровать котировки по: объему торгов, капитализации, сектору

http://smart-lab.ru/q/shares_fundamental/

Чтобы заполнять данные быстрее, нужен менеджер баз данных, на него денег пока нет.

Фундаментальная таблица например Газпрома выглядит так:

http://smart-lab.ru/q/GAZP/f/y/

На любой показатель можно ткнуть и посмотреть его в динамике:

http://smart-lab.ru/q/GAZP/f/y/MSFO/div_yield/

А можно нажать на значок, и построить таблицу всех компаний, отсортированную по любому фундаментальному показателю:

http://smart-lab.ru/q/shares_fundamental/MSFO/div_yield/

Я бы добавлял фундаментал компаний побыстрее, но к сожалению мне еще надо:

- перечитывать свою книгу в 4й раз, чтобы исправлять ошибки за редактором (писец ваще)

- готовить конференцию смартлаба 24 сентября=)

- вникать в обсуждение моего суда на смартлабе и фейсбуке)))

- ну и постоянно следить за ремонтом квартиры, который к счастью уже вот-вот закончится

Там ещё работы очень много, сделаем еще лучше.

- комментировать

- 73 | ★40

- Комментарии ( 77 )

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

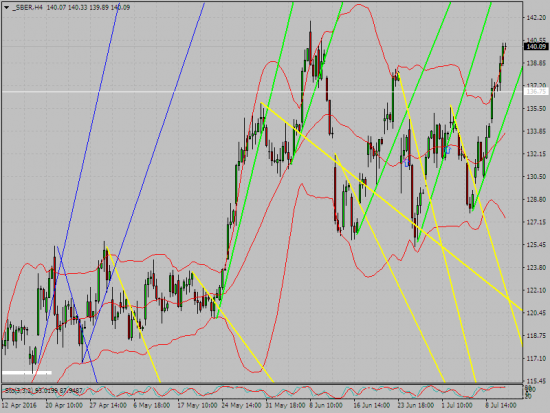

Выход из треугольника по Сберу?

- 10 июля 2016, 21:19

- |

«Предыдущая идея шортить Сбер от 135 свое отработала. Сбер дойдя до отметки 128 с копейками развернулся и пошел вверх. Поэтому перерисовываем нижнюю границу треугольника. И наш „кучерявый“ уже выглядит не так угрюмо. Треугольник больше похож на симметричный, нос поднял. Выход из такого треугольника по ТА вверх. Так что поход в район 134-135 думаю состоится в ближайшем будущем, там и будем смотреть на пробой верхней границы треугольника и выход из зоны.»

Прогноз на графике.

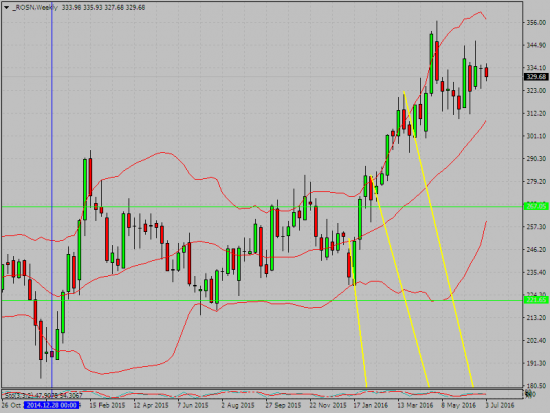

от миши как я рисую желтые линии

- 05 июля 2016, 20:27

- |

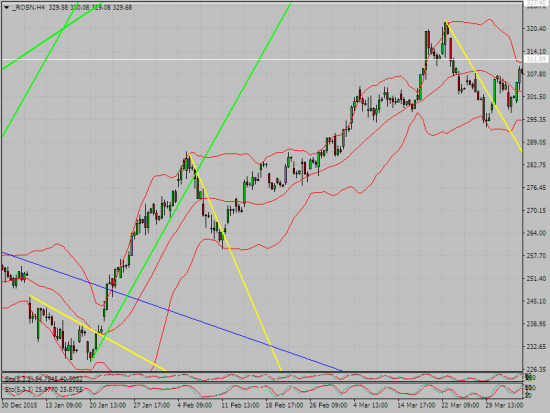

беру недельный таймфренд. например роснефть.и вижу медвежьи красные свечи.они должны быть полность сформированы. значит надо ждать конца недели. когда закончаться недельные торги. и рисую на них желтые линии. вот так .

затем недельный таймфренд перевожу в 4 часовой и получаеться так. те подравниваю желтую линию если она ушла в сторону по хаям свечей. вход при пробитии желтой линии либо в пятн перед концом торгов те когда недельная свеча почти полностью сформируеться. те покажеться красной медвежьей. либо в понед. вход по системе герчика и его учеников.те пытаюсь обьединить свою и их торговую систему онипохожи немного .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал