Избранное трейдера Роман Семенов

Волатильность позволяет понять нормальность и не обращать внимание на информационный шум

- 25 ноября 2020, 12:45

- |

Я искренне считаю, что колебания рынка в пределах месяца в подавляющем большинстве случаев инвестор должен воспринимать как шум, а про дневные и недельные колебания — говорить вообще не приходится.

Что это означает?

Это означает, что предсказания (или прогнозирование) на таком горизонте сродни игре в азартные игры (и ещё раз подчеркну — это не всегда, а в подавляющем большинстве случаев).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 18 )

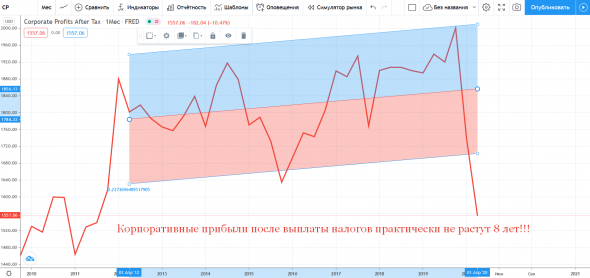

BLACK HAWK DOWN! Инвестиции в америку под большим вопросом!

- 23 ноября 2020, 14:21

- |

В США царит то то, что можно охарактеризовать фразой из названия известной книги Элроя Димсона, Пола Марша и Майка Стонтона «Триумф оптимистов». Безудержный рост акций ИСКЛЮЧИТЕЛЬНО на росте ликвидности (росте денежной массы).

( Читать дальше )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

Бэктест моментума

- 22 мая 2020, 11:29

- |

Вообще-то меня сильно впечатлили результаты выбора бумаг для покупки и удержания на основе моментума по ссылке выше. Настолько что я решил самостоятельно это проверить. Но поскольку меня это интересовало именно с практической точки зрения, то задача была ограничена несколькими условиями: — выборка бумаг ограничена ликвидными компаниями с капитализацией более 30 млр. рублей, расчет и соответственно модельный портфель должен быть реализован в доступном мне инструменте — в электронной таблице. Немного перефразируя Силаева А.: если стратегия/модель не может быть выстроена относительно просто в электронной таблице, то грош цена такой модели. Поэтому с практической точки зрения мне было важно то, что в случае успеха я могу применить стратегию имея всего лишь электронную таблицу и интернет с котировками.

Исходные данные выгружал с известного ресурса investing.com. Цена бумаг без дивидендов. Цены на конец каждого периода (месяца) по цене закрытия. Для расчетов я отобрал две группы компаний: условно с большой капитализацией: не менее 200 млр. руб. и средне-малой капитализацией: менее 200 но выше 30 млр. руб. Хотел проверить, повлияет ли фактор размера на итоговый результат. Во время выборки вторую группу пришлось изрядно проредить исключив некоторые низколиквидные компании с мертвым оборотом или со странным поведением в графике котировок, типа резкого взлета цены внутри дня. Возможно сплит или какая-то ошибка в архиве данных сайта investing. Таким отсортированных историй оказалось довольно много. Итого в каждой из двух групп оказалось по 34 компании (случайное совпадение).

( Читать дальше )

Как анализировать американские компании. Алгоритм

- 15 мая 2020, 17:51

- |

Компаний – море, даже на бирже СПб их почти тысяча. Из них — сотни вполне приличных и достойных внимания. Очевидно, что старое доброе неспешное чтение годовых отчетов в нынешних реалиях не подходит.

Представлю свой алгоритм, как анализировать зарубежные эмитенты, чтобы за короткое время охватить наиболее важный пласт финансовой информации и тем самым составить первичное впечатление о компании, включить ее в свой шорт-лист для последующего более глубокого анализа и возможных инвестиций в нее. Алгоритм сложился путем проб и ошибок в течение последних 3-х лет.

Итак. Рассмотрим пошаговый анализ одного из эмитентов, торгующихся на Санкт-Петербургской бирже, компанию Elanco Animal Health Incorporated (ELAN).

Первым шагом будет поиск сводной информации о компании на одном из сайтов-агрегаторов. На мой взгляд, finviz здесь вне конкуренции. По тикеру получаем информацию о компании, о секторе, где она работает, ссылку на официальный сайт и последние новости об эмитенте. Не помешает поискать в открытых источниках информацию о ней для общего представления.

( Читать дальше )

Про один из моих индикаторов - Differential

- 28 апреля 2020, 17:19

- |

📈 Индикатор Differential – это мой первый и простой индикатор для оценки текущей и ожидаемой доходности. Удобно использовать с Moving Average (скользящей средней) и Bollinger Bands (Полосами Болинджера)

На своих вебинарах и курсе ТРИ КИТА ИНВЕСТИЦИЙ, я часто повторяю, что инвестора должна интересовать не цена актива, как базовая метрика, а «ожидаемая доходность». Все расчёты портфелей строятся именно на ожидаемой доходности и ее дисперсии/среднеквадратичного отклонения. Поэтому бывает очень полезно быстро оценить эти показатели для одного или серии активов, чтобы потом, не прибегая к сложным математическим расчетом, прикинуть стоит ли включать эти активы в портфель или нет (если быть совсем точным, то ещё нужна корреляция, но об этом я напишу в следующий раз).

Для этого я использую простой самописный индикатор «Differential», который умеет вычислять как производную первого порядка между двумя любыми ценами, так и доходность между ними (приращение в процентах) (смотри график 1).

( Читать дальше )

Ещё немного о волатильности❗️

- 23 апреля 2020, 13:30

- |

Я написал два поста про волатильность в рамках тем по развитию финансовой грамотности. Я показал, что ценовую волатильность можно измерять с помощью показателя Average True Range (ATR) и с помощью него неплохо можно выставлять ордера на ограничения потерь (stop loss). Полезно тем, кто активно торгует.

Второй показатель волатильности — это стандартное (среднеквадратичное) отклонение. Применяется для показателей доходности актива и удобен при составление своего портфеля и его последующей оптимизации. (Кстати, на встречи в прошлую субботу в рамках вебинара из курса ТРИ КИТА ИНВЕСТИЦИЙ, я как раз показывал как с помощью Excel можно искать оптимальный портфель для себя, зная доходность и волатильность. В эту субботу я покажу как использовать бету для составления собственного портфеля и как его оптимизировать, а также поговорим о пассивных и активных стратегиях управления портфелем. Кому интересно научиться инвестировать на уровне профессионала — присоединяйтесь. Действует скидка❗️

( Читать дальше )

Конфа в субботу! 3 новых конкурса! Рекорд пользы за неделю! Качай книги нахаляву.

- 24 сентября 2019, 18:06

- |

В субботу не проворонь конфу смартлаба!

! уже 460 человек участвует!

Финальная программа и тайм-шит опубликована на сайте конференции.

Прошлая неделя принесла максимум пользы смартлаб-читателям с июля этого года! НЕРЕАЛЬНОЕ количество КАЧЕСТВА и ПОЛЬЗЫ.

Мы начали сразу три конкурса!

1. ₽30,000/мес лучшему авторму месяца!

2. ₽1,000/ день лучшему репортажу дня по ЛЧИ 2019

3. 3 планшета+толстовка топовым участникам ЛЧИ 2019 от сборной смартлаба.

А вот теперь непосредственно к топ-пользе!

1. Сохрани себе огромную подборку полезных ресурсов для инвестиций на американском рынке (★137, +215)

2. Не упусти шанс скачать себе более 300 книг по трейдингу! (★132, +602)

3. Посмотри рассказ автора о том, как он прогрессировал в качестве трейдера. Максимально полезно как для трейдеров, так и для инвесторов! (★46, +181)

4. Узнай сколько можно потерять денег купив структурный продукт у банка или брокера (★45, +227)

От себя лично я дарю вам пост Законы богатства. О неправильном отношении нищебродов к деньгам, который набрал +565 плюсов!

Ну а те полезные посты недели, которые мы не включили в эту рассылку, вы найдете в рейтинге топ пользы за неделю на смартлабе

Не забывай про наш телеграм-канал, куда мы отбираем самый акутал и концентрат дня, самые полезные материалы, самый огонь!

Найти можно в поиске @smartlabnews

У нас уже 5400 читателей!!!

Заблуждения об инвестициях на российском рынке акций

- 16 марта 2019, 20:17

- |

Очень часто люди отказываются от инвестиций на российском рынке акций из-за обывательских заблуждений. И так их инвестиции заканчиваются, даже не начавшись. Жалко, потому что без инвестиций обычный средний человек, не бизнесмен, не может вырваться из круга «работа — дом», повысить свой уровень жизни, стать свободнее. Попробуем же развеять заблуждения и страхи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал