SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AVBacherov

Волатильность позволяет понять нормальность и не обращать внимание на информационный шум

- 25 ноября 2020, 12:45

- |

Друзья, Вы знаете, что я не верю, что люди могут объяснить краткосрочные движения на рынке. Хотя правильнее сказать, что те логические объяснения, которые большинство аналитиков и комментаторов могут дать, насколько бы разумными и логичными они не выглядели, в действительности могут быть очень далеки от истины. Также я не сторонник технического анализа. Еще раз подчеркну, что я сейчас говорю о краткосрочном горизонте — то есть как минимум это период до года.

Я искренне считаю, что колебания рынка в пределах месяца в подавляющем большинстве случаев инвестор должен воспринимать как шум, а про дневные и недельные колебания — говорить вообще не приходится.

Что это означает?

Это означает, что предсказания (или прогнозирование) на таком горизонте сродни игре в азартные игры (и ещё раз подчеркну — это не всегда, а в подавляющем большинстве случаев).

Хорошо, и что же полезного я, как долгосрочный инвестор, могу извлечь из этого знания.

Во-первых, понимание этого факта помогает не засорять свою голову всяким информационным мусором, который потоками льется на наши головы. Умение не засорять свой мозг — очень полезно. Когда понимаешь, что является мусором, а что нет, становится намного легче искать действительно полезную информацию.

Во-вторых. Понимая, что прогнозирование на коротких отрезках бесполезно, становится намного проще отбрасывать всякую мишуру, которая завораживает взгляд, часто у начинающего инвестора и периодически у сторожил, а именно «красоту» графиков технического анализа, его индикаторов и много другого. Большая часть исследований показала, что классические подходы ТА работают плохо, если работают вообще на коротких отрезках. А на долгосрочных не удается получить значимое статистическое подтверждение их реальной результативности.

В-третьих. Становится намного легче понять, выходит ли текущее изменение цен на рынке за рамки необычного или нет.

Давайте я остановлюсь на это подробнее, чтобы продемонстрировать суть этого пункта.

После выборов в США, ЗОЛОТО довольно резко упало в цене. Многие тут же начали объяснять причины, приводя разные доводы. Я намеренно их не будут перечислять. С помощью некоторых из них, наверняка можно было бы объяснить движение светил.

Давайте посмотрим на эту ситуацию через призму волатильности, которую я рассчитал по методике JPМorgan (писал в одном из своих постов).На 03.11.2020 до выборов в США она составила в ЗОЛОТЕ 12.7% годовых.

Много это или мало?

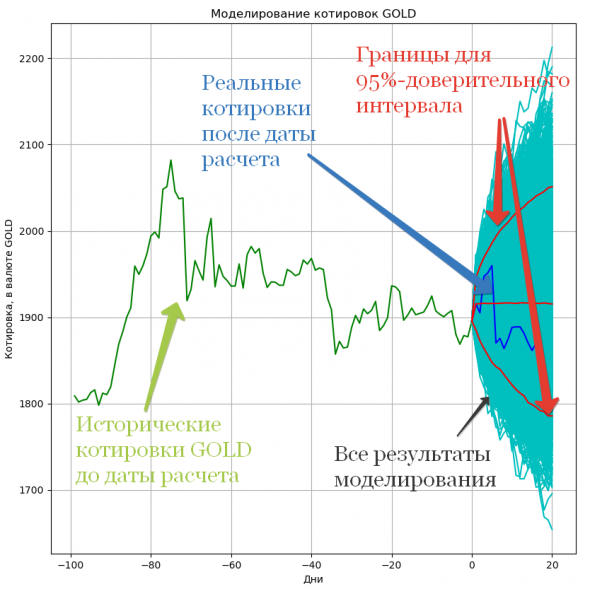

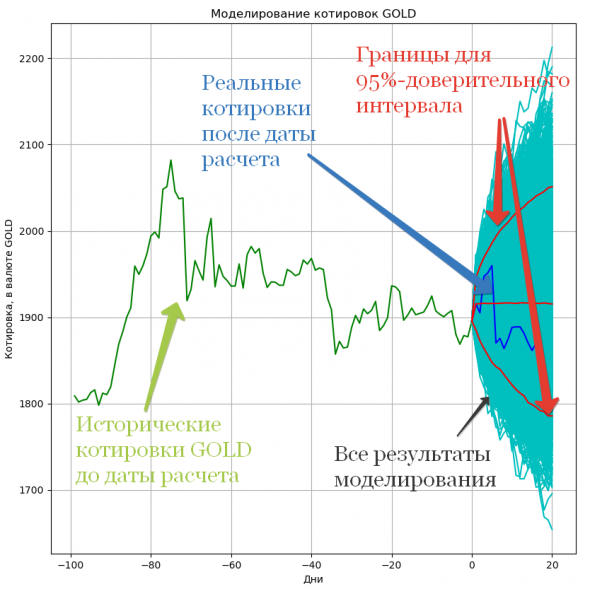

Чтобы нагляднее продемонстрировать чего можно было ожидать при такой волатильности, я с помощью метода МонтеКарло построил 10000 возможных вариантов поведения цены на период в следующие 20 торговых дней (календарный месяц по сути).

Каковы результаты моделирования?

С вероятностью 95%, цена на золото в следующее 20 дней будет находится в диапазоне от 1785 до 2051! Это значит, что мне как долгосрочному инвестору, понимающему что в краткосрочной перспективе я ничего прогнозировать не могу, не стоит беспокоится если цена будет находится в указанном диапазоне.

На графике «Моделирование котировок GOLD» голубым цветом построены все 10 тысяч смоделированных котировок на следующие 20 дней. От нижней красной линии до верхней находятся 95% всех моделированний. Выражаясь простым языком, это означает что в следующие 20 дней в 95 случаях из 100 будущее движение цены будет находится внутри этих линий. Синей линией показано как себя вела цена от даты моделирования (история котировки до 20.11.2020). И мы прекрасно видим, что она действительно укладывается в расчетный диапазон. На момент написания этих строк — котировка золота составляла 1805, что также не выбивается из расчетных значений. Все это говорит о том, что не наблюдается ничего сверх естественного в текущем поведении золота, а косвенно подтверждает тезис, что большинство объяснений причин движения цен — можно легко не брать во внимание, а зачастую считать необоснованными и досужими рассуждениями.

Какую еще пользу можно извлечь из такого моделирования?

Если у меня есть основания считать, что в ближайший месяц, два или три могут произойти события, которые создадут существенную ассимметричность исходов для возможности заработать или потерять, то при наличие в портфеле такого актива я могу как минимум застраховаться от краевых ситуаций, например купив опционы PUT, скажем со страком 1785 или 1800 (конечно, это самый примитивный пример).

К такому моделированию нужно подходить с умом. В методике JPMorgan ожидаемая доходность приравнивается нулю, и это оправдано на коротком промежутке. Связано это с тем, что дневная волатилность (ВОЛ) на том же золоте равна 0,8% в то время как ожидаемая доходность(ОД) равна -0,02%, то есть разница больше чем в 40 раз. Даже если пересчитать эти данные на месяц то, волатильность будет почти в 9 раз больше ожидаемой доходности (ОД=-0,4%, ВОЛ=3,5%). Иными словами ОД можно легко пренебречь, и считать все движение внутри месяца шумом. Если же я хочу промоделировать скажем на два или на три года, то я уже не могу использовать данный принцип. Но об этом не в этом посте.

Краткий вывод весьма прост. Инвестор должен понимать границы нормальности поведения котировок, опираясь на качественные расчеты и статистику. Это уберегает его от глупостей в решениях, к которым его подталкивают его собственные эмоции и информационный мусор.

P.S. Предчувствую, что в ответ на этот пост я могу получить немало возражений от сторонников ТА, торговцев на новостях и т.п. Наверняка, еще будут какие-то цифры с результатами, которые как-будто должны что-то доказать. Думаю будет над чем посмеяться.

P.S.S. Для особо рьяных. Я не собираюсь никого ни в чем переубеждать. Я делюсь своими мыслями, которые сформировались из тех знаний, которые я почерпнул во многих скучных книгах и собственном более чем 17 летнем опыте инвестирования. Я также верю, что определенные комбинации методов ТА, технических подходов, способны дать неплохую прибыль, но при не менее существенном риске. И последнее не стоит забывать. Меня например интересует возможность диверсификации своих портфелей, путем добавления в них алгоритмических стратегий. Но об этом тоже не в этот раз.

Я искренне считаю, что колебания рынка в пределах месяца в подавляющем большинстве случаев инвестор должен воспринимать как шум, а про дневные и недельные колебания — говорить вообще не приходится.

Что это означает?

Это означает, что предсказания (или прогнозирование) на таком горизонте сродни игре в азартные игры (и ещё раз подчеркну — это не всегда, а в подавляющем большинстве случаев).

Хорошо, и что же полезного я, как долгосрочный инвестор, могу извлечь из этого знания.

Во-первых, понимание этого факта помогает не засорять свою голову всяким информационным мусором, который потоками льется на наши головы. Умение не засорять свой мозг — очень полезно. Когда понимаешь, что является мусором, а что нет, становится намного легче искать действительно полезную информацию.

Во-вторых. Понимая, что прогнозирование на коротких отрезках бесполезно, становится намного проще отбрасывать всякую мишуру, которая завораживает взгляд, часто у начинающего инвестора и периодически у сторожил, а именно «красоту» графиков технического анализа, его индикаторов и много другого. Большая часть исследований показала, что классические подходы ТА работают плохо, если работают вообще на коротких отрезках. А на долгосрочных не удается получить значимое статистическое подтверждение их реальной результативности.

В-третьих. Становится намного легче понять, выходит ли текущее изменение цен на рынке за рамки необычного или нет.

Давайте я остановлюсь на это подробнее, чтобы продемонстрировать суть этого пункта.

После выборов в США, ЗОЛОТО довольно резко упало в цене. Многие тут же начали объяснять причины, приводя разные доводы. Я намеренно их не будут перечислять. С помощью некоторых из них, наверняка можно было бы объяснить движение светил.

Давайте посмотрим на эту ситуацию через призму волатильности, которую я рассчитал по методике JPМorgan (писал в одном из своих постов).На 03.11.2020 до выборов в США она составила в ЗОЛОТЕ 12.7% годовых.

Много это или мало?

Чтобы нагляднее продемонстрировать чего можно было ожидать при такой волатильности, я с помощью метода МонтеКарло построил 10000 возможных вариантов поведения цены на период в следующие 20 торговых дней (календарный месяц по сути).

Каковы результаты моделирования?

С вероятностью 95%, цена на золото в следующее 20 дней будет находится в диапазоне от 1785 до 2051! Это значит, что мне как долгосрочному инвестору, понимающему что в краткосрочной перспективе я ничего прогнозировать не могу, не стоит беспокоится если цена будет находится в указанном диапазоне.

На графике «Моделирование котировок GOLD» голубым цветом построены все 10 тысяч смоделированных котировок на следующие 20 дней. От нижней красной линии до верхней находятся 95% всех моделированний. Выражаясь простым языком, это означает что в следующие 20 дней в 95 случаях из 100 будущее движение цены будет находится внутри этих линий. Синей линией показано как себя вела цена от даты моделирования (история котировки до 20.11.2020). И мы прекрасно видим, что она действительно укладывается в расчетный диапазон. На момент написания этих строк — котировка золота составляла 1805, что также не выбивается из расчетных значений. Все это говорит о том, что не наблюдается ничего сверх естественного в текущем поведении золота, а косвенно подтверждает тезис, что большинство объяснений причин движения цен — можно легко не брать во внимание, а зачастую считать необоснованными и досужими рассуждениями.

Какую еще пользу можно извлечь из такого моделирования?

Если у меня есть основания считать, что в ближайший месяц, два или три могут произойти события, которые создадут существенную ассимметричность исходов для возможности заработать или потерять, то при наличие в портфеле такого актива я могу как минимум застраховаться от краевых ситуаций, например купив опционы PUT, скажем со страком 1785 или 1800 (конечно, это самый примитивный пример).

К такому моделированию нужно подходить с умом. В методике JPMorgan ожидаемая доходность приравнивается нулю, и это оправдано на коротком промежутке. Связано это с тем, что дневная волатилность (ВОЛ) на том же золоте равна 0,8% в то время как ожидаемая доходность(ОД) равна -0,02%, то есть разница больше чем в 40 раз. Даже если пересчитать эти данные на месяц то, волатильность будет почти в 9 раз больше ожидаемой доходности (ОД=-0,4%, ВОЛ=3,5%). Иными словами ОД можно легко пренебречь, и считать все движение внутри месяца шумом. Если же я хочу промоделировать скажем на два или на три года, то я уже не могу использовать данный принцип. Но об этом не в этом посте.

Краткий вывод весьма прост. Инвестор должен понимать границы нормальности поведения котировок, опираясь на качественные расчеты и статистику. Это уберегает его от глупостей в решениях, к которым его подталкивают его собственные эмоции и информационный мусор.

P.S. Предчувствую, что в ответ на этот пост я могу получить немало возражений от сторонников ТА, торговцев на новостях и т.п. Наверняка, еще будут какие-то цифры с результатами, которые как-будто должны что-то доказать. Думаю будет над чем посмеяться.

P.S.S. Для особо рьяных. Я не собираюсь никого ни в чем переубеждать. Я делюсь своими мыслями, которые сформировались из тех знаний, которые я почерпнул во многих скучных книгах и собственном более чем 17 летнем опыте инвестирования. Я также верю, что определенные комбинации методов ТА, технических подходов, способны дать неплохую прибыль, но при не менее существенном риске. И последнее не стоит забывать. Меня например интересует возможность диверсификации своих портфелей, путем добавления в них алгоритмических стратегий. Но об этом тоже не в этот раз.

3.9К |

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на...

17:22

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в...

09:15

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

Так и несем лютый бред, опираясь на белый шум.

Для графа де ла Фер (ЖПМ) это может действительно мало, но типичному Атосу в самый раз))

вот если бы они были поменьше

Таким образом, если на коротких интервалах «прогнозирование бесполезно», то на длинных оно вообще бессмысленно.) И толку от него, соответственно, ноль.

Психологи говорят, что действие внешних факторов без последующего подкрепления ограничивается 4-мя днями.

О каком инвестировании может идти речь, если все действующие факторы оказывают только кратковременное действие? Уж, тем более об экзогенных факторах говорить вообще не приходится. Для инвестирования нужны постоянно действующие внешние факторы, такие, например, как стабильный рост экономики.