Избранное трейдера Ходжа Насреддин

Долг перед брокером. НУЖНА ПОМОЩЬ!!!! Добавил Решение суда и встречное исковое заявление Часть 4.

- 15 июля 2020, 20:45

- |

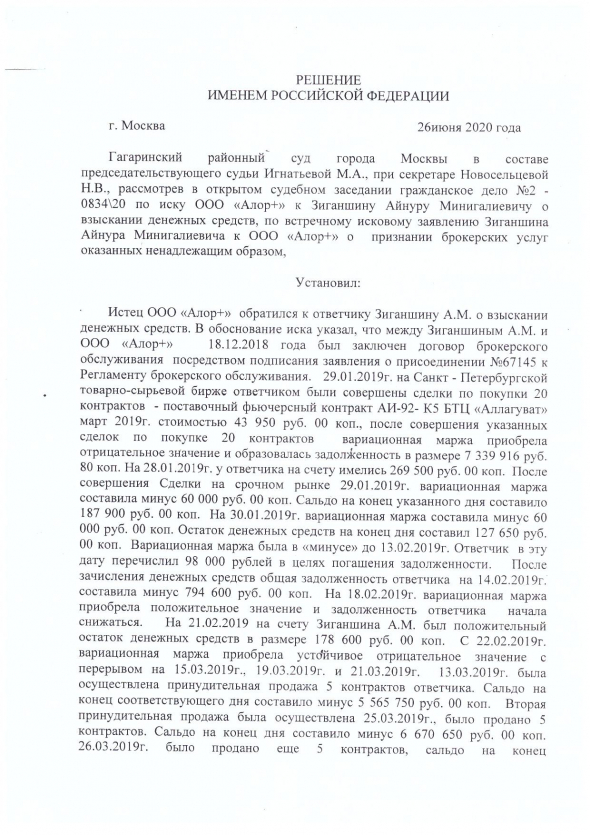

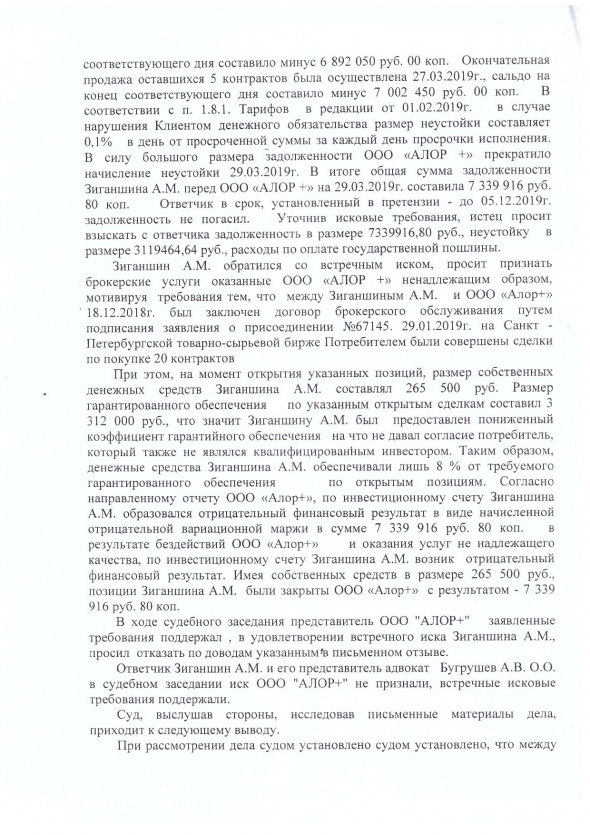

Прошу ознакомится с встречным исковым заявлением и решением суда. По-моему мнению ответа как я купил 20 контрактов мы так и не получили. Юрист Алор Брокера на судебных процессах утверждал, что был технический сбой, но в решение про это ни слова.

Решение суда:

( Читать дальше )

- комментировать

- 7К | ★14

- Комментарии ( 81 )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

- комментировать

- 23.7К |

- Комментарии ( 34 )

Автоматизация - ключ к успешному инвестированию. Python и SQL приходят на помощь!

- 17 июня 2020, 13:20

- |

Как и любой исследователь-инвестор, я сталкиваюсь с необходимостью обрабатывать огромное количество различных данных, чтобы принять взвешенное инвестиционное решение.

И одна из самых трудоемких частей работы — это сбор данных, их систематизация и подготовка для работы. Конечно, очень хочется как можно больше автоматизировать данную работу, чтобы тратить на это как можно меньше времени.

Я уже рассказывал, что на самоизоляции осваивал Python, и демонстрировал, что мне удалось написать профессиональный инвестиционный калькулятор, который рассчитывает различные финансовые показатели и сравнивает между собой два актива. Кстати, в последней его версии я добавил возможность учета комиссий и налогов. Это позволяет намного легче сравнивать NET результаты для инвестора, особенно если в стратегии по ДУ есть вознаграждение управляющего за успех, а в ПИФах комиссия за приобретение и погашение паев.

Все первичные данные для сравнения приходилось формировать в ручном режиме — скачивать котировки в файл, потом их обрабатывать, и уже потом считать результаты. И даже немало известная программа

( Читать дальше )

Нюансы получения вычета по ИИС, о которых не пишут в инструкциях

- 17 июня 2020, 11:08

- |

Более 250 000 рублей — столько я уже заработал на налоговых вычетах, открыв в 2015 году Индивидуальный инвестиционный счет (ИИС). Жду получения на днях очередного вычета за 2019 год.

Как правило на справочных сайтах, в инструкциях брокеров очень скупо описывают процесс получения налогового вычета по Индивидуальному инвестиционному счету. Да, сейчас не обязательно топать ножками в отделение налоговой службы, но и и при оформлении вычета онлайн придется хлебнуть кислых щей.

Расскажу о нюансах, исходя из моего опыта.

Рассмотрим получение вычет типа А в размере 13% от внесенной на счет за предыдущий календарный год суммы. Он самый популярный, доступен тем, у кого есть официальный доход, с которого платятся налоги.

Нюанс 1

Государство не дарит вам свои деньги. Оно возвращает вам ваши же заработанные кровные, которые ваш работодатель заплатил в виде налога с вашей зарплаты.

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

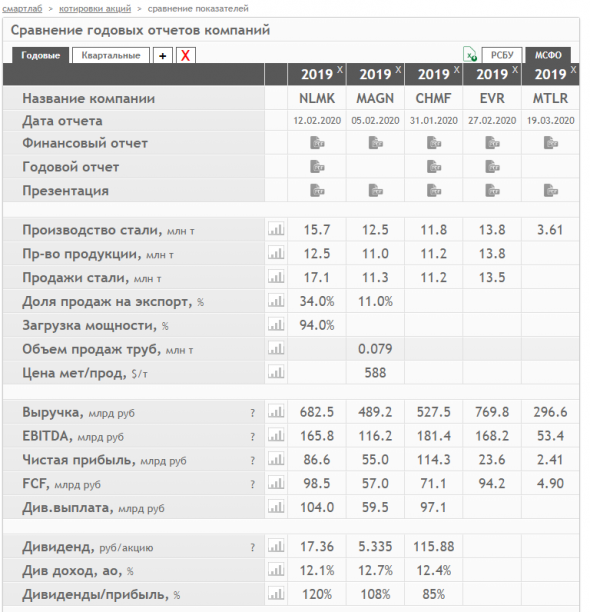

Сравнение нескольких компаний по мультипликаторам

- 28 мая 2020, 22:45

- |

По вашим просьбам кстати.

https://smart-lab.ru/q/compare/

Например, можно взять сравнить наших металлургов по каждому показателю:

Зум с Седым, часть вторая

- 28 мая 2020, 12:10

- |

— То есть ты утверждаешь, что можно наблюдать за экономикой онлайн?

— Ага, — Седой на этот раз был выбрит, лысина блестела. Видимо вчера я что-то всколыхнул в его восприятии себя, — современные технологии позволяют уже не ждать всех этих статистик по PMI или ВВП. Первая машинка нам все расскажет!

— потребитель?

— Точно. Ведь в конце концов он определяет основную экономику. Человеку должно быть что-то НАДО. Если ничего не нужно, то ручей у шалаша, прополка картофеля палкой копалкой и туалет с лопухом. Ноль влияния на экономику. А вот как только появляются потребности, так маховик раскручивается, спираль разматывается и понеслась. Один делает одно, другой другое. Одному не хватает на айфон — вот кредит. Вот зарплата тому, кто кредит выдал, вот зарплата тому, кто банк построил, а вот деньги тому, кто камни притащил и вывеску потом нарисовал. И вот у них у всех тоже деньги есть, и они тоже побежали покупать что-то мягче лопуха.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 53 )

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал