Избранное трейдера Алекс Смирнов

Вложил в российские акции 1 миллион рублей с начала года - на что я вообще рассчитываю и зачем это сделал?

- 05 июля 2023, 14:20

- |

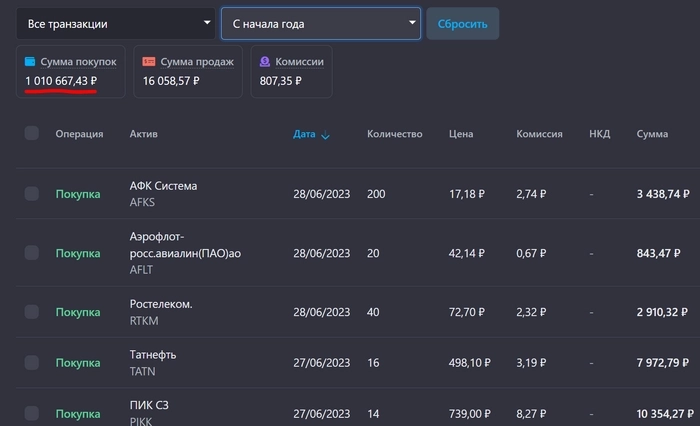

Ровно половина года позади. За это время удалось отправить в российские акции ещё 1 млн ₽. Сейчас расскажу всё в подробностях.

Я отправлял в российские акции значительную часть от заработанных денег, которые остаются после всех расходов на жизнь нашей семьи. Вот как это было по месяцам:

▫️ Январь — 103 000 ₽;

▫️ Февраль — 120 500 ₽;

▫️ Март — 170 800 ₽;

▫️ Апрель — 223 400 ₽;

▫️ Май — 201 800 ₽;

▫️ Июнь — 191 100 ₽.

Не то чтобы я «финансовый эксперт», который хочет рассказать о том, что знает как жить на прибыль от фондового рынка. Скорее, наоборот. Я зарабатываю интеллектуальным трудом, а не на биржевых спекуляциях. Мне несколько раз в жизни повезло в плане карьеры, и сейчас я могу себе позволить что-то откладывать. И в качестве основного инструмента я выбрал этот. Российские акции сейчас — самая интересная часть моего мини-пенсионного фонда.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 89 )

Как разбогатеть без усилий

- 05 июля 2023, 12:53

- |

Появилась возможность заработать на дивидендную пенсию каждому россиянину. Для этого нужно выполнять лишь пару упражнений каждую неделю.

Вы не подумайте, я пишу этот пост не потому что я умный, богатый и красивый. Просто счастьем и знаниями нужно делаться, если они, конечно же, есть. Так как мы с вами собираемся богатеть? Конечно же сейчас поступим по опыту многих инфоцыган, которые говорят что-то по типу «вот тут я писал», " вот там я говорил", «вот здесь я пророчил». А дальше они просят что-то оплатить. Но мы с вами не продаёмся. Мне всего лишь нужно напомнить с чего всё произошло.

В конце сентября рынок был настолько депрессивен, что все считали, что лучше не будет никогда. Сбер пошёл ко дну где-то в район 100 рублей и ниже. Поэтому мне пришла в голову мысль устроить реальную проверку теории о дивидендной пенсии. Для этого, если вы помните, нужно планомерно из недели в неделю или из месяца в месяц закидывать на брокерский счёт равные суммы и докупать акции не смотря на их цены. Поэтому я создал пост и предложил проголосовать за сумму еженедельных пополнений. Случилось это тут:

( Читать дальше )

Начал закупать акции Газпрома в свой долгосрочный портфель.

- 04 июля 2023, 21:53

- |

Это все мое сугубо личное мнение, которое не претендует на истину в последней инстанции. Мои копейки, моя ответственность.

Прочитал и посмотрел я в разных тг-каналах, пульсе и т.д. на днях аналитику от разных «гуру» про газпром. Везде стандартное… все пропало, все пропало! Но я решил с этим не согласиться и начал закупать с зарплаты акции газпрома, постараюсь это делать регулярно.(На спекулятивном счете конечно же и в шорт, и в лонг по ситуации.)

Основной довод для «все пропало» это то, что рынок ЕС потерян. Да, это большая трагедия. Но всякие события происходят так стремительно, что иногда невозможно их спрогнозировать. Кто мог предположить скажем лет 5 назад, что газпром уйдет из Европы? Возможно через некоторое время, рынок Евросоюза снова откроет свои врата и случится это так же быстро и неожиданно. Еще я подозреваю, что российский газ все же попадает в ЕС, но через прокси-страны и различные прокладки, перекупов. Да и в целом, газ в ЕС нужен в основном промышленным предприятиям которые переживают далеко не лучшие дни, а так климат в большинстве стран Евросоюза мягкий и теплый.

( Читать дальше )

Жизнь Бедного Человека.

- 04 июля 2023, 20:30

- |

Инвестирую по плану.

Моя жизненная ситуация. В финансовом плане все очень плохо. Работаю в школе, сторож — рабочий по обслуживанию здания, 1,5 ставки. После отпуска пришла з/п 6500 рублей. Еще подработка днем, косметически / капитальный ремонт квартир. Крайний объект, одна комната (13 М2), делал два месяца. На протяжении всего ремонта, постоянно какие-то проблемы, то электрика ждал, то сантехник в запой ушел, то материал ( керамогранит в пути потерялся), то потолочники со светильниками «косячат» и самое главное, у меня «косяк» (проблема с покраской стены), три раза перекрашивал за свой счет. Клиент кричит — ругается, у меня и паника и депрессия, все вместе. Хотел сбежать с объекта, дизайнер успокоил: «Ваня возьми себя в руки и доделай ремонт». И доделал без настроения, за два месяца, за работу насчитал 65 тыс. рублей ( сделал скидку за «косяк» 8000 рублей), в итоги 57 тыс. рублей на руки. Еще пришлось купить инструмент на 12 тыс. рублей, плюс краску за свой счет. И чистыми за два месяца, чуть больше 40 тыс. рублей.

( Читать дальше )

Мега битва Василий Олейник V Баба Валя.

- 01 июля 2023, 13:29

- |

Ради прикола решил сравнить его доходность с доходностью моей родственницы бабы Вали.

И так грядет мега битва Василий Олейник V Баба Вали.

Кто же окажется более удачливым в инвестициях?)

Василий Олейник в представлении не нуждается, все наверное и так его знают. Экономист, меценат, плейбой, гуру для тысяч хомячков инвесторов и спекулянтов.

Управляющий, который ведет авто следование. Доходность за 1,5 года — 25%.

Что по меркам многих спекулянтов и инвесторов, а так же Шадрина, просто космическая доходность.

Теперь перейдем к бабе Вале. Ей 72 года, пенсионер, пенсия 22 тыс руб. Всю жизнь работала продавцом. Патриот РФ, голосует строго за Путена.

Капитал на момент 22 года порядка 10 млн руб.

История, откуда у простого продавца на пенсии 10 лямов, умалчивает. Возможно дело в том, что она была не просто продавец, а продавец — кассир))

И так, начнем издалека.

До 2020 года баба Валя спокойно сидела на вкладах в банках, являлась серийным вкладчиком.

( Читать дальше )

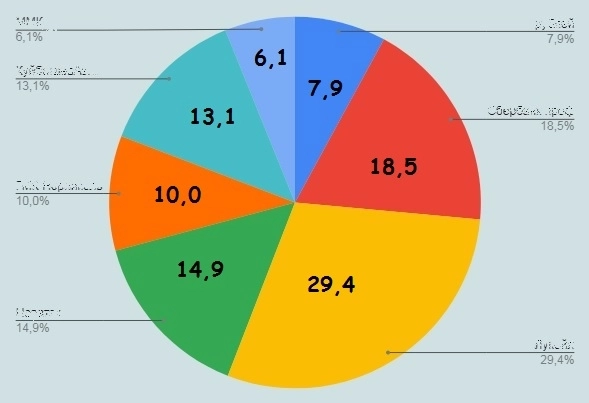

Решил продать авто и инвестировать деньги в дивидендные акции

- 29 июня 2023, 11:57

- |

Есть у меня машина ЛАДА Х-Рей Кросс 2018 года в максимальной комплектации. Машиной доволен в целом, но почти не использую её. Езжу на ней только в спортзал 2 раза в неделю да на работу, когда идет дожь (прям как сегодня, у нас ливень с утра), остальное время стоит под окном. За год наездил меньше 5000 км, поэтому принял решение продать машину.

Получается у меня около 1 миллиона рублей простаивает, находясь в пассиве, который к тому же требует периодически определенных вложений (бензин, страховка, ремонт и т.д.) и который со временем только дешевеет.

Если вы следите за моей инвестиционной деятельностью, то знаете, что у мой портфель дивидендных акций стоит почти столько же, сколько и мой авто:

( Читать дальше )

Портфель ВДО (23% за 12 месяцев). Бег

- 29 июня 2023, 07:27

- |

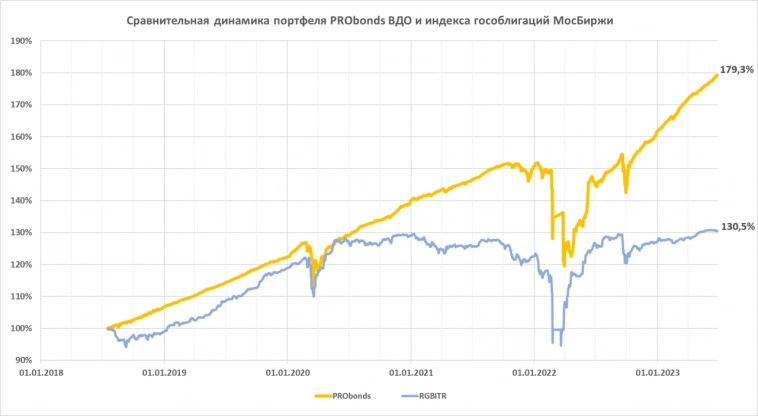

Доход портфеля PRObonds ВДО к концу первого полугодия почти дотянулся до 11% с начла 2023 года (10,8%). За последние 12 месяцев – 23%. За почти 5 лет ведения – почти 80%.

Несмотря на всё больший консерватизм, если это понятие применимо к высокодоходным облигациям, портфель не только заметно опережает классические индексы рублевых облигаций, государственных и корпоративных, но и переигрывает индекс ВДО, который ведет агентство Cbonds.

Консерватизм выражается в перманентно большой доле денег (до 1/5 от активов), короткой дюрации (сейчас ровно 1 год) и достаточно высоком среднем кредитном рейтинге.

Рейтинг портфеля на сегодня – BBB и, вероятно, со временем достигнет ступени BBB+. На днях крупная позиция в портфеле, Лизинг-Трейд, получила в дополнение к рейтингу BB+ от АКРА рейтинг BBB- от Эксперт РА. Ждем, что в лучшую сторону изменится и рейтинг самой крупной позиции – АПРИ Флай Плэнинг.

К тому же большинство облигаций в портфеле торгуются с премиями доходности к средней доходности своих рейтингов.

( Читать дальше )

Простые финансовые модели для прогнозирования цен акций

- 22 июня 2023, 19:37

- |

Простые финансовые модели для прогнозирования цен акций.

Существует множество моделей, которыми пользуются финансовые аналитики для оценки компаний, в них вы должны: дисконтировать денежные потоки, искать бета коэффициенты, рассчитывать коэффициенты для различных рисков, в общем, заниматься больше «астральной» деятельностью, чем аналитической. Сам же я склоняюсь к тому, что чем проще финансовая модель, тем лучше она может быть понята и применена. Простые модели имеют меньше возможности для ошибок и позволяют быстро получить результаты. Они также более прозрачны и могут быть более легко объяснены заинтересованным сторонам, таким как инвесторы.

В данной статье я хочу продемонстрировать несколько простейших финансовых моделей, которыми я активно пользуюсь для определения справедливой цены бумаги, с которыми разберется даже первоклассник. После прочтения вы сможете сами прогнозировать справедливые цены бумаг и совершать прибыльные сделки.

Для начала мы научимся определять справедливую цену компании из добывающей отрасли(майнеры). Добывающие компании самые простые для анализа, по сути, они просто копают землю и продают полезные ископаемые, которые в ней залегают.

( Читать дальше )

Как механизмы вытесняют людей или "Мир без работы: технологии, автоматизация и как мы должны реагировать"

- 18 июня 2023, 12:50

- |

Тик-ток, эккаунт посвящен стрит фуду в Индии. Несколько мужиков высыпают мешки с мукой на специальный длинный стол. Как дети в песочнице, делают из муки конструкцию — по бокам бортики из муки, а внутри пустое место. Похоже на гигантскую растянутую ватрушку. Затем разбивают и выливают на середину несколько упаковок яиц. Затем внутрь наливают несколько канистр с водой. Далее, руками начинают замешивать тесто, из которых будут делать нечто, похожее на круглые пирожки. В процессе участвует от 3 до 5 человек. Все руками. За сотни лет ничего не изменилось.

Удивительно, что подобное производство еще работает в наши дни. Ведь небольшой станок легко заменит всю эту толпу, быстрее и лучше замесит тесто.

Более 100 лет назад половина населения Великобритании работало в сельском хозяйстве. Сейчас не более 10%. Аналогичная ситуация и в других развитых странах. Технологии и глобализм сделали ненужным труд миллионов людей. Сейчас изменения в сельском хозяйстве замедлились и прогресс не столь заметен. На сбор той же клубники все еще привлекают сезонных работников.

( Читать дальше )

Как мужик деньги копил

- 18 июня 2023, 10:38

- |

🤔 Наткнулся в Тик-ток на такое видео. Выглядит, конечно, заманчиво, если забыть что в последний месяц придется отложить более 100.000 рублей

Тем не менее, здесь есть свои плюсы. Например, вы начинаете с малой суммы и приучаете себя к финансовой дисциплине постепенно.

Здесь важно откладывать именно ежедневно и точную сумму.

В общем, решил попробовать, сегодня отложил уже 120 рублей)

Ну а чтоб не просто копить а инвестировать, скачал приложение Тинькофф Инвестиции и на все отложенные деньги буду покупать акции Аэрофлота. Без плечей.

Почему именно Аэрофлот? Я не аналитик, но видно, что компания сильно упала на фоне санкций, а потенциал для роста при постепенном увеличении полетной программы огромный. Да и просто нравится мне компания, сам стараюсь, по возможности, летать именно Аэрофлотом.

В общем старт дан, буду здесь иногда писать о результатах

Не разобрался как вставить видео, не знаю что такое HTML код… В общем, видео в телеге

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал