Избранное трейдера Павелук Д

Купоны каждый месяц.

- 23 апреля 2025, 13:39

- |

Добавил так же кредитный рейтинг и рейтинг с сайта доход. ру для оценки уровня риска.

Тут действует правило: чем выше доходность, тем выше и риск.

Для примера, облигации Аренза и МГКЛ имеют саму высокую доходность, но при этом и риск по ним максимальный. Кредитный рейтинг низкий. Плюс у Арензы есть еще и оферта через полгода, скорее всего купоны повысят, так как погашение будет только в 2028 году, но риски все равно есть.

🍏Самые надежные бумаги Россети Центр 03, Ленэнерго, Русгидро 03. Риск минимальный, доходность чуть выше ключевой ставки. У Русгидро доходность даже ниже ставки, бумага же надежная). Плюс у Россетей есть переменный купон, в случае снижения ставки эти бумаги будут не так интересны.

Но есть и аналоги без переменного купона: Россети 15 и 16. Но там доходность пока немного ниже.

🪙Неплохую доходность дают бумаги со средним уровнем риска: Евротранс 07, Балтийский лизинг 15, Делимобиль 03, Интерлизинг 11, ГТЛК 04, ВУШ 03, Биннофарм 04. Относительно высокая доходность при среднем риске. Но надо понимать, что у лизинговых компаний при высокой ставке могут быть проблемы, так что лучше без фанатизма.

( Читать дальше )

- комментировать

- 11.8К | ★3

- Комментарии ( 8 )

ТОП-7 длинных ОФЗ в 2025: богатеем на облигациях

- 30 января 2025, 09:16

- |

Окончание прошлого года перевернуло риторику Центробанка — если не с ног на голову, то по крайней мере на другой бочок. В конце тоннеля жесткой ДКП наконец отчетливо забрезжил свет возможного снижения ключевой ставки.

💼Про идею с дальними ОФЗ я вещаю в своем блоге уже почти 1,5 года. Ещё в октябре 2023 вышла статья "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг. Идея несколько растянулась во времени, ага. Ну теперь-то — точно пора! Или нет?

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🤔Почему дальние ОФЗ?

📉Сейчас мы почти наверняка на пике ставок (но это не точно😉), и через несколько месяцев начнется снижение. На это уже открыто намекает сам Центробанк. Когда процентные ставки снижаются, облигации с фиксированным купоном растут в цене.

Дальний конец кривой ОФЗ в течение полутора последних лет падал быстрее ближнего, отыгрывая процентный риск. Следовательно, во время цикла снижения ставок он будет активнее подрастать.

( Читать дальше )

- комментировать

- 20.1К |

- Комментарии ( 25 )

Невероятная история Эда Торпа: как один математик смог обыграть сначала казино, а потом и весь Уолл-стрит

- 04 сентября 2024, 08:03

- |

На этой фотке Эдвард Торп как будто бы готовится сниматься в ремейке фильма под названием «Оптимизм и жизнерадостность в Лас-Вегасе»

Эта статья родилась из серии заметок, которые я публиковал у себя на канале в течение всего июля. Почему я вообще взялся за эту тему? Дело в том, что в среде пассивных инвесторов принято сравнивать активное инвестирование с игрой в казино. Дескать, все предаются этому бесполезному занятию в надежде обогатиться – в то время как на деле в выигрыше остается исключительно казино.

Эта метафора в целом является относительно неплохой. В том числе и тем, что в жизни казино вполне можно обыграть (хоть это и не значит, что надеяться на это конкретно в вашем случае будет хорошей идеей). Так что сегодня мы как раз поговорим о тех случаях, когда казино успешно получилось оставить в дураках – и, нет, отнюдь не благодаря счастливой случайности.

( Читать дальше )

Как заработать на текущих дивидендах без потери на гэпах: обзор идей и возможностей

- 23 мая 2024, 13:04

- |

Дивидендный период в самом разгаре. Многие компании уже одобрили на ВОСА дивидендные выплаты и утвердили размер квартальных и годовых дивидендов, а так же назначили даты реестра дивидендных отсечек. Значит, пришло время дивидендного арбитража, позволяющего и дивиденды получить, и на гэпах не терять!

Ранее мы уже писали, как можно заработать на дивидендном арбитраже по итогам дивидендов за 9 месяцев 2023 г. в период октябрь-декабрь 2023 г. Смотрите наш материал «Как в 2024г получить дивиденды по компаниям ТОП-10 без риска гэпа». Идеи отработались весьма успешно. Так что есть смысл продолжить собирать дивидендную прибыль и в текущем периоде.

1/4. Гипотеза

Напомним, что по завершении периода хозяйствования (квартал, полугодие, 9 месяцев, год) компании публикуют производственные отчеты, отчеты РСБУ, отчет МСФО, где публикуют данные по прибыли, которая и служит базой для дивидендов. Далее назначается дата совета директоров с темой в повестке о рекомендации акционерам о распределении прибыли в форме дивидендов и публикуется протокол совдира. Это официальная обязательная к раскрытию информация, публикуемая на e-disclosure.ru (официальный Центр раскрытия корпоративной информации Интерфакса).

( Читать дальше )

Мои костыли для выбора облигаций.

- 22 мая 2024, 13:36

- |

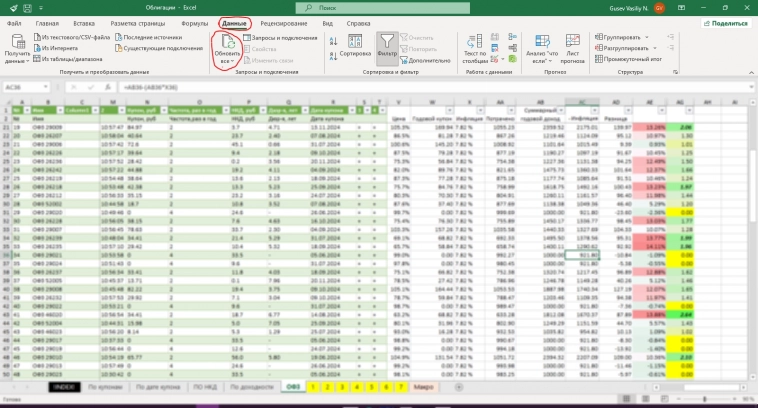

Хотел бы продемонстрировать свою наработку (ссылка на ядиск), которая помогает мне найти нужные к покупке облигации. Это не идеальный документ, но (для меня) рабочий. Для корректной работы нужен интернет и компьютер, пробовал на телефоне – не корректно отображает таблицу.

При открытии файла Excel нужно обновить данные (выделено красным). Данные беру из открытых источников (тот-же SMART-LAB). Обновится нужно для отображения новых показателей, можно делать единоразово при открытии файла.

По вкладкам внизу (1) нужно определить какие именно облигации мы хотим добавить в свой портфель. Также есть сопутствующие вкладки помогающие в инвестировании.

Я приведу свой пример на основе ОФЗ.

Зеленая часть таблицы — это выгружаемая информация, белая (2) – простые математические формулы позволяющие определить приемлемую облигацию.

( Читать дальше )

Фандинг, опционы и арбитражный скальпинг устраняют главный недостаток опционов -тета распад

- 20 мая 2024, 20:12

- |

ФАЙЛ С ПРЕЗЕНТАЦИЕЙ https://drive.google.com/file/d/18qzqUT3nUbZyrJ61JKKBb07aZS_gfrnc/view?usp=sharing

Фандинг сейчас на слуху, и мы создали новый плейлист про фандинг у нас на канале. И сегодня покажем что соединив фандинг и опционы можно успешно торговать на бирже. Фандинг интересен тем, что он стоит особняком от вармаржи. И если за вармаржу у трейдеров идет борьба с маркетмейкерами, то фандинг МБ зачисляет нам прямо на депозит и по сути маркетмейкер ничего с этим сделать не может, ему наш профит по фандингу неинтересен. И это позволяет создавать много новых стратегий. Среди них можно выделить стратегии с использованием опционов.

И сейчас на МБ сложилась уникальная ситуация, когда на одной площадке торгуются и спот, и разные деривативы с разными сроками исполнения. И это очень удобно для изучения всех этих инструментов и последующей практики именно на МБ.

Тайминг

1:23 создаем модель «Купленный стредл»

2:26 это же стредл создаем через синтетику с календарным фьючом

3:04 заменяем календарного фьюча вечным

( Читать дальше )

Сколько процентов могут приносить дивиденды

- 06 мая 2024, 18:18

- |

Можно услышать мнение, что дивидендная доходность акций редко бывает высокой: в среднем 8–10% годовых. Но есть нюанс, о котором всегда нужно помнить. Размер дивиденда чаще всего растет во времени.

Когда Сбербанк заплатит 28%

Дивидендная доходность не постоянна. Она меняется каждый день, час, минуту и даже секунду — вслед за ценой акции. По той простой причине, что размер выплат — фиксированный, а цена акции — нет.

Например, ближайший дивиденд Сбербанка — 33,3 руб. Он уже объявлен и будет выплачен в июне. Но в процентах рассчитать его можно лишь условно. Относительно сегодняшней цены акции (307 руб.) это 10,8% годовых.

По факту у каждого инвестора будет своя доходность. Многие держат Сбербанк давно. Те, кто брали его в начале года, получат более 12% к цене покупки, год назад — свыше 14%, два года назад — до 28%. И таких примеров на рынке много.

ЛУКОЙЛ: рост выплат в 10 раз

Размер дивидендной выплаты привязан к размеру прибыли компании или денежного потока, которые в свою очередь зависят от соотношения доходов и расходов, а оно может меняться гораздо сильнее, чем цена акции.

( Читать дальше )

Долгосрочные ОФЗ для получения ежемесячных выплат

- 04 мая 2024, 09:39

- |

Обновил подборку длинных ОФЗ, которая составлена таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их для большей доходности. Большинство облигаций имеет срок погашения от 10 лет, следовательно, при вероятном снижении доходности в будущем, есть возможность дополнительно заработать на переоценке самого тела облигации.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 84 )

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

- комментировать

- 16.4К |

- Комментарии ( 98 )

ТОП-5 фондов на российские акции. В какие вкладываюсь я сам?

- 02 марта 2024, 10:10

- |

Альтернатива самостоятельному отбору акций — покупка биржевых паевых инвестиционных фондов (БПИФ) на бумаги российских компаний. Главные плюсы инвестирования через фонды — отсутствие налогов на дивиденды, хорошая диверсификация, экономия времени.

💰Сегодня я рассмотрю 5 крупнейших (по объему активов в управлении, т.е. доверию инвесторов) БПИФ на российские акции, которые торгуются на Московской бирже. Все фонды доступны для неквалифицированных инвесторов, некоторые из них торгуются без комиссии у определенных брокеров.

В моем телеграм-канале каждый день выходят обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

Фонды в сегодняшней подборке расположены по уменьшению стоимости чистых активов (СЧА).

1. SBMX — «ТОП российских акций»

● УК: Первая (Сбер)

● СЧА: >22 млрд руб.

● Цена пая: ~19 руб.

● Комиссии: до 1% в год

● Доходность за год: 51,32%

● Доходность за 3 мес.: 1,74%

Это самый гигантский по объему фонд на широкий российский рынок из представленных на Мосбирже. УК Первая (которой Сбер передал права на управление фондом в 2022 года после санкций) саккумулировала больше 22 млрд рублей клиентских денег.

( Читать дальше )

- комментировать

- 19.9К |

- Комментарии ( 28 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал