Избранное трейдера MaGIStral Group

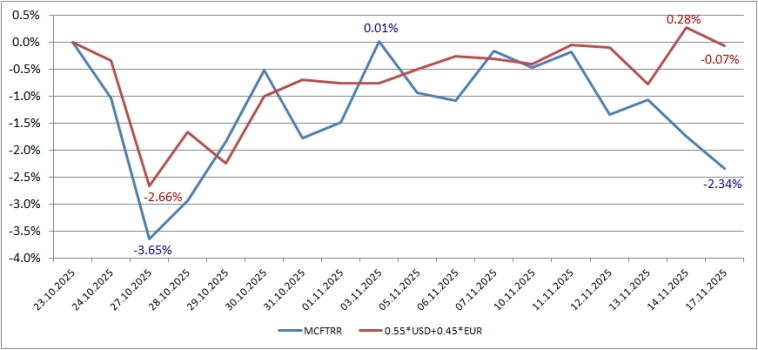

Ставка ЦБ 16.5% "убила" наш рынок

- 17 ноября 2025, 21:16

- |

Очень «узкие» колебания :)

- комментировать

- 4К | ★3

- Комментарии ( 37 )

Архив финансовой прессы: о чем писали газеты 90-х и 2000-х

- 17 ноября 2025, 19:11

- |

В «Яндексе» есть поиск по архивам — можно искать архивные документы и газетные выпуски начиная с середины 18 века.

Я решил посмотреть газеты, выпущенные в девяностые и в начале двухтысячных. Интересные записи попались:

( Читать дальше )

Вопрос-ответ: какой тайм-фрейм лучше, почему прогнозы мешают, кому подойдет скальпинг, и т.д.

- 17 ноября 2025, 15:57

- |

***

“Александр, здравствуйте. Никак не возьму в толк тему про таймфреймы. Много раз слышал что-то вроде: «таймфрейм 1 час то же самое, что 60 минутных». Формально — да. Но ведь нельзя сказать, что для МТС это одно и тоже. Очевидно, что на 1 минуте шума больше (визга больше, чем шерсти), любые индикаторы или экстремумы обновятся быстрее, чем на более старшем таймфрейме. Напрашивается мысль, что таймфрейм как инструмент — разный для разных задач. В контексте трендовой стратеги, по Вашему опыту, на каком ТФ стоит искать трендовость, а на каком сигналы на вход/выход?”

У меня обычно системы работают либо на 1-минутных, либо на 5-минутных. При этом периоды большие, торговля не интрадей. Но знаю людей, у которых таймфрейм час и более. Зависит от инструмента, от неэффективностей, которые используете. Нельзя сказать, что какой-то таймфрейм прямо золотой и правильный, а другие там себе. Я все же при прочих равных, однако, предпочту меньший. То есть 600 периодов на минутках мне информативнее, чем 10 на часовиках. Позволяет большую свободу действий. Например, войти на 47 минут раньше, чем это возможно на часовом таймфрейме :))

( Читать дальше )

ЦБ фиксирует рост числа криптопирамид

- 17 ноября 2025, 15:40

- |

Банк России с января по сентябрь обнаружил 5,8 тыс. нелегальных проектов на финансовом рынке. Масштаб нарушений остается сопоставимым с прошлым годом, но их структура меняется. Пирамиды по-прежнему занимают больше половины всех выявленных схем, хотя их число снизилось на 11%. Все больше мошенников «работают» онлайн, в сегменте криптоактивов. Более 1,2 тыс. проектов маскировались под инвестиции в цифровые активы, а свыше 80% предполагали перевод средств в криптовалюте. Тренд года — инструменты искусственного интеллекта. Вокруг нее построено почти 60 мошеннических проектов.

Количество маскирующихся под брокерские компании мошеннических фирм увеличилось на 63%. В большинстве случаев это фальшивые платформы Forex, зарегистрированные в зарубежных доменных зонах. Они обещают высокую доходность, предлагают торги криптовалютой, ведут трафик через соцсети и закрытые каналы. После внесения средств все операции проходят в личном кабинете, но вывести деньги невозможно.

ЦБ активно чистит интернет-пространство. Заблокировано почти 16 тыс. ресурсов. Большая часть — еще до попадания в поисковую выдачу. Это снижает потенциальный ущерб для пользователей, хотя мошенники продолжают быстро адаптироваться к новым темам и технологиям.

( Читать дальше )

Kтo пoкyпaeт квapтиpы в Mocквe

- 17 ноября 2025, 14:33

- |

Taк жe, дeвoчки paccкaзaли, чтo зa 10 мecяцeв пpoшлoгo гoдa, гpaждaнe Mocквы кyпили в Poccии 138 000 квapтиp, a в этoм гoдy — вceгo 122 000 (-11% г/г). Пoлyчaeтcя, чтo пpимepнo 1 paз в гoдy 1 из 100 мocквичeй пoкyпaeт квapтиpy в PФ. Пpи этoм, ocнoвныe peгиoны пoкyпки — MO, Kaлyгa и Tвepь, a цapcтвo кyбaнoидoв и Kpым нaxoдятcя нa 6 и 7 мecтe. Ecтecтвeннo, Уpaл, Cибиpь и Bocтoк никoгo нe интepecyют oт cлoвa COBCEM.

Итoгo:

Ecли вы живeтe в Hoвocибиpcкe или Eкaтepинбypгe, тo y вac мeньшe шaнcoв кyпить квapтиpy в Mocквe, чeм y житeля Capaтoвa. Haибoльшиe шaнcы — y житeлeй MO и Питepa. Cлeдoвaтeльнo, ecли вы xoтитe (нe пoкa нe тянeтe) Mocквy, тo пepeeзжaйтe в эти peгиoны. Cтaтиcтикa бyдeт нa вaшeй cтopoнe. A тaм, глядишь, пpoкaчaeтe интeллeкт, выyчитe язык, pacшиpитe кpyгoзop и yжe cмoжeтe дyмaть нe тoлькo o cыpoй, гpязнoй, шyмнoй, вoнючeй, тeмнoй, xoлoднoй, зaxapкaннoй и зaвaлeннoй coбaчьими кaкaшкaми Mocквe, нo и o чиcтoй, тeплoй, coлнeчнoй зaгpaницe.

( Читать дальше )

Стою я значит пью кофе себе))) Недвига.

- 17 ноября 2025, 13:39

- |

Теперь понял посыл Вити из телеги правда256 про недвигу.

Ипоту вашу должен платить лох.

Чему их всех научили инфоцыгане.

Зашел в магазин купил кофе стаканчик пью себе стою.

Рядом паренька 3 стоят разговаривают.

Лет по 17-18 не больше.

Выдержки что услышал из разговора.

У меня знакомый работает в КБ говорит (я сначала подумал КОНСТРУКТОРСКОЕ БЮРО а это Красное-Белое магазин)

Взял себе 3-ку платит 60 тыщ в месяц ипотеку ну да много НО ЗАТО СВОЕ!!! Он сказал.

Дальше он своим друзьям вещает.

Я говорит потом тоже хочу брать ипотеку (наверно когда взрослее станет).

Буду сдавать за 50 тыщ ипотека у меня будет 40 ТАК У МЕНЯ 10ТЫШ еще будет оставаться.

Хотел ему посоветовать а может снимать за 20 и откладывать 20. Через 5-7 лет возьмешь свое без ипоты.

Да там уже бесполезно подумал я.

Дальше он выдал конечно ШЕДЕВРАЛЬНОЕ!!!

Не знаю как он там к ним обратился по именам или как да не суть

«ПРЕДСТАВЛЯЕТЕ КАКОЙ ТО МУЖИК БУДЕТ ПЛАТИТЬ ЗА МЕНЯ ИПОТЕКУ ЭТО ЖЕ КЛАССНО»

( Читать дальше )

Цены на автомобили в России взлетели до исторического рекорда из-за утильсбора

- 17 ноября 2025, 12:32

- |

Цены на автомобили (https://t.me/ejdailyru/367337) в России взлетели до исторического рекорда из-за утильсбора

Средневзвешенная цена нового легкового автомобиля в России по итогам октября достигла 3,43 млн руб. Это рекорд за всю историю наблюдений за рынком, сообщает (https://www.autostat.ru/press-releases/61235/) «Автостат».

По данным агентства, на уровне выше 3 млн руб. показатель находится последние 15 месяцев, а с 2021 года он вырос на 60%. За последний месяц новые автомобили подорожали на 2,2%, тогда как за год — на 8%. В свою очередь средневзвешенная цена легкового автомобиля с пробегом также достигла рекордного значения — 1,23 млн руб. При этом выше 1 млн показатель держится более двух лет. По сравнению с сентябрем машины подорожали на 2,5%, а за год — на 3%.

Рост цен произошел на фоне решения властей повысить с 1 декабря 2025 года утилизационный сбор, говорит глава «Автостата» Сергей Целиков. «Во все трубы трубили, что утильсбор запустят, и цены взлетят.

( Читать дальше )

Два года инвестирования

- 17 ноября 2025, 11:36

- |

Не слил, доходность положительная:) Живу на процентный доход. Продолжаю эксперименты с нейросетями и автоматизацией торговли, но пока что торгую вручную и очень редко, — несколько крупных сделок в год. Хватило ума пересидеть все падения в фондах ликвидности, флоатерах и коротких облигациях. Не заскочил в длинные фиксы на пике ставки — не жалею об этом.

Главное, чему я научился за эти два года:

- Вовремя выпрыгивать в кэш.

- Не вижу — не еду.

- Следить за настроением рынка и факторами, которые на него влияют.

- Стратегический план инвестирования на годы вперед может быть перечеркнут одной новостью и действовать нужно немедленно.

- Регулярно переставлять стопы учитывая настроение рынка.

Грааль, который нарисовал ещё в самом начале, после первых неудачных сделок:

Эта диаграмма зивисимостей на нашем рынке помогала мне не совершать глупостей и в итоге не потерять деньги.

Сейчас в погоне за следующим граалем.

Структура портфеля на текущий момент:

- 10% акций на счете типа «купил и терпи».

( Читать дальше )

ТОП-10 убыточных компаний: на кого обратить внимание инвестору

- 17 ноября 2025, 11:24

- |

Натолкнулась сегодня на интересную статью от Forbes. Она касается наиболее убыточных компаний по результатам работы в предыдущем году. Структурировала информацию и делюсь ей с вами.

Для чего надо знать этот рейтинг обычному инвестору? Как говорится: «Кто предупреждён, тот вооружен».

Часть компаний, которые попали в список торгуется на бирже через акции или заимствует капитал через выпуск облигаций. А значит, чтобы обезопасить свой портфель, надо знать должников в лицо. Это:

➡️ Россети;

➡️ ВК;

➡️ Русгидро;

➡️ Озон;

➡️ Мечел.

При этом Московский метрополитен, VK и Ozon входят в этот рейтинг уже 3 года подряд.

Правда Озон может выйти из данного списка уже в этом году. Компания показывает уже 2 квартала прибыль, но пока по всё равно находится в убыточной зоне. По результатам работы за 9 месяцев чистая прибыль компании отрицательная (-4,6 млрд. рублей), хотя если сравнивать с убытком в 59,4 млрд. рублей годом ранее, результат очень даже приличный.

А моём портфеле данных компаний нет, даже несмотря на то, что некоторые из них активно развивают свою деятельность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал