Избранное трейдера Good

Как я держу риск в узде

- 11 октября 2019, 12:31

- |

Как трейдер может соответствовать обозначенному риску (на депозит)? На первый взгляд довольно несложный вопрос, но давайте попробуем разобраться в подходах к контролю рисков, уверяю, тут все не так однозначно.

Представьте ситуацию-у вас есть гипотетический 1 млн. денег. Вам нужно за год заработать еще столько же. Риск на депозит-30%. Вопрос-как максимально эффективно использовать риск, при чем использовать так, что бы риск никогда не был реализован полностью (не было просадки 30%)? Согласен, это идеальная ситуация, но у каждого трейдера должен быть свой сценарий управления риском, который даст ответ на этот вопрос.

Как правило, такой сценарий есть практически у единиц из единиц.

По наблюдениям я выделил примерно следующие модели управления риском большинства трейдеров в торговле:

1. Нет риск-менеджмента. Не удивляйтесь, лично знаю трейдеров, которые годами зарабатывают…(хотя нет, все же играют…) с рынка деньги, не считая риск ВООБЩЕ! Что то выводят со счета, что бы жить, но, как правило, 1-2 раза в год обнуляют счета. И это ожидаемо.

( Читать дальше )

- комментировать

- 3.8К | ★21

- Комментарии ( 25 )

Мой ЗОЖ, часть 2. Еда

- 25 сентября 2019, 19:11

- |

Считаю, следуя природе, что есть можно любую обычную для человека пищу. Главное — не обжираться.

Однако, есть предпочтения и, все-таки, некоторые ограничения. Хотя ограничения не жесткие.

Итак, по порядку.

На завтрак у меня всегда либо овсянка, либо гречневая каша с нежирным молоком и горсть ядер абрикосовых косточек.

Затем кружка мокаччино (кофе с какао 50 на 50 + немного молока).

Далее.

Ограничено употребляю соль. В общепите никогда ничего не досаливаю.

Предпочитаю еду, в которой отсутствуют буквы Е и заменители натуральных продуктов. Например, практически не употребляю колбасы, сосиски/сардельки, магазинные пельмени и др. переработанное мясо (когда есть выбор, естесссно).

Предпочитаю еду не из мучных продуктов (хотя спагетти люблю, но ем редко) и без картофеля.

Предпочитаю рыбные блюда мясным, когда есть выбор.

Обожаю и часто ем овощи, кроме картошки, в любом виде — тушеные, жареные, в супах, как гарнир, в сыром виде — в салатах.

( Читать дальше )

Мой ЗОЖ, часть 1. Торговая система, физическая активность

- 24 сентября 2019, 20:06

- |

Решил поделиться своим способом организации жизни.

Не в качестве назидания. Просто хочу рассказать о накопленном опыте. Может быть кому то будет полезно.

Во-первых, о торговой системе.

Очевидно, что оганизация бытия трейдера очень существенно зависит от ТС.

Я начал торговать на бирже в 2005 г, а с 2007 года параллельно с торговлей акциями гонял фьючерс Ri на Фортсе, используя 5-минутный таймфрейм. Разнообразные попытки заработать на фьючерсах закончилась только через 5 лет с суммарным убытком 441 тыр. Не буду рассказывать о способах отъема денег, используемых брокером и иже с ним, не об этом речь. Просто я на своей шкуре испытал, что такое 8-10 часов сидеть за монитором на попе ровно, но с адскими стрессами.

Как и фьючерсами, акциями я торговал всегда системно и, закрыв Фортс, продолжил совершенствовать торговлю акциями в трех направлениях:

1. Повышение прибыльности

2. Автоматизация определения точек входа/выхода и объема позиций

3. Сокращение времени работы за монитором

( Читать дальше )

Вопрос уважаемой Ларисе Морозовой. "Зачем вы, девушки (инвесторы), красивых (спекулянтов) любите? Не постоянная у них любовь (доходъ)...". Навеяно телеграм-каналом

- 19 сентября 2019, 08:21

- |

Не так много людей инвестируют в долгосрок в дивидендные акции.

Самый почитаемый чел в РФ на сегодня, ИМХО, Лариса Морозова.

С удовольствием подписался на ее телеграм-канал Дивиденды Forever (4,2 тыс. подписчиков).

И вдруг, Лариса Морозова стала копировать с РынкиДеньгиВласть (56,7 тыс. подписчиков) информацию.

Абсолютно спекулятивного характера: шортить Сургут, покупать не очень ликвидные акции.

Вообщем, загоняют людей в папирки...

Зачем вы это делаете Лариса Морозова?

У вас прекрасный канал без этих вставок.

Да, инвестиции дело скучное, да, адреналина маловато.

Но, ИМХО, нельзя сочетать в себе «спекулянта» и «инвестора».

У обычного человека (каким являюсь я) от этого может развиться шизофрения, раздвоение

личности.

Это как пытаться быть одновременно стайером и спринтером в спорте.

Ничего хорошего из этого не выйдет...

Плечи или левередж с опционами

- 14 сентября 2019, 19:42

- |

Как я понял, во вчерашнем посте я прошёл через множество терминов и понятий, которые могут бы недопоняты. Из за этого пост получился громоздкий и сложный. На будущее постараюсь писать посты прозрачнее.

Одним из недопонятых идей, судя по откликам, это Почему опционы дают плечо или левередж против обычной покупки или продажи инвестиционных инструментов. Попытаюсь объяснить.

Допустим, вы провели анализ и пришли к выводу, что компания Nvidia вырастет до 220$ в течение трёх месяцев. Это 20% от текущей цены. Среди факторов вы определили позитивное макро из-за ослабления торговой войны и снижения ставок, позитивные новые покупки от майнеров и ряд иных факторов. И ожидаете мощного роста на отчетности.

Допустим, вы рискуете на позиции 10.000$. Если вы хотите получить в два раза больше прибыли, то ваш стоп будет вполовину от ожидаемого движения. Это (220-180)/2= 20 долларов. Следовательно ваш стоп будет в районе 160$. Для такого риска вам надо купить 10.000/20= 500 акций. Для такой сделки у ваш должно быть 500*180= 90.000$ на брокерском счете.

( Читать дальше )

Текущая экономическая политика в вопросах ответах. Разъяснение дилетанту на пальцах.

- 27 августа 2019, 14:38

- |

Надежно "припарковать бабло" на ИИСе - короткие облиги с доходом выше ОФЗ!

- 27 августа 2019, 12:34

- |

Решил написать пост — нужно поднимать свой рейтинг.

В преддверии ожидаемой корректировки рынка (не берусь утверждать, что она будет и когда именно) мнение многих трейдеров — уходить в защитные активы. Это может быть золото, доллар и.т.д. Мне ближе всего — короткие облигации, которые «не просядут» при коррекции всего рынка.

Конечно — самые надежные бумаги — это ОФЗ, но ставка на текущий момент 7,05 % как-то не очень радует.

Стратегия у меня в большей степени — консервативная. Нашел для себя интересные бумаги: Автодор 2P3, 2Р4. Обе бумаги не облагаются 13% НДФЛ, поэтому доход чистый. Это гос.компания, поэтому надежность бумаги имеет место быть, подтвержденный рейтинг от Эксперт РА: ruAA+/Стаб

2Р4:

До погашения 1,5 года. Текущая доходность 8,2 %. Недостатки — сейчас не очень хорошая ликвидность.

2Р3:

До погашения 1,7 года. Текущая доходность 7,92 %. Главный плюс — в стакане продается реальный обьем бумаг, под доходность 7,92 %. Эта доходность меня сейчас устраивает, я воспользовался и припарковал 20 % своего депо на вновь открытом ИИС.

Если данная тема с надежными облигами интересна, в дальнейшем могу продолжить. Пишите в комментах.

Всем удачи и хорошего профита!!!

Друг мой, скальпер еще тот, + 34% за день.

- 22 августа 2019, 13:44

- |

Общаюсь с одним знакомым. Молодой студент, скальпинг любит, впрочем, как и многие нетерпеливые трейдеры. Сразу оговорюсь, что скальпинг — очень тяжелый вид спекуляций. Но торгует он не часто, 3-5 дней в месяц, этого хватает, чтобы выглядеть не как выжатый лимон и снимать деньги с рынка.

Трейдером его назвать язык не повернется, но уже второй год все еще снимает сливки с рынка. Вчера мне прислал свою работу по Доллар-Рублю, на что ожидал наверное услышать от меня признания, что он крут.

( Читать дальше )

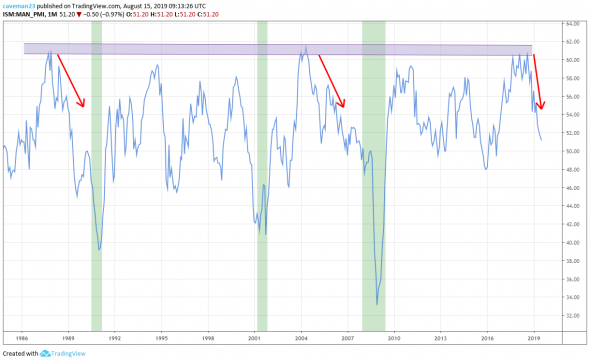

Скоро рецессия? Что покупать?

- 15 августа 2019, 13:22

- |

Главная мысль — главный драйвер ставок на долгосрочные облигации — изменение роста экономика и инфляции.

Пик цикла пришёлся на август 2018:

Поэтому акции с того времени вернули около 0%, а «скучные» облигации, в виде TLT вернули больше 20% без учёта дивидендов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал