Избранное трейдера Задача трех тел

Пост № 2 Сильные уровни — это края движения. В середине рынок вам не платит.

- 21 декабря 2025, 22:06

- |

Пост № 2

Сильные уровни — это края движения. В середине рынок вам не платит.

Большинство трейдеров ищут вход там, где «понятно». Где цена уже прошла путь, где движение выглядит логично и где возникает ощущение безопасности. Однако, это ощущение и есть главная ловушка. Потому что рынок платит не за ваши логику и уверенность, а за риск, принятый в правильном месте.

Сильный уровень — это не линия на вашем графике. Это край движения, граница, за которой рынок уже не может продолжать делать вид, что всё идёт по плану. Именно там цена раньше останавливалась, резко разворачивалась или, наоборот, выстреливала так, что мало никому не показалось в тот момент. Это не точка. Это зона, где рынок принимал решение – и принимал он его достаточно «громко».

Swing highs и swing lows – это не просто «пики» и «впадины», а те уровни, где цена заканчивает движение и принимает решение дальше двигаться или разворачиваться. Эти уровни (в дальнейшем, если будет встречаться термин «уровень», можете смело читать его, как «зона», ибо это более корректно) используют, чтобы определить основные тренды, развороты и зоны поддержки/сопротивления на графике.

( Читать дальше )

- комментировать

- 2.4К | ★8

- Комментарии ( 6 )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

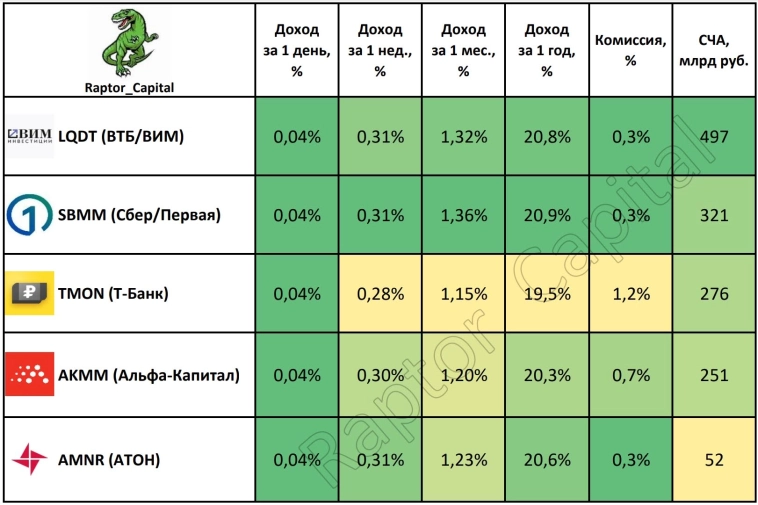

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 18.3К |

- Комментарии ( 48 )

Мой второй портфель — спокойная стратегия на ИИС

- 01 декабря 2025, 19:43

- |

Если первый портфель — это дивидендные акции, то второй — полностью облигационный. Это более спокойная, предсказуемая стратегия, которая идеально подходит для накоплений и работы сложного процента.

🎯 Почему именно облигации на ИИС?

Преимущество простое, но мощное:

🔥 Купонный доход на ИИС полностью освобождён от налога

Это действует весь период жизни ИИС — не нужно держать бумаги до погашения, важно только сохранить счет открытым.

Поэтому облигации на ИИС автоматически становятся выгоднее тех же самых бумаг на обычном брокерском счете.

🧩 Из чего состоит портфель?

Основу составляют 7 ОФЗ, выплачивающих купоны два раза в год:

ОФЗ 26233

ОФЗ 26240

ОФЗ 26244

ОФЗ 26245

ОФЗ 26246

ОФЗ 26247

ОФЗ 26248

Также в портфеле есть две корпоративные облигации с ежемесячной выплатой:

РЖД 001P-38R

ВЭБ.РФ ПБО-002Р-К601

📅 Почему выбрал такие бумаги

✔️ Надёжный эмитент (гос. облигации — минимальный риск)

( Читать дальше )

📌 Стратегия черепах

- 25 ноября 2025, 12:02

- |

Стратегия «Черепах» была разработана Ричардом Деннисом в 1983 году в результате пари с другим трейдером. Он от должности посыльного на бирже к 25 годам пришел к первому миллиону долларов.

Деннис провел эксперимент, целью которого было доказать, что трейдингу можно обучить любого. Набрав 23 новичка без опыта, он обучил их своей торговой системе (этих учеников назвали черепахами), а их метод – «стратегией черепах». Ученики смогли заработать миллионы долларов.

В основе лежали строгие правила следования тренду, риск-менеджмент и дисциплина. За четыре года «черепахи» заработали 175 млн долларов.

Основа стратегии:

— Торговля только по тренду, игнорирование краткосрочных колебаний.

— Система основана на двух ключевых индикаторах:

20-дневный максимум/минимум

55-дневный максимум/минимум

Торговые сигналы формируются при пробое этих уровней (условно, если актив пробивает 55-дневный максимум на один пипс — входим в позицию). Позиции открываются в сторону пробоя, а стоп-лоссы устанавливаются за противоположным уровнем.

( Читать дальше )

⭐️Стратегия «Лучше, чем LQDT»🐾Как обыграть самый стабильный фонд без повышенной волатильности

- 21 ноября 2025, 20:30

- |

Вдохновившись стабильным ростом фондов денежного рынка мы решили сделать свой портфель, но доходнее. Мы вкладываем в короткие облигации фикс.доходности с высоким рейтингом (от А- и выше). Задача сделать максимально ровный прирост стоимости, но давать доходность выше фондов денежного рынка. С начала года мы существенно обгоняем бенчмарк (+26% за 10 месяцев против 19%)

📘Почитать по теме:

📊Отраслевая диверсификация

Самая большая доля представлена строительством (38%), мы планируем сократить до 30%. Приняли повышенный риск из-за вложений в Эталон, это топ идея в наших портфелях

( Читать дальше )

- комментировать

- 14.9К |

- Комментарии ( 23 )

Стратегия, основанная на законах рынка, а не на догадках

- 16 ноября 2025, 20:43

- |

Стратегия, основанная на законах рынка, а не на догадках

Предсказывать цену – это для дилетантов, профессионалы точно знают, что они будут делать в каждом контексте.

Есть стратегии, которые работают только на тренде. Есть те, которые «пыхтят» в боковике. Есть наборы паттернов, которые давно пора отправить в музей рыночных артефактов. А есть подходы, и у каждого профи он свой, который не пытается угадать рынок — он читает его поведение.

Именно так работает и моя торговая система. В чём её сила?

Основа — простые, но фундаментальные сигналы, без всякой эзотерики, предсказаний.Только те штуки, которые реально формируют движение цены: импульс, вертикальный объём, агрессивный дисбаланс, точки интереса крупных участников, значение дельты в моменте.

Она не зависит от типа рынка.Растём — работает. Падаем — работает. Стоим в боковике — тоже работает. Потому что логика системы не привязана к конкретному состоянию, она реагирует на то, что делает рынок прямо сейчас.

( Читать дальше )

📈 Шпаргалка по торговле с «институционалами»

- 07 ноября 2025, 01:31

- |

Большинство трейдеров думает, что торгует по графику. На самом деле они торгуют против институтов, которые этот график создают. Принцип прост: алгоритмы расставляют ловушки, розничные трейдеры в них попадают. Если вы поймет где установлены ловушки, то перестанете быть добычей рыночных алгоритмов

🟡 Структура рынка

Каждое движение начинается со структуры. Повышающиеся максимумы (HH) и минимумы (HL) подтверждают продолжение бычьего тренда, в то время как понижающиеся максимумы (LH) и минимумы (LL) подтверждают медвежий тренд. Понимание структуры — это основа, так как она показывает направление потока ордеров.

🟡 Зоны ликвидности

Равные максимумы и минимумы кажутся безопасными, но на самом деле это пулы ликвидности. Алгоритмы толкают цену в эти зоны, чтобы собрать ликвидность, которая станет топливом для настоящего движения.

🟡 Ордер-блоки

Последняя свеча противоположного направления перед сильным импульсным движением — это след институционального участия. Бычий ордер-блок предшествует ралли, медвежий — падению. Повторные тесты этих блоков дают высоковероятные точки входа, если они совпадают со структурой.

( Читать дальше )

VWAP: Возможно, самое полное руководство для частного трейдера. Как торговать как институциональный игрок?

- 05 ноября 2025, 15:56

- |

VWAP: Возможно, самое полное руководство для частного трейдера. Как торговать как институциональный игрок?

Приветствую, участники Smart Lab!

Хочу поделиться находкой — детальным руководством по VWAP (Volume Weighted Average Price) от Трейдера Дейла. После изучения документа складывается впечатление, что это одно из самых полных и структурированных практических пособий по этой теме на сегодняшний день.

Почему этот документ так важен?

Это не просто описание индикатора. Это полноценная торговая система. Автор не ограничивается формулой и базовой логикой. Он детально разбирает:

- Философию VWAP: Почему это не очередной лаговый индикатор, а отражение реальной средней цены всех участников рынка, с учетом объема.

- Множество стратегий: От базовых отскоков от VWAP до продвинутых техник с использованием стандартных отклонений (девиаций) для определения тренда и флэта.

- Ключевую концепцию «Anchored VWAP» (Якорный VWAP): Это то, что выводит торговлю на новый уровень. В книге показано, как якорить VWAP к критическим точкам: началу дня/недели/года, важным свинг-точкам, началу тренда, свечам после макроновостей, зонам объема, гэпам и отчетам по прибылям.

( Читать дальше )

Точки входа на младших таймфреймах

- 05 ноября 2025, 11:58

- |

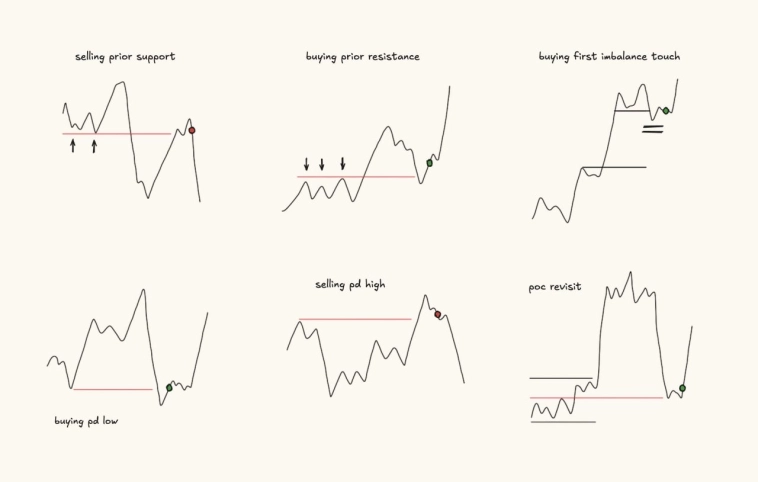

Шесть схем для набора торговой позиции, основанные на простых принципах: поддержка, сопротивление, ликвидность и дисбалансы.

🟡 Продажа на уровне прежней поддержки – после пробоя поддержки она часто превращается в сопротивление. Топливом для движения становятся стоповые ордера покупателей.

🟡 Покупка на уровне прежнего сопротивления – наоборот. Старое сопротивление становится поддержкой, что даёт чистый вход для продолжения движения.

🟡 Покупка при первом касании дисбаланса – после сильного движения, оставившего дисбаланс, первый ретест часто даёт импульс для следующей волны.

🟡 Покупка на минимуме предыдущего дня – сбор ликвидности под ключевыми минимумами часто приводит к разворотам.

🟡 Продажа на максимуме предыдущего дня – сбор ликвидностью выше максимумов дает хорошую возможность зайти в шорт.

🟡 Возврат к POC – когда цена возвращается в зону с высоким объёмом (Point of Control), она может выступать магнитом и отправной точкой для продолжения движения. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

Торговая система КБД

- 27 октября 2025, 09:18

- |

По мере исследования инструментов и классов активов иногда возникают наблюдения, что в определенные периоды палку воткни и она прорастает деньгами, в другие же, борьба с нулем и плохое настроение почти гарантированы.

В прошлый раз вскользь упомянул недавнюю ситуацию на рынке, когда рост реальной ставки вылился в снижение интереса к классу активов акций и их распродажам. Причин текущей ситуации несколько, но остановлюсь на том, что можно посчитать и вынести пользу на будущее.

При исследованиях торговых подходов возникает желание как-то определять режимы рынка, (привет фильтрам пилы, торговле по эквити). Далее можно пойти несколькими путями, более подробно буду на этом останавливаться, когда подойду ближе к «как начать в системном трейдинге» и что это вообще такое.

Так вот, первый путь, это рассказать вам красивую историю о том, как квант силой разума и хорошего образования дедуктивно т.е. от общего к частному нашел какие-то штуки, которые характеризуют разные рыночные периоды.

Второй путь, он обычно более честный, майнинговый, ну т.е. индуктивный в основном, когда копаем рынок, задавая ему вопросы и до определенного момента, не делая сколь ни будь значимых обобщений, просто собирая эмпирические факты, находки, «открытия».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал