Избранное трейдера Друг из шкафа

Цепь классических психологических ошибок при большом убытке

- 04 декабря 2017, 15:38

- |

В субботу я написал пост, который многим понравился

Как крупные игроки портят математику толпы

В нем показывается, что как бы мы здраво не оценивали фундаментальные факторы, на рынке есть спекулятивные силы, которые могут действовать вопреки этим факторам, выполняя свою торговую задачу получить нужную цену в нужное время (в том числе используя инсайдерскую информацию).

Историческая вершина 225 в Аэрофлоте, полученная накануне годовой отсечки в июле при прекрасных фундаментальных перспективах, и последующее снижение с 225 до 145 (-35%) за 4.5 месяца в Аэрофлоте — лишь одно тому подтверждение. Но такие примеры — далеко не единичны.

Не зная планов инсайдеров, однако действуя рационально и логично во всем остальном, мы все равно можем оказаться в приличном убытке как трейдеры.

И даже в какой-то момент можем сломаться психологически, так как с одной стороны, мы все равно считаем себя правыми, а с другой стороны — рынок идет наперекор нашим соображениям, убыток растет, и получается что-то надо делать.

Как правило, трейдер выбирает путь самоподчинения новой реальности и начинает совершать вынужденные и не продуманные действия, пребывая в очень подавленном состоянии.

( Читать дальше )

- комментировать

- 201 | ★14

- Комментарии ( 60 )

Честно о трейдинге или предупреждён - значит вооружён.

- 03 декабря 2017, 11:49

- |

Я снова рад вас видеть)))

Дождался наконец-то уровня 2650 п. по SnP 500 и в тоже время наш индекс МосБиржи ниже уровня ~2170 п. + нефть ниже 65$.

Честно о трейдинге или ТА мирового масштаба!

Индекс ММВБ навсегда!

Смартлаб вставай в очередь за деньгами!

Эти уровни очень значимы, на них проходит и будет проходить мощная проторговка.

Все цели были определенны с помощью индикатора CCI 34 и уровней Фибоначчи.

Почему я довольно объективно провожу анализ активов?

Ответ лежит на поверхности: Я не ремора заинтересованное лицо в вашем выигрыше или проигрыше. Но, в целом охота, чтоб Смартлаб действительно оправдывал свой слоган!

Я пишу только о том, что сам делаю, т.е. именно эти сделки я совершаю, ну кроме торговли на Американском рынке, он для меня как поводырь нашего рынка.

( Читать дальше )

Как трейдинг изменил мою жизнь

- 02 декабря 2017, 13:49

- |

Когда меня спрашивают, что меняется с началом торговли на бирже, я отвечаю: все. С трейдингом в жизни меняется все, потому что прежде чем вы начнете делать деньги на бирже, вам придется сделать себя. Кому-то для того чтобы сделать себя хватит легкого тюнинга, а кому-то потребуется капитальный ремонт. Мне пришлось пройти через второй вариант, и это было непросто, но именно благодаря трейдингу:

( Читать дальше )

Частная история системной торговли.

- 30 ноября 2017, 11:34

- |

С системной торговлей я познакомился в 2007 г. Начал изучение программы Amibroker. Спустя короткое время мы с товарищем уже освоили минимальные навыки работы в программе, а также соединили Amibroker с Quik-ом. Результаты бэк-тестов воодушевляли и энтузиазм был на высоком уровне.

Особому изучению подверглась система Канал Дончиана, он же ценовой канал, он же система Черепашек. Простая трендовая система. Покупка при пробое максимума 20-ти предыдущих свечей и реверс при пробое минимума 20-ти предыдущих свечей. В 2008 и 2009 г. данная система показала себя вполне жизнеспособной.

В 2010 г. при низкой волатильности результаты системной торговли были около нулевыми. За этот год было придумано не мало «новых» систем, придуманы фильтры. Торговал диверсифицируя и системы и инструменты. Были и хорошие времени, были и не очень.

Плюсы системной трендовой торговли.

- Контролируешь риск

- На тренде всегда в правильной позиции (особенно если движение без откатов)

- Простота (Исполнил сделку, завел стоп и свободен)

- Эффективно на падающем рынке.

- Зная максимальную просадку можно рассчитать размер торговой позиции.

( Читать дальше )

Снежный ком

- 30 ноября 2017, 11:06

- |

Сложные проценты – это примерно как катить снежный ком с горы. Вы начинаете с маленького комочка, но, если он катится по достаточно длинной горе (а моей горе уже 53 года – столько лет прошло с того момента, как я купил свои первые акции) [это сказано в 1994г.], а снег умеренно липкий, в конце у вас будет настоящий снежный ком.

Чарли Мангер

(цитата из книги Е.Чирковой «Философия инвестирования Уоррена Баффета)

Лет 15 уже пытаюсь катить свой ком. Начинал с маленького-маленького, слепив в руках снежок. На интуитивном уровне понимал, что должно налипать, но все представлялось довольно смутно. Рядом не было образцов для подражания, которые своим видом показывали бы, мол «Посмотри, что время и терпение делают. Какого размера может быть ком»… А мой шар рос ну о-о-очень медленно.

А народ вокруг резвился, играл в снежки. Это было время обильных снегопадов, когда не было необходимости чересчур напрягаться. Само все прилипало к рукам.

( Читать дальше )

1929

- 23 ноября 2017, 14:43

- |

utmagazine.ru/posts/13459-krah-na-uoll-strit-1929-goda

Навеяно 5й волной Эллиота в накале гонений Василия

Крах на Уолл-Стрит 1929 года

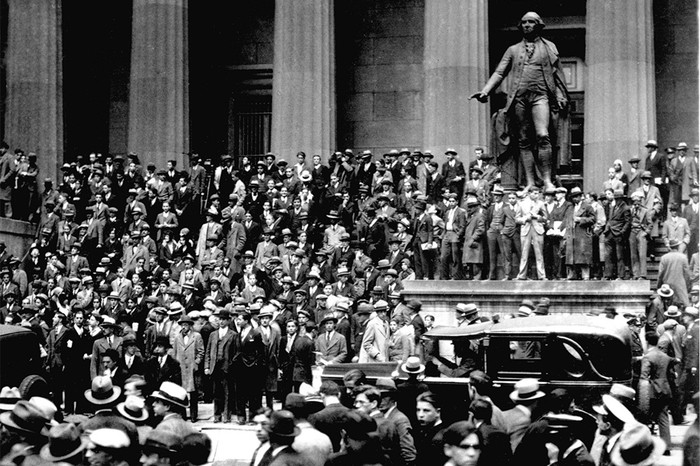

Начало. 24 октября 1929 г., «черный четверг»

Утром, толпы акционеров встали вокруг здания биржи в Нью-Йорке. Тысячи людей просто молча смотрели на NYSE. Там же был будущий британский премьер, Уинстон Черчилль, вложивший (и впоследствии потерявший) в ценные бумаги, целое состояние. Именно в этот день, для него устроили экскурсию на биржу.

Городские власти выслали на Уолл-стрит 400 конных полицейских, опасаясь штурма фондовой биржи.

В 10.00 торги начались. Индекс Доу-Джонса равен 381,17 пункта. Акции, резко просевшие в среду, начали дорожать. За считанные минуты, ряд бумаг прибавили в цене от половины доллара, до 11 долларов за штуку.

( Читать дальше )

А что со СПРЕДОМ?

- 21 ноября 2017, 18:43

- |

Везде пишут про радужные перспективы мировой экономики. Что наметилось какое-то синхронное ускорение во всех частях света. Под это дело сильно выросли цены на промышленные металлы и на остальное сырье. Логика такая, раз мировая экономика растет, то будет увеличиваться потребление сырья. Американские биржевые индексы забыли уже такое слово «коррекция». Никаких коррекций уже нет ровно год. Т.е. казалось бы всё великолепно, можно расслабиться!

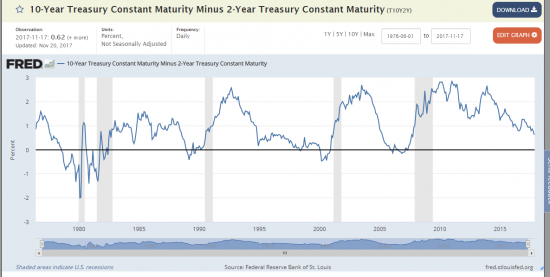

Но меня смущает один момент. Почему спред между доходностями 10 летних и 2-х летних гособлигаций США вплотную приближается к значениям, которые предшествуют рецессии в США? Почему важен этот спред? Долговой рынок США — это самый крупный и самый важный рынок мира. Он гораздо важнее американского рынка акций. Убежден просто, что уровень доходностей по американским облигациям находится под полным контролем ФРС и первичных дилеров. Никаких случайностей на этом рынке быть не может. Возвращаемся к этому спреду. По идее, если ты ждешь роста экономики и инфляции, то ты должен продавать 10-летние гособлигации США, т.к. ФРС будет и дальше повышать ставки. Но этого не происходит. Доходность по 2-х летним облигациям растет, а по 10 летним нет. Мы стремительно приближаемся к инверсионной кривой доходности (когда доходность по 2-х леткам выше, чем по 10 леткам), которая четко предсказывает рецессии в главной экономике мира. Налицо сильный тренд по сужению спреда 2-х летних и 10 летних гособлигаций США (см.рис)

Так кто же врет? Рынок сырья или долговой рынок США? Ведь два эти рынка посылают абсолютно противоположные сигналы. Рынок сырья говорит в пользу роста мировой экономики и разгона инфляции, а вот долговой рынок показывает, что впереди нас ждет спад.

Честно о трейдинге или я не настолько богат, чтоб покупать в конце тренда.

- 19 ноября 2017, 10:19

- |

Я снова рад вас видеть)))

Но, последнее время, времени стало меньше свободного у меня, писать соответственно стал реже.

Сегодня хочу поговорить о наших «Голубых фишках» с точки зрения их нахождения в тренде (В том или ином варианте).

На основе полезного технического индикатора MACD гистограмма, но с интерпретацией по Александру Элдеру.

Не знаю кому как, но лично я поддерживаю вариант интерпретации MACD именно по психологическим моментам.

Автор использует 4-е времени года. Весна, лето, осень и зима соответственно.

Я использую недельную и ниже.

Индикатор в своём роде уникальный, т.е. не только трендовый, но и контртрендовый.

Покупки осуществляются весной, летом бурный рост, осень время продаж и зимой «Игра на понижение».

Но, нужно помнить, что индикатор запаздывает и создан для больших ТФ (Для снижения кол-во ложных сигналов).

Анализ будет вестись на месячном графике, скажем так инвесторская версия, индикатор нам даст ясную картину нахождения бумаги в том или ином виде (Тренде).

( Читать дальше )

А вот мой эпичный слив: реальная эквити слива годовой прибыли..

- 16 ноября 2017, 23:52

- |

Это график моей настоящей эквити за 2014-2015 год. Оригинал (скрин) сохранился в недрах памяти моего компа.

( Читать дальше )

Самая опасная ситуация в трейдинге

- 15 ноября 2017, 11:02

- |

Вы только что сильно проиграли. Состояния полного душевного расстройства. Внутренней опустошение. Эмоции управляют нашими действиями.

Эмоциональное решение проблемы (каждый выберет своё):

1) увеличить объем, чтобы отыграться (усредниться);

2) довнести денег на счет и снова зашортить;

3) отключить этого гребаного робота, чтобы больше не сливал;

4) искать поддержку своему неправильному решению на форуме. Вдруг один из «гуру» делает также.

Рациональное решение проблемы:

1) Основной задачей является «не усугубить положение». Время играет за вас. Ничто так не важно для человека, как последние события. То, что произошло только что. Сегодняшняя боль завтра будет слабее. А послезавтра (или через неделю) мы привыкнем к этой ситуации. Примем новые исходные и спокойно будем искать выход из создавшегося положения.

2) Планирование своих действий для подобных ситуаций. Варианты: временное приостановление торговли; уменьшение объема игры до нового размера капитала; повторный тест проигрывающих систем. Наконец,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал