Избранное трейдера Malik

Как инвестировать в золото. Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

- 08 декабря 2022, 11:17

- |

Продолжаю рассказ о различных способах инвестировать в золото.

Предыдущие части:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

Сегодня остановимся на разных видах фондов, имеющих в активах золото или производные финансовые инструменты на него.

5. Паевые инвестиционные фонды (ПИФ) на золото

На российском рынке более десятка ПИФов, позволяющих инвестировать в золото. Их можно разделить на два вида:

- Товарных активов, где за паями стоит реальное физическое золото.

- Фонды фондов, которые сами покупают другой биржевой фонд (как правило забугорный «золотой» ETF).

Пример: Фонд Золото от Сбера, который вкладывается в иностранный ETF на золото.

( Читать дальше )

- комментировать

- 8.5К | ★7

- Комментарии ( 28 )

Как инвестировать в золото. Часть 2. Контракты на бирже, фьючерсы, ОМС

- 07 декабря 2022, 11:30

- |

В прошлом посте начал рассказ о различных способах инвестировать в золото.

Сегодня продолжим и остановимся на биржевых инструментах инвестирования в презренный металл.

2. Контракты на золото на Московской бирже

На Московской бирже в секции валютного рынка можно покупать контракты на золото (GLDRUB_TOM).

По сути, это аналог обезличенного металлического счета в банках (см. ниже), но гораздо более выгодный из-за низких биржевых комиссий и спредов. Контракты обеспечены физическим золотом, которое хранится в Национальном Клиринговом Центре. Но получить физический металл с такого счета нельзя.

Список брокеров предоставляющих своим клиентам услуги по совершению операций на рынке драгоценных металлов Мосбиржи.

( Читать дальше )

Google долго ищет. Youtube долго грузит. Лекарство.

- 11 июня 2022, 00:21

- |

Благодаря американским банкирам (для обывателей — «США» или «Запад»), Гугл в России стал долго искать, а Ютуб долго грузить ролики. Я не знаю, кто конкретно испоганил работу сервисов, но если бы американские банкиры внезапно сдохли, то мне не пришлось бы лечить созданную ими проблему. А вылечил я ее так:

1. Ввел в адресную строку chrome://flags/ а давнул Enter (у меня Chrome)

2. На открывшейся странице в поисковой строке ввел QUIC

3. В пункте Experimental QUIC protocol установил значение Disabled.

4. Перезапустил хром.

Лаги исчезли. Чудесно! Можно жить!

Пожалуйста, не спрашивайте меня, что такое Experimental QUIC protocol. Я ХЗ.

Желающие померцать гранями эрудиции — добро пожаловать в комменты))

- комментировать

- 38.6К |

- Комментарии ( 34 )

Как меня кинул Финам. Помогите решить вопрос

- 26 мая 2022, 10:17

- |

История следующая. Год назад в апреле 2021 года я открыл свой ИСС в компании Финам. Деньги для пополнения ИИС (400к) у меня лежали на брокерском счете, там же в Финам. В офисе Кемеровского филиала менеджер Федор меня уверил, что пополнять ИИС лучше напрямую с брокерского счета. Что в таком случае никаких проблем потом с налоговой не будет для возврата налогового вычета, что все документы они мне предоставят. Хотя я предлагал вывести деньги в банк, а потом уже с банковского счета пополнить ИИС. Так как я уже видел, как мой товарищ имел проблемы с налоговой по возврату вычета, и те требовали банковские чеки пополнения ИИС с печатями. Но у товарища был другой брокер (сбер) и год был 2018. Подумал, что многое уже изменилось с того времени и менеджер Финам лучше знает, как правильно пополнять ИИС.

И теперь, когда я предоставил в налоговую документы для возврата налогового вычета по ИИС, инспектор требует от меня первичный платежный документ (чек или квитанцию) пополнения ИИС. Финам свою очередь в личном кабинете может предоставить только поручение на перевод денежных средств между счетами, что первичным платежным документом не является.

( Читать дальше )

Золото: покупать или продавать

- 21 апреля 2022, 16:26

- |

Инвесторы часто рассматривают золото как способ застраховаться от риска инфляции. Этот драгоценный металл пережил множество фиатных валют и сохранил свою ценность на протяжении нескольких тысячелетий — со времен царя Мидаса, правившего Грецией в VIII веке до нашей эры.

📝 Однако, согласно историческим данным, золото имеет неоднозначный послужной список в качестве защиты от инфляции. Драгоценный металл может не коррелировать с инфляцией в течение очень длительного времени. Более того, золото приносило инвесторам убытки во время некоторых из самых высоких за последнее время инфляционных периодов в США.

📊 Например, согласно анализу исследовательской компании Morningstar, инвесторы, вложившие в золото, теряли в среднем 10% в год с 1980 по 1984 год, когда средний годовой уровень инфляции в США составлял около 6,5% при целевом уровне ФРС в 2,0%. Точно так же золото в среднем ежегодно теряло по 7,6% стоимости с 1988 по 1991 год, когда инфляция составляла около 4,6%.

( Читать дальше )

Поставь пароль на симкарту. Будь мужиком

- 17 апреля 2022, 13:45

- |

Люди с шевелящимися на попе волосами быстро меняют пароли с простых на «сложные», ставят двухфакторную аутентификации.

НО!!!!

Как обычно ускользает важная вещь.

Если ваш телефон утерян и он оказался крут как крепость измаил, то из него извлекается симкарта. Её дефолтный пароль обычно 0000.

Она вставляется в другой телефон. Быстро сбрасываем все пароли всех доступных к сбросу сервисов.

Далее играем с ними, получаем удовольствие.

В связи с этим, граждане, ну поменяйте вы пароли на симкартах с дефолтных 0000 на хотя бы такие, которые в пинах ваших банк карт. Или иные запоминающиеся.

Это займёт у вас минуту другую, не более.

Если ваш телефон при перезагрузке не спрашивает пароль симкарты — ваша попа в опасности.

Если телефон спрашивает при перезагрузке пароль симкарты, но он 0000 — ваша попа, по прежнему в опасности.

Обратный выкуп акций компаниями РФ. Ситуация на сегодняшний день

- 06 апреля 2022, 15:21

- |

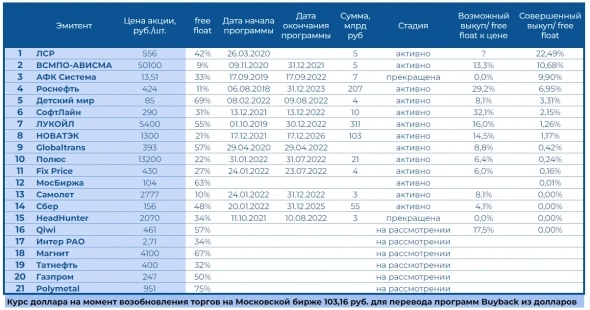

На сегодняшний день, цены акций многих компаний РФ сильно упали, и с целью увеличения привлекательности приобретения акций на фондовом рынке, 21 компания РФ уже либо объявили, либо рассмотрят приобретение собственных размещенных акций с открытого рынка, а также продолжают свои уже действующие программы выкупа.

👉 Самый крупный выкуп акций уже совершила компания ЛСР.

26 марта 2020г. ЛСР сообщает, что Совет директоров компании принял решение о реализации программы приобретения на открытом рынке акций Общества, в том числе, в форме глобальных депозитарных расписок, удостоверяющих права на такие акции, в максимальном объеме до 5 млрд руб.

На сегодняшний день выкуплено 9 670 535 акций (22,49 % от free-float), на сумму примерно более 7 млрд. руб., формально программа должна быть завершена, так как потраченная на приобретение акций сумма превышает ранее объявленную, но в

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 8 )

Как рост ставки США влияет на фондовый рынок?

- 28 января 2022, 10:40

- |

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

— почему рост ставки в США так озадачивает инвесторов;

— как проходит цикл поднятия ставки;

— как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

( Читать дальше )

Защита прав и интересов инвесторов. Нормативные акты и документы, регулирующие деятельность на рынке ценных бумаг. Полезная информация.

- 02 января 2022, 17:05

- |

Здесь опубликованы ссылки на нормативные акты и документы, регулирующие деятельность на рынке ценных бумаг, и некоторые полезные материалы для инвестора.

Добавьте этот пост в избранное. Напишите в комментариях, какие ещё полезные материалы для инвестора можно сюда добавить.

Федеральный закон «О рынке ценных бумаг» N 39-ФЗ

Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» N 46-ФЗ

Нормативные акты и документы, регулирующие брокерскую деятельность

( Читать дальше )

Нерезы vs физики. На Московской Бирже. Серьезный пост.

- 14 декабря 2021, 09:26

- |

Всем доброго времени суток!

(спекулировать нужно было сегодня с утра, а сейчас можно и подумать)

В этом посте снова будет много слов и иллюстраций. По своему охвату он значительно шире, чем предыдущий серьезный пост про акции Сбербанка (https://smart-lab.ru/blog/746876.php). Здесь снова не будет инвестиционных рекомендаций типа: берем то-то и то-то на все или на половину. Но пища для размышлений, возможно, появится, как для начинающих свой путь на рынке акций, так и для тех, кто давно в теме. Сразу оговорюсь, что для меня нет абсолютных авторитетов, любые данные требуют проверки, даже к ЦБ, как основному источнику агрегированной информации в данном посте, я отношусь с сомнением и не готов поручиться, что его данные претендуют на количественную точность, хотя для качественного анализа вполне подойдут.

1. Российский биржевой рынок акций. Что это такое?

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал