Избранное трейдера Кот.Финанс

Самый трэш. Облигации с самыми большими рисками и с самой высокой доходностью, которой может и не быть

- 18 октября 2023, 14:52

- |

Привет, котлетеры и туземунщики, увлекающиеся высокорискованными инвестициями в ВДО. Помним, что ВД = ВР (высокий доход = высокий риск). Посмотрим сегодня облигации, где доходность просто зашкаливает и будоражит, а облигация шепчет: «войди в меня, я обещаю тебе 100500%».

Посмотрим на несколько случаев, которые могут ввести в заблуждение, и на несколько выпусков, которые лучше оставить инвесторам, которые готовы принять на себя повышенные-повышенные риски.

Для тех, кто любит ограничивать себя в рисках по облигациям:

- Топ 10 корпоративных облигаций с высоким рейтингом и доходностью до 16% прямо сейчас

- Облигации с защитой от инфляции — ОФЗ-ИН

- Флоатеры — облигации с переменным купоном и привязкой к ключу или RUONIA

- Ближайшие дивиденды в качестве бонуса

Неликвидные выпуски

Первым делом скажу про низколиквидные бумаги. Если ликвидности нет от слова совсем, доходность может показываться по последней сделке, а стакан может быть пуст, причём не наполовину. Видишь, к примеру, доходность 55%, но в стакане купишь пару бумаг с доходностью 5%. Опа, а продать-то уже и некому будет.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

IPO Астры: ящик Пандоры, или окно возможностей?

- 18 октября 2023, 08:33

- |

IPO Астра – волшебный сундук, который открывает окно возможностей для выхода на биржу множества компаний. Так что это предвестник качественного разнообразия на бирже. Или нет?

Еще вчера то, что многие (и мы в том числе) считали очень дорогим:

· P/E (цена/годовая прибыль) 19

· P/S (цена/годовая выручка) 13

· P/BV (цена/собственный капитал) x40

За два дня стало еще в полтора раза дороже. На столько же пересчитались и мултипликаторы.

( Читать дальше )

Sunlight: вместо ликвидации идут за деньгами на биржу

- 18 октября 2023, 07:45

- |

Традиционно перед повышением ключевой ставки ЦБ вылезают бриллианты на долговом рынке. И на этот раз — не в переносном смысле. Санлайт, сеть ювелирных магазинов, устраивает финальную ликвидацию (зачёркнуто) теперь продаёт не только ювелирку, но и облигации.

Солнечный свет, или Sunlight, дебютант на рынке облигаций. Поэтому нужно показать себя с хорошей стороны. Это объединяет Санлайт с Моторикой или разместившимся чуть ранее ДАРС. Из тех, кто уже хорошо себя зарекомендовал, есть интересные свежие выпуски от Роделена, например, или АФК Системы. Скоро и много новых выпусков будет, не пропустите.

Кстати, почти год назад на биржу вышли их конкуренты — Sokolov. Можно перенимать опыт. Выпуск у Санлайта приличный, правда срок скромный. Посмотрим, как там у них дела с ликвидацией.

Объём выпуска — 1 млрд. Ориентир ставки 15,5–16%. Без оферты. Без амортизации. Купоны ежемесячные. Рейтинг A- от Эксперт РА (сентябрь 2023).

( Читать дальше )

Ближайшие дивиденды до 13%. Прогноз от аналитиков Альфа-Банка

- 17 октября 2023, 15:41

- |

Аналитики Альфа-Банка поработали и прикинули, кто может выплатить дивиденды в ближайшее время. Да не просто прикинули, но и выбрали тех, у кого доходность может оказаться не только слёзной, как у Алросы но и более чем ощутимой.

Все кроме Алросы — прогнозы, стоит понимать, что дивиденды могут отличаться с точностью до наоборот. Не прям заставят инвесторов компаниям заплатить, но вот не заплатить дивы — очень могут.

Я и сам своего рода люблю дивиденды, регулярно анализирую компании в моём канале, так что не пропустите. Но не только дивиденды создают кэшфлоу. Кроме дивидендной истории до конца года продолжают быть актуальны истории с облигациями или фондами недвижимости, вот лишь несколько примеров:

- Фонды недвижимости: РД, АБ7, Парус

- Облигации с защитой от инфляции — ОФЗ-ИН

- Флоатеры — облигации с переменным купоном

- Флоатеры АФК Система

- Облигации ЛК Роделен

А ещё интересно посмотреть на дивидендные акции Китая. Ну ладно, го смотреть, что в Альфа-Банке наанализировали.

( Читать дальше )

Инвестиции в кофейню. От 1000 рублей

- 17 октября 2023, 07:52

- |

Разбор облигаций новосибирской сети кофеен «Кузина». Открытость инвесторам и вкусные тортики против падения доходов населения и роста конкуренции.

В обзоре второй выпуск облигаций, который уже сейчас можно купить. Компания разместила его в апреле 2023 года, но размер доходности все еще актуален и позволит заработать ценителям кофейного бизнеса.

( Читать дальше )

Святой рандом октября. NKNCP (дивидендные привилегированные акции НКНХ — Нижнекамснефтехима)

- 17 октября 2023, 07:40

- |

Продолжаю второй сезон святого рандома с дивидендными акциями. Каждый месяц я выбираю одну рандомную акцию из заранее составленного списка. Ну как я, делает это святой рандом, он же генератор случайных чисел. Я её потом просто покупаю. Почему? Да потому что какой смысл ручками выбирать акции, если рынок ведет себя непредсказуемо ¯\_(ツ)_/¯

Список для рандома на второй сезон (2023 год) составлен из очищенного от расписок и некоторых акций IRDIVTR — индекса дивидендных акций РФ, к которому добавлены ещё несколько компаний. Всего 32 компании.

Итак, список такой: Алроса, Башнефть, Газпром, Газпром Нефть, ИнтерРАО, Лукойл, Магнит, ММК, Мосбиржа, МТС, НКНХ, НЛМК, НМТП, Новатэк, Норникель, ОГК-2, Полюс золото, Роснефть, Россети Центр и Поволжье, Ростелеком, РусГидро, Сбербанк, Северсталь, Сегежа, Система, Сургутнефтегаз, Татнефть, Таттелеком, ТМК, Фосагро, ЦМТ, Черкизово, Юнипро.

Правила простые:

- ежемесячный минимальный бюджет: 5 000 рублей, на него берется максимально возможное количество лотов;

( Читать дальше )

Аренза: планы на IPO и новый выпуск облигаций на размещении

- 16 октября 2023, 07:34

- |

Умение появиться в нужное время и в нужном месте — это 80% успеха, и Аренза появилась с новым выпуском облигаций как раз вовремя, чтобы напомнить о себе. Также, как сейчас это можно, Аренза готовится выйти на IPO в течение ближайших двух лет, а для этого нужно как минимум себя хорошо зарекомендовать и поднять рейтинг. Тренд сейчас такой, все компании хотят получить как можно больше денег от инвесторов, чтобы не тратиться на купоны.

Акции Арензы могут стать единственными лизинговыми на Мосбирже, если не вернётся Европлан или, например, Балтийский Лизинг не захочет выйти на IPO раньше коллег. А то, что Аренза принадлежит АФК Системе, добавляет уверенности в то, что это рано или поздно произойдёт.

Компания не первый год на долговом рынке, про предыдущий выпуск я уже писал. Кроме Арензы в сегменте лизинга хватает свежих ВДО, мне нравятся Элемент, Роделен и Интерлизинг, если говорить про буквально только что разместившиеся. Скоро и ещё будут, не пропустите.

( Читать дальше )

Укрепление рубля, астра-номическое IPO, нефть, дивиденды, новые облигации. Воскресный инвестдайджест

- 15 октября 2023, 07:46

- |

Никто не пришёл покупать доллар по 100 рублей, так что в обменнике объявили курс по 97. Экспортёры полгода будут продавать валютную выручку, мы будем ждать новую ключевую ставку, инвесторы Астры будут потирать ладошки. Я же пополнил свой портфель новыми активами, а также рассказал в традиционном инвестдайджесте о самом важном, что, на мой взгляд, произошло за неделю.

Доллар за 97 и инфляция

Доллар на неделе начал наполнять баки топливом и готовиться взлетать на 110, но пришёл приказ отставить туземун. Экспортёры будут продавать валюту полгода, чтобы сдержать курс рубля.

Этого хватило на то, чтобы курс упал за неделю со 100,40 до 97,24 рубля за доллар. Кажется, на ближайшие полгода курс будет ходить ниже сотки, поэтому можно присмотреться к его покупке на будущее, особенно если цены будут хорошие (например, некоторые эксперты говорят даже про 80, но кто ж им верит). Инфляцию сдерживает КС. А туземунить на инфляции можно в линкерах. Но лишь официально =( Инфляция в сентябре-то снова растёт, как так-то. +5,2% с начала года.

( Читать дальше )

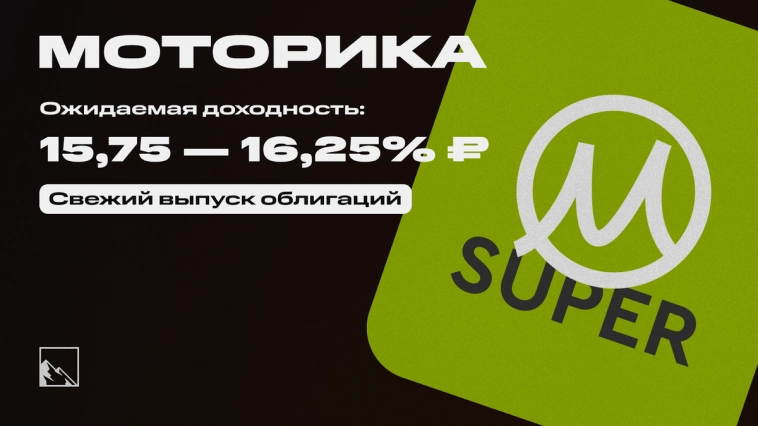

Моторика: готовится к IPO, но для начала выходит на рынок облигаций

- 14 октября 2023, 13:33

- |

Сегодня довольно редкая на бирже индустрия — бионическая. Моторика создаёт протезы. Компания также любопытна тем, что к ней проявляет интерес АФК Система, желающая выйти на бионический рынок и рассматривающая возможность покупки доли в Моторике. Впрочем, интерес к компании есть у многих инвесторов, рано или поздно увидим её на IPO с акциями, а пока — видим дебютный выпуск облигаций.

Сравнить Моторику придётся с другими сферами, ну вот с лизингом или строителями, например. Доходность похожа на Элемент Лизинг, например, и если брать бонды с рейтингом на ступень выше, то есть лишь несколько компаний, которые со схожими купонами. Из всех ближайших размещений Моторика выглядит самой доходной историей (но лишь по ориентиру), Санлайт и Аренза зажали купоны, про них тоже постараюсь написать, не пропустите.

Объём выпуска — 300 млн. Ориентир ставки 15,75–16,25%. С офертой через год. Амортизация на 9 купоне — 10% от номинала, на 10 — 20%, на 11 — 30%, на 12 — 40%. Купоны ежеквартальные. Рейтинг BBB+ от НКР (август 2023).

( Читать дальше )

Пенсионный криптофонд. Месяц 5

- 14 октября 2023, 07:33

- |

Ежемесячно пополняю криптопортфель на ~3 000 рублей и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за сентябрь. Пятый месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на ~3 000 рублей. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50.

Крипта у меня не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты. По API тянутся сделки в Интелинвест — удобно. Но как-то криво — неудобно.

Было на 1 сентября:

- BTC: 0,010088

- Эквивалент в RUB: 25 468 ₽

- Эквивалент в USD: 258,98 $

Пополнил на 3 200 рублей (32,5 доллара). Купил битка и эфира. Крипта в сентябре штурмовала какие-то там отметки, не знаю, какие именно, персонального криптоменеджера, который смог бы мне всё объяснить, у меня нет, так что в итоге крипта подросла.

Бинанс решил уйти из РФ, так что я начал искать альтернативы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал